Λίστα 9 πιο κοινών στρατηγικών αμοιβαίων κεφαλαίων αντιστάθμισης κινδύνου όλων των εποχών!

Οι στρατηγικές αμοιβαίων κεφαλαίων κινδύνου είναι ένα σύνολο αρχών ή οδηγιών που ακολουθούνται από ένα αμοιβαίο κεφάλαιο αντιστάθμισης κινδύνου προκειμένου να προστατευθούν από τις κινήσεις αποθεμάτων ή κινητών αξιών στην αγορά και να αποκομίσουν κέρδη από ένα πολύ μικρό κεφάλαιο κίνησης χωρίς να διακινδυνεύσουν ολόκληρο τον προϋπολογισμό.

Λίστα των πιο κοινών στρατηγικών για τα αμοιβαία κεφάλαια αντιστάθμισης κινδύνου

- # 1 Μακροπρόθεσμη στρατηγική μετοχικού κεφαλαίου

- # 2 Ουδέτερη στρατηγική αγοράς

- # 3 Στρατηγική συγχώνευσης Arbitrage

- # 4 Στρατηγική μετατρέψιμου arbitrage

- # 5 Στρατηγική Arbitrage Structure Capital

- # 6 Στρατηγική σταθερού εισοδήματος Arbitrage

- # 7 Στρατηγική βάσει εκδηλώσεων

- # 8 Παγκόσμια μακροοικονομική στρατηγική

- # 9 Σύντομη μόνο στρατηγική

Ας συζητήσουμε καθένα από αυτά λεπτομερώς -

# 1 Μακροπρόθεσμη στρατηγική μετοχικού κεφαλαίου

- Σε αυτόν τον τύπο στρατηγικής αντιστάθμισης κεφαλαίων, ο διαχειριστής επενδύσεων διατηρεί θέσεις θετικής και αρνητικής θέσης σε ίδια κεφάλαια και παράγωγα μετοχών.

- Έτσι, ο διαχειριστής κεφαλαίων θα αγοράσει τις μετοχές που θεωρούν ότι είναι υποτιμημένες και θα πουλήσει εκείνες που είναι υπερτιμημένες.

- Χρησιμοποιείται μια μεγάλη ποικιλία τεχνικών για να ληφθεί μια επενδυτική απόφαση. Περιλαμβάνει τόσο ποσοτικές όσο και θεμελιώδεις τεχνικές.

- Μια τέτοια στρατηγική αντιστάθμισης κεφαλαίων μπορεί να διαφοροποιηθεί ευρέως ή να επικεντρωθεί στενά σε συγκεκριμένους τομείς.

- Μπορεί να κυμαίνεται ευρέως από την άποψη της έκθεσης, της μόχλευσης, της περιόδου διακράτησης, των συγκεντρώσεων της κεφαλαιοποίησης της αγοράς και των αποτιμήσεων.

- Βασικά, το ταμείο πηγαίνει μακροπρόθεσμα σε δύο ανταγωνιστικές εταιρείες στον ίδιο κλάδο.

- Ωστόσο, οι περισσότεροι διευθυντές δεν αντισταθμίζουν ολόκληρη την αγοραία αξία τους με τις αρνητικές θέσεις.

Παράδειγμα

- Εάν η Tata Motors φαίνεται φθηνή σε σχέση με τη Hyundai, ένας έμπορος θα μπορούσε να αγοράσει Tata Motors αξίας 100.000 δολαρίων και να μην έχει ίση αξία μετοχών της Hyundai. Η καθαρή έκθεση στην αγορά είναι μηδενική σε μια τέτοια περίπτωση.

- Αλλά αν η Tata Motors ξεπεράσει τη Hyundai, ο επενδυτής θα κερδίσει χρήματα ανεξάρτητα από το τι συμβαίνει στη συνολική αγορά.

- Ας υποθέσουμε ότι η Hyundai αυξάνεται κατά 20% και η Tata Motors αυξάνεται κατά 27%. ο έμπορος πωλεί την Tata Motors για 127.000 $, καλύπτει το Hyundai short για 120.000 $ και τσέπες 7.000 $.

- Εάν η Hyundai πέσει 30% και η Tata Motors πέσει 23%, πουλάει την Tata Motors για 77.000 $, καλύπτει το Hyundai short για 70.000 $, και εξακολουθεί να βγαίνει 7.000 $.

- Εάν ο έμπορος κάνει λάθος και η Hyundai ξεπερνά την Tata Motors, ωστόσο, θα χάσει χρήματα.

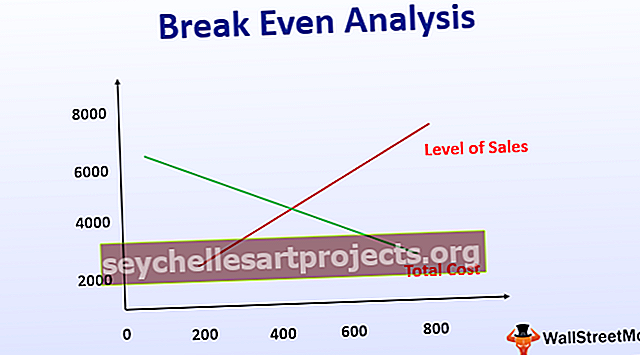

# 2 Ουδέτερη στρατηγική αγοράς

- Αντίθετα, σε στρατηγικές ουδέτερες της αγοράς, τα αμοιβαία κεφάλαια αντιστάθμισης στοχεύουν σε μηδενική έκθεση στην καθαρή αγορά, πράγμα που σημαίνει ότι τα σορτς και οι επιθυμίες έχουν ίση αγοραία αξία.

- Σε μια τέτοια περίπτωση, οι διαχειριστές δημιουργούν ολόκληρη την επιστροφή τους από την επιλογή μετοχών.

- Αυτή η στρατηγική έχει μικρότερο κίνδυνο από την πρώτη στρατηγική που συζητήσαμε, αλλά ταυτόχρονα, οι αναμενόμενες αποδόσεις είναι επίσης χαμηλότερες.

Παράδειγμα

- Ένας διαχειριστής αμοιβαίων κεφαλαίων μπορεί να διαρκέσει πολύ στα 10 αποθέματα βιοτεχνολογίας που αναμένεται να ξεπεράσουν και να συντομεύσει τα 10 αποθέματα βιοτεχνολογίας που ενδέχεται να έχουν χαμηλή απόδοση.

- Επομένως, σε μια τέτοια περίπτωση, τα κέρδη και οι ζημίες θα αντισταθμιστούν ο ένας τον άλλον παρά το πώς λειτουργεί η πραγματική αγορά.

- Έτσι, ακόμη και αν ο τομέας κινείται προς οποιαδήποτε κατεύθυνση, το κέρδος στο μεγάλο απόθεμα αντισταθμίζεται από μια απώλεια στο βραχυπρόθεσμα.

# 3 Στρατηγική συγχώνευσης Arbitrage

- Σε μια τέτοια στρατηγική αντιστάθμισης κεφαλαίων, τα αποθέματα δύο συγχωνευόμενων εταιρειών αγοράζονται και πωλούνται ταυτόχρονα για να δημιουργήσουν κέρδος χωρίς κίνδυνο.

- Αυτή η συγκεκριμένη στρατηγική hedge fund εξετάζει τον κίνδυνο ότι η συμφωνία συγχώνευσης δεν θα κλείσει εγκαίρως ή καθόλου.

- Λόγω αυτής της μικρής αβεβαιότητας, αυτό συμβαίνει:

- Το απόθεμα της εταιρείας-στόχου θα πουλήσει με έκπτωση στην τιμή που θα έχει η συνδυασμένη οντότητα όταν ολοκληρωθεί η συγχώνευση.

- Αυτή η διαφορά είναι το κέρδος του arbitrageur.

- Οι συγχωνεύσεις arbitrageurs εγκρίνονται και ο χρόνος που θα χρειαστεί για να κλείσει η συμφωνία.

Παράδειγμα

Εξετάστε αυτές τις δύο εταιρείες - ABC Co. και XYZ Co.

- Ας υποθέσουμε ότι η ABC Co διαπραγματεύεται με 20 $ ανά μετοχή όταν η XYZ Co. έρχεται και προσφέρει 30 $ ανά μετοχή που είναι ένα premium 25%.

- Το απόθεμα της ABC θα ανέβει, αλλά σύντομα θα εγκατασταθεί σε κάποια τιμή που είναι υψηλότερη από 20 $ και λιγότερο από 30 $ μέχρι να κλείσει η συμφωνία εξαγοράς.

- Ας υποθέσουμε ότι η συμφωνία αναμένεται να κλείσει στα 30 $ και η μετοχή της ABC διαπραγματεύεται στα 27 $.

- Για να εκμεταλλευτεί αυτήν την ευκαιρία χάσματος τιμών, ένας arbitrageur κινδύνου θα αγόραζε ABC στα 28 $, θα πληρώσει προμήθεια, θα κρατήσει τις μετοχές και τελικά θα τις πουλήσει για τη συμφωνημένη τιμή απόκτησης 30 $ μόλις κλείσει η συγχώνευση.

- Έτσι, το arbitrageur έχει κέρδος 2 $ ανά μετοχή, ή κέρδος 4%, μείον τα τέλη συναλλαγής.

# 4 Μετατρέψιμο Arbitrage

- Υβριδικά χρεόγραφα που περιλαμβάνουν συνδυασμό ομολόγου με δικαίωμα συμμετοχής.

- Ένα αμοιβαίο κεφάλαιο μετατρέψιμου arbitrage περιλαμβάνει συνήθως μακροπρόθεσμα μετατρέψιμα ομόλογα και συντομεύει ένα ποσοστό των μετοχών στις οποίες μετατρέπουν.

- Με απλούς όρους, περιλαμβάνει μια θετική θέση σε ομόλογα και θέσεις πώλησης σε κοινές μετοχές ή μετοχές.

- Προσπαθεί να εκμεταλλευτεί τα κέρδη όταν υπάρχει σφάλμα τιμολόγησης στον παράγοντα μετατροπής, δηλαδή στοχεύει να αξιοποιήσει την κακή τιμή μεταξύ ενός μετατρέψιμου ομολόγου και του υποκείμενου αποθέματός του.

- Εάν το μετατρέψιμο ομόλογο είναι φθηνό ή αν είναι υποτιμημένο σε σχέση με το υποκείμενο απόθεμα, το arbitrageur θα πάρει μια μακρά θέση στο μετατρέψιμο ομόλογο και μια μικρή θέση στο απόθεμα.

- Από την άλλη πλευρά, εάν ο μετατρέψιμος δεσμός είναι υπερτιμημένος σε σχέση με το υποκείμενο απόθεμα, το arbitrageur θα πάρει μια μικρή θέση στον μετατρέψιμο δεσμό και μια θετική θέση.

- Σε έναν τέτοιο διαχειριστή στρατηγικής προσπαθήστε να διατηρήσετε μια ουδέτερη θέση δέλτα έτσι ώστε οι θέσεις ομολόγων και μετοχών να αντισταθμίζονται μεταξύ τους καθώς η αγορά κυμαίνεται.

- ( Delta Neutral Position- Στρατηγική ή Θέση λόγω της οποίας η αξία του Χαρτοφυλακίου παραμένει αμετάβλητη όταν εμφανίζονται μικρές αλλαγές στην αξία της υποκείμενης ασφάλειας.)

- Το μετατρέψιμο arbitrage ευδοκιμεί γενικά στην αστάθεια.

- Ο λόγος για το ίδιο είναι ότι όσο περισσότερες μετοχές αναπηδούν, τόσο περισσότερες ευκαιρίες προκύπτουν για την προσαρμογή των ουδέτερων αντιστάθμισης δέλτα και των κερδών από τις συναλλαγές βιβλίων.

Παράδειγμα

- Η Visions Co. αποφασίζει να εκδώσει ομόλογο 1 έτους που έχει επιτόκιο κουπονιού 5%. Έτσι, την πρώτη ημέρα της διαπραγμάτευσης, έχει ονομαστική αξία 1.000 $ και αν το κρατούσατε μέχρι τη λήξη (1 έτος) θα έχετε συγκεντρώσει 50 $ τόκους.

- Το ομόλογο είναι μετατρέψιμο σε 50 μετοχές των κοινών μετοχών της Vision όποτε ο κάτοχος του ομολόγου επιθυμεί να τις μετατρέψει. Η τιμή της μετοχής εκείνη την εποχή ήταν 20 $.

- Εάν η τιμή της μετοχής της Vision αυξηθεί στα 25 $, τότε ο κάτοχος του μετατρέψιμου ομολογιούχου θα μπορούσε να ασκήσει το προνόμιο μετατροπής. Μπορούν τώρα να λάβουν 50 μετοχές της μετοχής της Vision.

- 50 μετοχές στα 25 $ αξίζουν 1250 $. Έτσι, εάν ο μετατρέψιμος κάτοχος ομολόγων αγόρασε το εν λόγω ομόλογο (1000 $), έχουν τώρα κερδίσει 250 $. Αν αντ 'αυτού, αποφασίσουν ότι θέλουν να πουλήσουν το ομόλογο, θα μπορούσαν να δώσουν εντολή 1250 $ για το ομόλογο.

- Τι γίνεται όμως αν η τιμή της μετοχής πέσει στα 15 $; Η μετατροπή ανέρχεται σε 750 $ (15 * 50 $). Εάν συμβεί αυτό, δεν θα μπορούσατε ποτέ να ασκήσετε το δικαίωμά σας για μετατροπή σε κοινές μετοχές. Στη συνέχεια, μπορείτε να παραλάβετε τις πληρωμές κουπονιών και το αρχικό σας κεφάλαιο κατά τη λήξη.

# 5 Κεφαλαιακή δομή Arbitrage

- Είναι μια στρατηγική στην οποία αγοράζεται μια υποτιμημένη ασφάλεια μιας εταιρείας και πωλείται η υπερτιμημένη ασφάλειά της.

- Στόχος του είναι να επωφεληθεί από την αναποτελεσματικότητα των τιμών στην κεφαλαιακή διάρθρωση της εταιρείας έκδοσης.

- Είναι μια στρατηγική που χρησιμοποιείται από πολλά κατευθυντήρια, ποσοτικά και ουδέτερα στην αγορά πιστωτικά αντισταθμιστικά κεφάλαια.

- Περιλαμβάνει μακρά σε μια ασφάλεια σε μια κεφαλαιακή δομή μιας εταιρείας, ενώ ταυτόχρονα δεν είναι και σε μια άλλη ασφάλεια στην ίδια κεφαλαιακή δομή της ίδιας εταιρείας.

- Για παράδειγμα, επιμήκυνση των δευτερευόντων ομολόγων και βραχυπρόθεσμα των ανώτερων ομολόγων, ή μακροπρόθεσμα ίδια κεφάλαια και σύντομων CDS.

Παράδειγμα

Ένα παράδειγμα θα μπορούσε να είναι - Μια είδηση για μια συγκεκριμένη εταιρεία που αποδίδει άσχημα.

Σε μια τέτοια περίπτωση, τόσο οι τιμές των ομολόγων όσο και των μετοχών είναι πιθανό να μειωθούν σημαντικά. Αλλά η τιμή της μετοχής θα μειωθεί κατά μεγαλύτερο βαθμό για διάφορους λόγους όπως:

- Οι μέτοχοι διατρέχουν μεγαλύτερο κίνδυνο απώλειας εάν η εταιρεία εκκαθαριστεί λόγω της αξίωσης προτεραιότητας των ομολογιούχων

- Τα μερίσματα είναι πιθανό να μειωθούν.

- Η αγορά των αποθεμάτων είναι συνήθως πιο ρευστή καθώς αντιδρά στις ειδήσεις πιο δραματικά.

- Ενώ από την άλλη πλευρά, οι ετήσιες πληρωμές ομολόγων είναι σταθερές.

- Ένας έξυπνος διαχειριστής κεφαλαίων θα εκμεταλλευτεί το γεγονός ότι οι μετοχές θα γίνουν συγκριτικά πολύ φθηνότερες από τα ομόλογα.

# 6 Σταθερό εισόδημα Arbitrage

- Αυτή η συγκεκριμένη στρατηγική αμοιβαίων κεφαλαίων αντιστάθμισης κερδών από ευκαιρίες arbitrage σε τίτλους επιτοκίου.

- Εδώ θεωρούνται αντίθετες θέσεις στην αγορά για να επωφεληθούν από μικρές ασυνέπειες τιμών, περιορίζοντας τον κίνδυνο επιτοκίου. Ο πιο κοινός τύπος arbitrage σταθερού εισοδήματος είναι το arbitrage swap-spread.

- Σε arbitrage swap-spread, οι αντίθετες θέσεις long και short λαμβάνονται σε swap και Treasury bond.

- Πρέπει να σημειωθεί ότι τέτοιες στρατηγικές παρέχουν σχετικά μικρές αποδόσεις και μερικές φορές μπορεί να προκαλέσουν τεράστιες απώλειες.

- Ως εκ τούτου, αυτή η συγκεκριμένη στρατηγική Hedge Fund αναφέρεται ως «Παραλαβή νικελίων μπροστά από έναν ατμόπλοιο!»

Παράδειγμα

Ένα αμοιβαίο κεφάλαιο αντιστάθμισης έλαβε την ακόλουθη θέση: Μακρά 1.000 2ετή δημοτικά ομόλογα στα 200 $.

- 1.000 x 200 $ = 200.000 $ κίνδυνος (χωρίς αντιστάθμιση)

- Τα δημοτικά ομόλογα πληρώνουν ετήσιο επιτόκιο 6% - ή 3% ημι.

- Η διάρκεια είναι 2 χρόνια, οπότε λαμβάνετε τον κύριο μετά από 2 χρόνια.

Μετά το πρώτο έτος, το ποσό που έχετε κάνει υποθέτοντας ότι επιλέγετε να επανεπενδύσετε τους τόκους σε ένα διαφορετικό περιουσιακό στοιχείο θα είναι:

200.000 $ x .06 = 12.000 $

Μετά από 2 χρόνια, θα έχετε κερδίσει 12000 $ * 2 = 24.000 $.

Αλλά διατρέχετε τον κίνδυνο καθ 'όλη τη διάρκεια:

- Το δημοτικό ομόλογο δεν επιστρέφεται.

- Δεν λαμβάνετε το ενδιαφέρον σας.

Έτσι θέλετε να αντισταθμίσετε αυτόν τον κίνδυνο διάρκειας

Ο διαχειριστής κεφαλαίων κινδύνου αντιστοιχεί σε δύο εταιρείες που πληρώνουν ετήσιο επιτόκιο 6% (3% εξαμηνιαία) και φορολογούνται στο 5%.

200.000 x 0,06 $ = 12.000 $ x (0,95) = 11,400 $

Έτσι για 2 χρόνια θα είναι: 11.400 $ x 2 = 22.800

Τώρα αν αυτό είναι που πληρώνει ο Διευθυντής, τότε πρέπει να το αφαιρέσουμε από τους τόκους που έγιναν στο Δημοτικό Ομόλογο: 24.000 $ - 22.800 $ = 1.200 $

Έτσι, τα 1200 $ είναι το κέρδος.

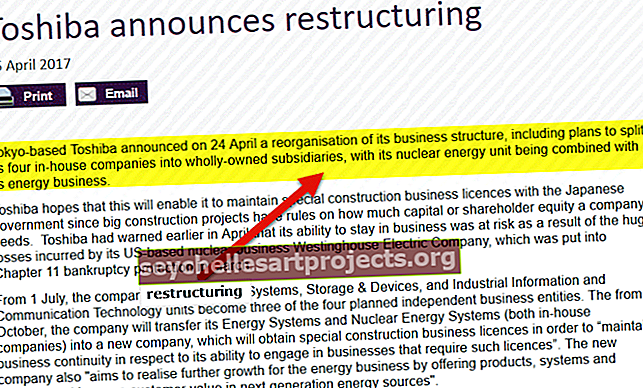

# 7 βάσει εκδηλώσεων

- Σε μια τέτοια στρατηγική, οι Διαχειριστές Επενδύσεων διατηρούν θέσεις σε εταιρείες που συμμετέχουν σε συγχωνεύσεις, αναδιαρθρώσεις, προσφορές προσφορών, εξαγορές μετόχων, ανταλλαγές χρέους, έκδοση ασφάλειας ή άλλες προσαρμογές της κεφαλαιακής διάρθρωσης.

Παράδειγμα

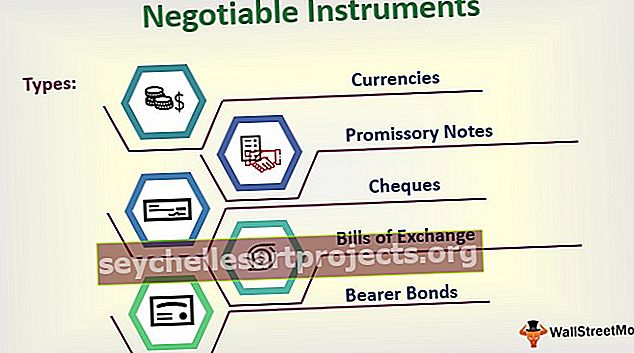

Ένα παράδειγμα στρατηγικής που βασίζεται σε συμβάντα είναι οι χρεωστικοί τίτλοι.

Σε αυτόν τον τύπο στρατηγικής, τα hedge funds αγοράζουν το χρέος των εταιρειών που βρίσκονται σε οικονομική δυσχέρεια ή έχουν ήδη υποβάλει αίτηση πτώχευσης.

Εάν η εταιρεία δεν έχει ακόμη υποβάλει αίτηση πτώχευσης, ο διευθυντής μπορεί να πουλήσει βραχυπρόθεσμα κεφάλαια, στοιχηματίζοντας ότι οι μετοχές θα πέσουν όταν υποβάλλεται.

# 8 Παγκόσμια μακροεντολή

- Αυτή η στρατηγική hedge fund στοχεύει να αποκομίσει κέρδη από μεγάλες οικονομικές και πολιτικές αλλαγές σε διάφορες χώρες, εστιάζοντας σε στοιχήματα σε επιτόκια, κρατικά ομόλογα και νομίσματα.

- Οι διαχειριστές επενδύσεων αναλύουν τις οικονομικές μεταβλητές και τι αντίκτυπο θα έχουν στις αγορές. Με βάση αυτά αναπτύσσουν επενδυτικές στρατηγικές.

- Οι διαχειριστές αναλύουν πώς οι μακροοικονομικές τάσεις θα επηρεάσουν τα επιτόκια, τα νομίσματα, τα εμπορεύματα ή τις μετοχές σε όλο τον κόσμο και παίρνουν θέσεις στην κατηγορία περιουσιακών στοιχείων που είναι πιο ευαίσθητα στις απόψεις τους.

- Σε αυτές τις περιπτώσεις εφαρμόζονται ποικίλες τεχνικές όπως συστηματική ανάλυση, ποσοτικές και θεμελιώδεις προσεγγίσεις, μακροπρόθεσμες και βραχυπρόθεσμες περίοδοι διατήρησης.

- Οι διευθυντές προτιμούν συνήθως μέσα υψηλής ρευστότητας, όπως συμβόλαια μελλοντικής εκπλήρωσης και προθεσμιακό νόμισμα για την εφαρμογή αυτής της στρατηγικής.

Παράδειγμα

Ένα εξαιρετικό παράδειγμα μιας παγκόσμιας μακροοικονομικής στρατηγικής είναι ο George Soros που έχασε τη στερλίνα το 1992.

Κατά συνέπεια, κέρδισε από την απροθυμία της Τράπεζας της Αγγλίας είτε να αυξήσει τα επιτόκια της σε επίπεδα συγκρίσιμα με εκείνα άλλων χωρών του Ευρωπαϊκού Μηχανισμού Συναλλαγματικών Συναλλαγών ή να μετατρέψει το νόμισμα.

Η Soros έκανε 1,1 δισεκατομμύρια σε αυτό το συγκεκριμένο εμπόριο.

# 9 Μόνο σύντομο

- Short selling που περιλαμβάνει πώληση μετοχών που αναμένεται να μειωθούν σε αξία.

- Προκειμένου να εφαρμόσουν με επιτυχία αυτήν τη στρατηγική, οι διαχειριστές κεφαλαίων πρέπει να κάνουν οικονομικές καταστάσεις, να μιλήσουν με τους προμηθευτές ή τους ανταγωνιστές τους για να σκάψουν τυχόν σημάδια προβλήματος για τη συγκεκριμένη εταιρεία.

Κορυφαίες στρατηγικές αμοιβαίων κεφαλαίων κινδύνου για το 2014

Ακολουθούν τα Top Hedge Funds του 2014 με τις αντίστοιχες στρατηγικές hedge fund-

πηγή: Prequin

πηγή: Prequin

Επίσης, σημειώστε τη στρατηγική κατανομής των hedge fund των 20 κορυφαίων hedge fund που συνέταξε η Prequin

πηγή: Prequin

- Είναι σαφές ότι τα κορυφαία αμοιβαία κεφάλαια ακολουθούν τη στρατηγική μετοχών με το 75% των 20 κορυφαίων κεφαλαίων να ακολουθούν το ίδιο.

- Η στρατηγική σχετικής αξίας ακολουθείται από το 10% των 20 κορυφαίων κεφαλαίων αντιστάθμισης κινδύνου

- Η στρατηγική μακροεντολών, το Event-Driven και η Multi-Strategy κάνουν το υπόλοιπο 15% της στρατηγικής

- Επίσης, δείτε περισσότερες πληροφορίες σχετικά με τις θέσεις εργασίας του Hedge Fund εδώ.

- Διαφέρουν τα αμοιβαία κεφάλαια κινδύνου από τις τράπεζες επενδύσεων; - Ελέγξτε αυτήν την επενδυτική τραπεζική έναντι του hedge fund

συμπέρασμα

Τα Hedge Funds παράγουν μερικές εκπληκτικές σύνθετες ετήσιες αποδόσεις. Ωστόσο, αυτές οι αποδόσεις εξαρτώνται από την ικανότητά σας να εφαρμόζετε σωστά τις στρατηγικές αντιστάθμισης κεφαλαίων για να έχετε αυτές τις όμορφες αποδόσεις για τους επενδυτές σας. Ενώ η πλειονότητα των αντισταθμιστικών κεφαλαίων εφαρμόζει τη στρατηγική μετοχών, άλλα ακολουθούν τη σχετική αξία, τη στρατηγική μακροεντολών, βάσει συμβάντων, κ.λπ.

Λοιπόν, ποιες στρατηγικές αντιστάθμισης κινδύνου σας αρέσουν περισσότερο;

- Πώς να μπείτε στο Hedge Fund;

- Μάθημα Hedge Fund

- Πώς λειτουργεί ένα Hedge Fund;

- Καριέρα Hedge Funds <