Προστιθέμενη οικονομική αξία (τύπος, παράδειγμα) | Πώς να υπολογίσετε το EVA

Τι είναι η οικονομική προστιθέμενη αξία;

Η οικονομική προστιθέμενη αξία (EVA) είναι ένα μέτρο της υπεραξίας που δημιουργείται σε μια δεδομένη επένδυση. Όταν ένα άτομο επενδύει τα χρήματά του, το κάνει μόνο επειδή αναμένει να κερδίσει κέρδος από την επένδυση. Ας πούμε, ο χρυσός φαίνεται να είναι ένα καλό μέσο για επενδύσεις με υψηλό περιθώριο κέρδους.

- Συνολική επένδυση (δηλαδή, τιμή στην οποία αγοράζεται ο χρυσός) = 1000 $

- Μεσιτεία που καταβάλλεται στον έμπορο για την αγορά χρυσού = 15 $

Σε ένα χρόνο, θα ήθελα να πουλήσω τον χρυσό λόγω κρίσης ρευστότητας.

- Η τιμή πώλησης του χρυσού = 1200 $

- Μεσιτεία που καταβάλλεται στον έμπορο για την πώληση χρυσού = 10 $

Στο παραπάνω παράδειγμα οικονομικής προστιθέμενης αξίας,

- Προστιθέμενη οικονομική αξία = Τιμή πώλησης - Έξοδα που σχετίζονται με την πώληση του περιουσιακού στοιχείου - Τιμή αγοράς - Έξοδα που σχετίζονται με την αγορά του περιουσιακού στοιχείου

- Προστιθέμενη οικονομική αξία = 1200 $ - 10 $ - 1000 $ - 15 $ = 175 $

Αν δούμε απλώς το κέρδος, τότε το κέρδος από την πώληση χρυσού ήταν 1200 $ - 1000 $, δηλαδή 200 $. Αλλά η πραγματική δημιουργία πλούτου είναι μόνο 175 $ λόγω των εξόδων που πραγματοποιήθηκαν. Αυτό είναι ένα πολύ ακατέργαστο παράδειγμα οικονομικής προστιθέμενης αξίας (EVA).

Σε αυτό το άρθρο, συζητάμε λεπτομερώς την Οικονομική Προστιθέμενη Αξία -

Έννοια προστιθέμενης αξίας (EVA)

Η οικονομική προστιθέμενη αξία (EVA) είναι το οικονομικό κέρδος της εταιρείας σε μια δεδομένη περίοδο. Μετρά την οικονομική απόδοση της εταιρείας βάσει του υπολοίπου πλούτου που υπολογίζεται αφαιρώντας το κόστος κεφαλαίου από το λειτουργικό κέρδος, προσαρμοσμένο για φόρους σε μετρητά.

Βοηθά να συλλάβει το πραγματικό οικονομικό κέρδος μιας εταιρείας, όπως υπολογίσαμε την προστιθέμενη οικονομική αξία της επένδυσης χρυσού στα παραπάνω. Το παράδειγμα οικονομικής προστιθέμενης αξίας αναπτύχθηκε και χαρακτηρίστηκε από το εμπορικό σήμα της Stern Stewart and Co. ως εσωτερικού μέτρου χρηματοοικονομικής απόδοσης.

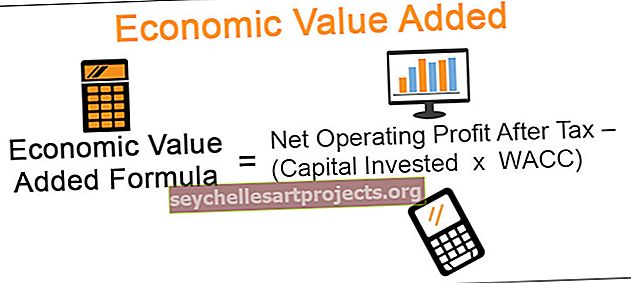

Τύπος EVA

Τα τρία κύρια συστατικά της Οικονομικής Προστιθέμενης Αξίας (EVA) είναι:

- Καθαρό λειτουργικό κέρδος μετά από φόρο

- Επενδύθηκε κεφάλαιο

- WACC, δηλ. Το σταθμισμένο μέσο κόστος κεφαλαίου

Η οικονομική προστιθέμενη αξία μπορεί να υπολογιστεί με τη βοήθεια του ακόλουθου τύπου:

Τύπος οικονομικής προστιθέμενης αξίας EVA = Καθαρό λειτουργικό κέρδος μετά από φόρο - (Επενδυμένο κεφάλαιο x WACC)

Εδώ, το Capital Invested x WACC σημαίνει το κόστος του κεφαλαίου. Αυτό το κόστος αφαιρείται από το καθαρό λειτουργικό κέρδος μετά τη φορολογία για να φτάσει στο οικονομικό κέρδος ή στον υπόλοιπο πλούτο που δημιουργεί ο οργανισμός.

Παράδειγμα οικονομικής προστιθέμενης αξίας (βασικό)

# 1 - Τύπος EVA - Καθαρό λειτουργικό κέρδος μετά τη φορολογία (NOPAT)

Αυτό αντιπροσωπεύει πόσα θα είναι τα πιθανά κέρδη της εταιρείας χωρίς το κόστος κεφαλαίου της. Είναι σημαντικό να αφαιρέσετε φόρο από το Κέρδος Λειτουργίας για να φτάσετε στην πραγματική εισροή λειτουργίας που θα κερδίσει μια εταιρεία.

NOPAT = Λειτουργικά έσοδα x (1 - Φορολογικός συντελεστής).

Το παράδειγμα EVA για τον υπολογισμό του καθαρού λειτουργικού εισοδήματος μετά τον φόρο έχει ως εξής:

| Εταιρεία ABC | ||

| Περίληψη της Κατάστασης Εσόδων | ||

| Λεπτομέρειες | Ετος | |

| 2016 | 2015 | |

| Εσοδα: | ||

| Συμβουλευτικές αμοιβές έργου | 2.00.000 $ | 1,86,000 $ |

| Συνολικά έσοδα (A) | 2.00.000 $ | 1,86,000 $ |

| Εξοδα: | ||

| Άμεσα έξοδα | 1,00,000 $ | 95.000 $ |

| Συνολικά λειτουργικά έξοδα (B) | 1,00,000 $ | 95.000 $ |

| Λειτουργικά έσοδα (C = A μείον B) | 1,00,000 $ | 91.000 $ |

| Φορολογικός συντελεστής | 30% | 30% |

| Φόρος επί των λειτουργικών εσόδων (D = C * Φορολογικός συντελεστής) | 30.000 $ | 27.300 $ |

| Καθαρά λειτουργικά έσοδα μετά τη φορολογία (C μείον Δ) | 70.000 $ | 63.700 $ |

# 2 - Τύπος EVA - Επενδύθηκε κεφάλαιο

Αυτό αντιπροσωπεύει το συνολικό κεφάλαιο που επενδύεται μέσω ιδίων κεφαλαίων ή χρεών σε μια δεδομένη εταιρεία.

Συνεχίζοντας με το παραπάνω παράδειγμα EVA της ABC Company, ας πούμε ότι η εταιρεία έχει συνολικό επενδυτικό κεφάλαιο 30.000 $. Από αυτό, 20.000 $ μέσω χρηματοδότησης ιδίων κεφαλαίων και τα υπόλοιπα (10.000 $) μέσω μακροπρόθεσμου χρέους.

Επίσης, ρίξτε μια ματιά στο Return on Invested Capital Ratio

# 3 - Τύπος EVA - WACC

Το σταθμισμένο μέσο κόστος κεφαλαίου είναι το κόστος που πραγματοποιεί η εταιρεία για την προμήθεια των κεφαλαίων της. Η σημασία της αφαίρεσης του κόστους κεφαλαίου από το καθαρό λειτουργικό κέρδος είναι η αφαίρεση του κόστους ευκαιρίας του επενδυμένου κεφαλαίου. Ο τύπος για τον ίδιο υπολογισμό έχει ως εξής:

WACC = R D (1- T c ) * (D / V) + R E * (E / V)

Η φόρμουλα φαίνεται περίπλοκη, τρομακτική, αλλά αν είναι κατανοητή, είναι αρκετά απλή. Είναι πολύ ευκολότερο εάν ο τύπος διατυπωθεί με τις ακόλουθες λέξεις:

Σταθμισμένο μέσο κόστος κεφαλαίου = (Κόστος χρέους) * (1 - Φορολογικός συντελεστής) * (Ποσοστό χρέους) + (Κόστος ιδίων κεφαλαίων) * (Ποσοστό ιδίων κεφαλαίων)

Αυτό καθιστά τον τύπο πιο εύκολο να κατανοηθεί και επίσης αυτονόητο.

Τώρα, κατανοώντας τους συμβολισμούς του τύπου:

- R D = Κόστος χρέους

- T γ = Φορολογικός συντελεστής

- Δ = Κεφάλαιο που επενδύεται στον οργανισμό μέσω Χρέους.

- V = Συνολική αξία της εταιρείας που υπολογίζεται απλώς ως χρέος + ίδια κεφάλαια.

- R E = Κόστος ιδίων κεφαλαίων

- E = Κεφάλαιο που επενδύεται στον οργανισμό μέσω της καθαρής θέσης

Ένα σημαντικό σημείο που πρέπει να σημειωθεί σχετικά με αυτόν τον τύπο είναι ότι το κόστος του χρέους πολλαπλασιάζεται επί (1 - φορολογικός συντελεστής) καθώς υπάρχει εξοικονόμηση φόρου επί των τόκων που καταβάλλονται στο χρέος. Από την άλλη πλευρά, δεν υπάρχει εξοικονόμηση φόρου στο κόστος των ιδίων κεφαλαίων, και ως εκ τούτου ο φορολογικός συντελεστής δεν λαμβάνεται υπόψη.

Ας δούμε τώρα πώς υπολογίζεται το WACC.

| Εταιρεία ABC | ||

| Ισολογισμός της εταιρείας | ||

| Λεπτομέρειες | Ετος | |

| 2016 | 2015 | |

| Μετοχικό κεφάλαιο | 20.000 $ | 17.000 $ |

| Χρέος | 10.000 $ | 7.000 $ |

| Πηγές κεφαλαίων (Α) | 30.000 $ | 24.000 $ |

| Πάγιο ενεργητικό | 20.000 $ | 18.000 $ |

| Υπάρχοντα οικονομικά στοιχεία | 20.000 $ | 16.000 $ |

| Λιγότερο: Τρέχουσες υποχρεώσεις | 10.000 $ | 10.000 $ |

| Χρήσεις χρημάτων (B) | 30.000 $ | 24.000 $ |

| Κόστος χρέους | 8% | 8% |

| Κόστος ιδίων κεφαλαίων | 10% | 12% |

WACC για το έτος 2016

- = 8% * (1- 30%) * (10.000 $ / 30.000 $) + 10% * (20.000 $ / 30.000 $)

- = (8% * 70% * 1/3) + (10% * 2/3) = 1,867% + 6,667% = = 8,53%

WACC για το έτος 2015

- = 8% * (1- 30%) * (7.000 $ / 24.000 $) + 12% * (17.000 $ / 24.000 $)

- = (8% * 70% * 7/24) + (10% * 17/24) = 1,63% + 8,50% = 10,13%

# 4 - Υπολογισμός προστιθέμενης αξίας EVA

Από τα παραπάνω, έχουμε έτοιμους και τους τρεις παράγοντες για τον υπολογισμό της προστιθέμενης αξίας για το έτος 2016 και 2015.

Οικονομική προστιθέμενη αξία (EVA) για το έτος 2016 = Καθαρό λειτουργικό κέρδος μετά από φόρο - (Επενδυμένο κεφάλαιο * WACC)

- = 70.000 $ - (30.000 $ * 8,53%)

- = 70.000 $ - 2.559 $ = = 67.441 $

Οικονομική προστιθέμενη αξία (EVA) για το έτος 2015 = Καθαρό λειτουργικό κέρδος μετά από φόρο - (Επενδυμένο κεφάλαιο * WACC)

- = 63.700 $ - (24.000 $ * 10,13%)

- = 63.700 $ - 2.432 $ = = 61.268 $

Λογιστικές προσαρμογές για τον υπολογισμό EVA

Τώρα, αφού έχουμε κατανοήσει τα βασικά στοιχεία του υπολογισμού EVA, ας προχωρήσουμε λίγο περισσότερο για να κατανοήσουμε ποιες μπορεί να είναι μερικές από τις πραγματικές λογιστικές προσαρμογές που εμπλέκονται ειδικά σε επίπεδο λειτουργικού κέρδους:

| Αρ. Αρ. | Προσαρμογή | Εξήγηση | Αλλαγές στο καθαρό λειτουργικό κέρδος | Αλλαγές στο απασχολούμενο κεφάλαιο |

| 1 | Μακροπρόθεσμες δαπάνες | Υπάρχουν ορισμένα έξοδα που μπορούν να ταξινομηθούν ως μακροπρόθεσμα έξοδα, όπως έρευνα και ανάπτυξη, επωνυμία ενός νέου προϊόντος, επαναπροσδιορισμός παλαιών προϊόντων. Αυτά τα έξοδα μπορεί να πραγματοποιηθούν σε μια δεδομένη χρονική περίοδο, αλλά γενικά έχουν αποτέλεσμα πάνω και πάνω από ένα δεδομένο έτος. Αυτά τα έξοδα πρέπει να κεφαλαιοποιούνται ενώ ο υπολογισμός EVA καθώς δημιουργεί πλούτο για μια χρονική περίοδο και όχι μόνο μειώνει τα κέρδη σε ένα δεδομένο έτος. |

Προσθήκη στο καθαρό λειτουργικό κέρδος | Προσθήκη στο Απασχολούμενο Κεφάλαιο. Επίσης, ελέγξτε το Return on Capital Employed |

| 2 | Υποτίμηση | Ας κατηγοριοποιήσουμε την απόσβεση ως λογιστική απόσβεση και οικονομική απόσβεση με σκοπό την κατανόηση. Η λογιστική απόσβεση είναι αυτή που υπολογίζεται σύμφωνα με τις λογιστικές πολιτικές και διαδικασίες. Αντίθετα, η οικονομική απόσβεση είναι εκείνη που λαμβάνει υπόψη την πραγματική φθορά των περιουσιακών στοιχείων και θα πρέπει να υπολογίζεται σύμφωνα με τη χρήση των περιουσιακών στοιχείων και όχι μια σταθερή ωφέλιμη ζωή. |

Προσθέστε λογιστικές αποσβέσεις Μειώστε την οικονομική υποτίμηση |

Η διαφορά στην αξία της λογιστικής απόσβεσης και της οικονομικής απόσβεσης πρέπει να προσαρμόζεται από το απασχολούμενο κεφάλαιο |

| 3 | Έξοδα εκτός μετρητών | Αυτά είναι έξοδα που δεν επηρεάζουν τις ταμειακές ροές μιας δεδομένης περιόδου. Παράδειγμα EVA: Τα συμβόλαια συναλλάγματος αναφέρονται στην εύλογη αξία τους κατά την ημερομηνία αναφοράς. Τυχόν ζημία που προκύπτει χρεώνεται στην Κατάσταση Αποτελεσμάτων. Αυτή η απώλεια δεν οδηγεί σε εκροή μετρητών και θα πρέπει να προστεθεί ξανά στο καθαρό λειτουργικό κέρδος. |

Προσθήκη στο καθαρό λειτουργικό κέρδος | Προσθέστε στο απασχολούμενο κεφάλαιο προσθέτοντάς το στα Διατηρούμενα κέρδη |

| 4 | Εισοδήματα χωρίς μετρητά | Παρόμοια με τα μη μετρητά έξοδα, υπάρχουν μη μετρητά εισοδήματα που δεν επηρεάζουν τις ταμειακές ροές μιας δεδομένης περιόδου. Αυτά πρέπει να αφαιρεθούν από το καθαρό λειτουργικό κέρδος. | Αφαιρέστε από το καθαρό λειτουργικό κέρδος | Αφαιρέστε από το κεφάλαιο που χρησιμοποιείται αφαιρώντας το από τα Διατηρούμενα Κέρδη |

| 5 | Προμήθειες | Για να επιτευχθούν λογιστικά κέρδη, δημιουργούνται πολλές προβλέψεις, όπως προβλέψεις αναβαλλόμενης φορολογίας, πρόβλεψη επισφαλών χρεών, πρόβλεψη εξόδων, πρόβλεψη για ξεπερασμένο απόθεμα κ.λπ. Αυτά είναι προσωρινά στοιχεία και δεν επηρεάζουν πραγματικά το οικονομικό κέρδος. Στην πραγματικότητα, αυτές οι προβλέψεις αντιστρέφονται γενικά την πρώτη ημέρα της επόμενης περιόδου αναφοράς. | Προσθήκη στο καθαρό λειτουργικό κέρδος | Προσθήκη στο απασχολούμενο κεφάλαιο |

| 6 | Φόροι | Ο φόρος πρέπει επίσης να υπολογίζεται με βάση την πραγματική ταμειακή εκροή και όχι με το σύστημα εμπορικών συναλλαγών όπου λαμβάνονται υπόψη όλα τα δεδουλευμένα και μόνο τότε αφαιρείται ο φόρος. | Ο φόρος υποτίθεται ότι αφαιρείται μετά τον υπολογισμό του καθαρού λειτουργικού κέρδους. Συνεπώς, αφαιρείται άμεσα και δεν απαιτούνται άλλες προσαρμογές. | |

Παράδειγμα προστιθέμενης αξίας Colgate EVA

# 1 - Υπολογισμός NOPAT της Colgate

Ας ρίξουμε μια ματιά στη δήλωση εισοδήματος της Colgate.

πηγή: Colgate SEC Filings

- Το λειτουργικό κέρδος της Colgate το 2016 ανέρχεται σε 3.837 εκατομμύρια δολάρια

Το παραπάνω λειτουργικό κέρδος περιέχει στοιχεία χωρίς μετρητά όπως Απόσβεση και Απόσβεση, Κόστος Αναδιάρθρωσης κ.λπ.

Στο παράδειγμα της EVA, υποθέτουμε ότι η λογιστική απόσβεση και η οικονομική απόσβεση είναι οι ίδιες για την Colgate και, ως εκ τούτου, δεν απαιτείται προσαρμογή κατά τον υπολογισμό του NOPAT.

Ωστόσο, το κόστος αναδιάρθρωσης πρέπει να προσαρμοστεί. Παρακάτω είναι το στιγμιότυπο του κόστους αναδιάρθρωσης της Colgate από το έντυπο 10K.

- Οι χρεώσεις αναδιάρθρωσης της Colgate το 2016 = 228 εκατομμύρια δολάρια

Προσαρμοσμένο λειτουργικό κέρδος = λειτουργικό κέρδος + έξοδα αναδιάρθρωσης

- Προσαρμοσμένο λειτουργικό κέρδος (2016) = 3.837 εκατομμύρια $ + 228 εκατομμύρια $ = 4.065 εκατομμύρια $

Για τον υπολογισμό του NOPAT, απαιτήσαμε τους φορολογικούς συντελεστές.

Μπορούμε να υπολογίσουμε τους πραγματικούς φορολογικούς συντελεστές από την παρακάτω κατάσταση λογαριασμού αποτελεσμάτων.

πηγή: Colgate SEC Filings

Πραγματικός συντελεστής φόρου = Πρόβλεψη για φόρους εισοδήματος / εισόδημα πριν από τους φόρους εισοδήματος

- Πραγματικός φορολογικός συντελεστής (2016) = 1.152 $ / 3.738 $ = 30.82%

NOPAT = Προσαρμοσμένο λειτουργικό κέρδος x (συντελεστής 1 φόρου)

- NOPAT (2016) = 4.065 εκατομμύρια x (1-0.3082) = 2.812 εκατομμύρια $

Επίσης, δείτε ένα άρθρο σχετικά με μη επαναλαμβανόμενα αντικείμενα

# 2 - Επενδυμένο κεφάλαιο της Colgate

Ας υπολογίσουμε τώρα το δεύτερο στοιχείο που απαιτείται για τον υπολογισμό της Οικονομικής Προστιθέμενης Αξίας, δηλαδή του Επενδυμένου Κεφαλαίου.

πηγή: Colgate SEC Filings

Το επενδυμένο κεφάλαιο αντιπροσωπεύει το πραγματικό χρέος και τα ίδια κεφάλαια που επενδύθηκαν στην εταιρεία.

Συνολικό χρέος = Σημειώσεις και πληρωτέο δάνειο + Τρέχουσα μερίδα μακροπρόθεσμου χρέους + Μακροπρόθεσμο χρέος

- Συνολικό χρέος (2016) = 13 $ + 0 $ + 6.520 $ = 6.533 εκατομμύρια $

πηγή: Colgate SEC Filings

Προσαρμοσμένα ίδια κεφάλαια = Ίδια κεφάλαια της Colgate + Καθαρός αναβαλλόμενος φόρος + Μη ελεγχόμενοι τόκοι + Συσσωρευμένες άλλες συνολικές (έσοδα)

- Προσαρμοσμένα ίδια κεφάλαια (2016) = - 243 $ + 55 $ + 260 $ + 4.180 $ = 4.252 εκατομμύρια $

Επενδυθέν κεφάλαιο της Colgate (2016) = Χρέος (2016) + Προσαρμοσμένα ίδια κεφάλαια (2016)

- Το επενδυμένο κεφάλαιο της Colgate (2016) = 6,533 εκατομμύρια $ + 4,252 εκατομμύρια $ = 10,785 εκατομμύρια $

# 3 - Βρείτε το WACC του Colgate

Παρατηρούμε από ψηλά ότι ο αριθμός των μετοχών της Colgate = 882,85 εκατομμύρια

Τρέχουσα τιμή αγοράς της Colgate = 72,48 $ (από το κλείσιμο της 15ης Σεπτεμβρίου 2017)

Αξία αγοράς ιδίων κεφαλαίων της Colgate = 72,48 x 882,85 = 63,989 εκατομμύρια $

Όπως έχουμε ήδη αναφέρει,

Συνολικό χρέος = Σημειώσεις και πληρωτέο δάνειο + Τρέχουσα μερίδα μακροπρόθεσμου χρέους + Μακροπρόθεσμο χρέος

- Συνολικό χρέος (2016) = 13 $ + 0 $ + 6.520 $ = 6.533 εκατομμύρια $

Ας βρούμε τώρα το κόστος των ιδίων κεφαλαίων της Colgate χρησιμοποιώντας το μοντέλο CAPM

- Ke = Rf + (Rm - Rf) x Beta

Παρατηρούμε από κάτω ότι το ποσοστό χωρίς κίνδυνο είναι 2,17%

πηγή - bankrate.com

Για τις Ηνωμένες Πολιτείες, το Premium Equity Risk Premium είναι 6,25%.

πηγή - stern.nyu.edu

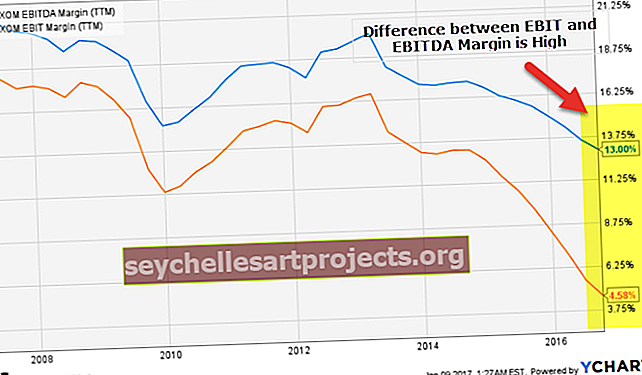

Ας δούμε το Beta του Colgate. Σημειώνουμε ότι η Beta της Colgate έχει αυξηθεί με τα χρόνια. Αυτή τη στιγμή είναι 0,805

πηγή: ycharts

Επίσης, ρίξτε μια ματιά στο άρθρο σχετικά με τον υπολογισμό Beta CAPM

- Κόστος ιδίων κεφαλαίων = 2,17% + 6,25% x 0,805

- Κόστος ιδίων κεφαλαίων της Colgate = 7,2%

- Έξοδα τόκου (2016) = 99 $

- Συνολικό χρέος (2016) = 13 $ + 0 $ + 6.520 $ = 6.533 εκατομμύρια $

- Πραγματικό επιτόκιο (2016) = 99/6533 $ = 1,52%

Ας υπολογίσουμε τώρα το WACC

- Αξία αγοράς ιδίων κεφαλαίων = 63.989 εκατομμύρια $

- Αξία χρέους = 6,533 εκατομμύρια $

- Κόστος ιδίων κεφαλαίων = 7,20%

- Κόστος χρέους = 1,52%

- Φορολογικός συντελεστής = 30,82%

WACC = E / V * Ke + D / V * Kd * (1 - Φορολογικός συντελεστής)

WACC = (63,989 / (63,989 + 6,533)) x 7,20% + (6,533 / (63,989 + 6,533)) x 1,52% x (1-0,3082)

WACC = 6,63%

# 4 - Υπολογισμός προστιθέμενης οικονομικής αξίας της Colgate

Τύπος οικονομικής προστιθέμενης αξίας = Καθαρό λειτουργικό κέρδος μετά από φόρο - (Επενδυμένο κεφάλαιο x WACC)

- NOPAT της Colgate (2016) = 4.065 εκατομμύρια x (1-0.3082) = 2.812 εκατομμύρια $

- Το επενδυμένο κεφάλαιο της Colgate (2016) = 6,533 εκατομμύρια $ + 4,252 εκατομμύρια $ = 10,785 εκατομμύρια $

- Προστιθέμενη οικονομική αξία (Colgate) = 2.812 εκατομμύρια $ - 10.785 εκατομμύρια $ x 6,63%

- Οικονομική προστιθέμενη αξία = 2097 εκατομμύρια δολάρια

Ποια είναι η σημασία του EVA;

Ο πολύ βασικός στόχος κάθε επιχείρησης είναι η μεγιστοποίηση της αξίας των μετόχων. Ο επενδυτής είναι ο βασικός φορέας γύρω από τον οποίο επικεντρώνονται όλες οι επιχειρηματικές δραστηριότητες.

Οι βασικοί παράγοντες που είναι σημαντικοί κατά τη μεγιστοποίηση της αξίας των μετόχων είναι:

- Η μεγιστοποίηση του πλούτου είναι πιο σημαντική σε σύγκριση με τη μεγιστοποίηση κέρδους. Υπάρχει μια διαφορά μεταξύ των δύο. Το Wealth Maximization στοχεύει στην επιτάχυνση της αξίας του οργανισμού στο σύνολό του. Η μεγιστοποίηση του κέρδους μπορεί να θεωρηθεί ως ένα υποσύνολο της μεγιστοποίησης του πλούτου. Η EVA επικεντρώνεται στη δημιουργία πλούτου.

- Η οικονομική προστιθέμενη αξία (EVA) λαμβάνει υπόψη το σταθμισμένο μέσο κόστος κεφαλαίου. Ταιριάζει με τη λογική ότι είναι σημαντικό να καλυφθεί το κόστος των ιδίων κεφαλαίων και όχι μόνο το επιτόκιο του χρέους.

- Οι οργανισμοί τείνουν να εστιάζουν στα κέρδη και να αγνοούν τις ταμειακές ροές. Αυτό συχνά οδηγεί σε ρευστότητα και μπορεί επίσης να οδηγήσει σε πτώχευση. Η οικονομική προστιθέμενη αξία (EVA) εστιάζει στις ταμειακές ροές περισσότερο από τα κέρδη.

- Λαμβάνοντας υπόψη το μέσο σταθμικό κόστος κεφαλαίου, λαμβάνει υπόψη τόσο τις βραχυπρόθεσμες όσο και τις μακροπρόθεσμες προοπτικές.

Πλεονεκτήματα και μειονεκτήματα

Όπως κάθε άλλος χρηματοοικονομικός δείκτης / δείκτης, η οικονομική προστιθέμενη αξία (EVA) έχει τα δικά της πλεονεκτήματα και μειονεκτήματα. Ας ρίξουμε μια ματιά στους βασικούς δείκτες για το ίδιο.

Πλεονεκτήματα της χρήσης οικονομικής προστιθέμενης αξίας (EVA):

- Όπως συζητήθηκε παραπάνω, βοηθά να δώσει μια σαφή εικόνα της δημιουργίας πλούτου σε σύγκριση με άλλα οικονομικά μέτρα που χρησιμοποιούνται για ανάλυση. Λαμβάνει υπόψη όλα τα κόστη, συμπεριλαμβανομένου του κόστους ευκαιρίας των ιδίων κεφαλαίων και δεν προσκολλάται στα λογιστικά κέρδη.

- Είναι σχετικά απλό να γίνει κατανοητό.

- Το EVA μπορεί επίσης να υπολογιστεί για διαφορετικά τμήματα, έργα κ.λπ. και οι κατάλληλες επενδυτικές αποφάσεις μπορούν να ληφθούν για το ίδιο

- Βοηθά επίσης στην ανάπτυξη σχέσης μεταξύ της χρήσης κεφαλαίου και του καθαρού λειτουργικού κέρδους. Αυτό μπορεί να αναλυθεί για να αξιοποιήσει στο έπακρο τις ευκαιρίες και επίσης να κάνει τις κατάλληλες βελτιώσεις όπου είναι απαραίτητο.

Μειονεκτήματα από τη χρήση οικονομικής προστιθέμενης αξίας (EVA):

- Υπάρχουν πολλές υποθέσεις για τον υπολογισμό του σταθμισμένου μέσου κόστους κεφαλαίου. Δεν είναι εύκολο να υπολογιστεί το κόστος των ιδίων κεφαλαίων, το οποίο αποτελεί βασική πτυχή του WACC. Λόγω αυτού, υπάρχουν πιθανότητες ότι η ίδια η EVA μπορεί να θεωρηθεί ότι είναι διαφορετική για τον ίδιο οργανισμό και για την ίδια περίοδο. Στο παραπάνω παράδειγμα οικονομικής προστιθέμενης αξίας, το κόστος των ιδίων κεφαλαίων έχει αλλάξει από το 2015 έως το έτος 2016. Αυτό μπορεί να είναι ένας από τους σημαντικότερους παράγοντες λόγω της μείωσης της EVA.

- Εκτός από το WACC, υπάρχουν και άλλες προσαρμογές που απαιτούνται για το καθαρό λειτουργικό κέρδος μετά από φόρο. Όλα τα μη μετρητά έξοδα πρέπει να προσαρμοστούν. Αυτό γίνεται δύσκολο στην περίπτωση ενός οργανισμού με πολλαπλές επιχειρηματικές μονάδες και θυγατρικές.

- Μια συγκριτική ανάλυση είναι δύσκολη με την οικονομική προστιθέμενη αξία (EVA) λόγω των υποκείμενων παραδοχών του WACC.

- Το EVA υπολογίζεται βάσει ιστορικών δεδομένων και οι μελλοντικές προβλέψεις είναι δύσκολες.