Τι είναι το Growth Capital; - Ορισμός | Παραδείγματα | Δομή - WallStreetMojo

Σημασία κεφαλαίου ανάπτυξης

Το κεφάλαιο ανάπτυξης που είναι γνωστό ως κεφάλαιο επέκτασης είναι το κεφάλαιο που παρέχεται σε σχετικά ώριμες εταιρείες που χρειάζονται χρήματα για την επέκταση ή την αναδιάρθρωση των δραστηριοτήτων ή την εξερεύνηση και την είσοδο σε νέες αγορές. Επομένως, βασικά, το αναπτυξιακό κεφάλαιο εξυπηρετεί το σκοπό της διευκόλυνσης των εταιρειών-στόχων να επιταχύνουν την ανάπτυξη.

Το κεφάλαιο ανάπτυξης τοποθετείται στη γκάμα των ιδιωτικών επενδυτικών κεφαλαίων στο σταυροδρόμι του επιχειρηματικού κεφαλαίου και του ελέγχου των αγορών.

Σημειώνουμε από ψηλά, το Kobalt συγκέντρωσε 75 εκατομμύρια δολάρια σε κεφάλαιο ανάπτυξης. Η Kobalt σχεδιάζει να χρησιμοποιήσει αυτά τα μετρητά για να κλιμακώσει τη μοναδική πλατφόρμα συλλογών δικαιωμάτων για να ανταποκριθεί στις απαιτήσεις της παγκόσμιας αύξησης της ροής μουσικής.

Σε αυτό το άρθρο, εξετάζουμε λεπτομερώς τι είναι το Growth Capital -

Τι ψάχνει ένα ταμείο PE όταν πραγματοποιεί επενδύσεις Growth Capital;

Όσον αφορά το κεφάλαιο ανάπτυξης, αυτές οι επενδύσεις παρέχουν ένα διαφορετικό σύνολο ευκαιριών και προκλήσεων στους επενδυτές PE. Δεν ενδιαφέρονται όλοι οι επενδυτές PE, ούτε δραστηριοποιούνται σε αυτόν τον τομέα. Λίγοι από αυτούς δεν επιτρέπεται να επενδύουν και να παρέχουν αναπτυξιακό κεφάλαιο βάσει της τεκμηρίωσής τους.

Γιατί έτσι? Αυτό οφείλεται στο γεγονός ότι τα κεφάλαια PE γενικά δεν θα ενδιαφέρονται για ευκαιρίες που οδηγούν σε επιτόκιο καύσης μετρητών στο άμεσο μέλλον. Αυτό συμβαίνει επειδή οι επενδυτές δεν θα έχουν λίγη όρεξη να χρηματοδοτήσουν κεφάλαια κίνησης ή απαιτήσεις σε μετρητά ως συνεχή ευθύνη ή να επενδύσουν όπου υπάρχει κίνδυνος μελλοντικής απομείωσης.

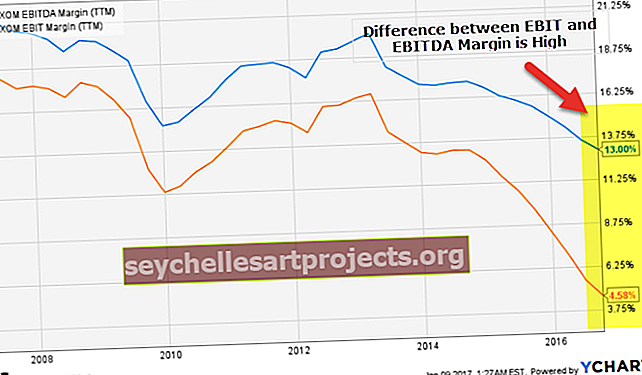

Όταν ένα αμοιβαίο κεφάλαιο PE επιθυμεί να κάνει μια επένδυση κεφαλαίου ανάπτυξης, θα αναζητούσαν ένα συγκεκριμένο σαφές σχέδιο που θα περιγράφει τις κεφαλαιακές απαιτήσεις. Αν και οι απαιτήσεις θα ήταν σημαντικά τεράστιες, αλλά θα ήταν περιορισμένες και συγκεκριμένες, όπως η δημιουργία σημαντικής ανάπτυξης EBITDA, η διεθνής επέκταση κ.λπ.

Παραδείγματα προσφορών κεφαλαίου ανάπτυξης

Ας συζητήσουμε τα ακόλουθα παραδείγματα.

# 1 - Επένδυση Softbank στην Uber Rival Grab - 750 εκατ. $

πηγές: Techcrunch.com

Η Softbank που πραγματοποίησε επένδυση στο Uber αντίπαλο Grab το 2016 ύψους 750 εκατομμυρίων δολαρίων ήταν μια επένδυση κεφαλαίου ανάπτυξης. Αυτός ήταν ο γύρος επενδύσεων της Σειράς F και ηγείται της Softbank μαζί με άλλους επενδυτές. Επί του παρόντος, η Grab δραστηριοποιείται σε έξι χώρες της Νότιας Ασίας και διαθέτει 400.000 προγράμματα οδήγησης στην πλατφόρμα της με 21 εκατομμύρια λήψεις για την εφαρμογή της. Το κεφάλαιο ήταν υποχρεωμένο να ανταγωνιστεί αποτελεσματικά τον Uber και άλλους, ιδίως στην Ινδονησία και να επικεντρωθεί στην τεχνολογία. Η Grab σχεδιάζει να βελτιώσει τους αλγορίθμους της έτσι ώστε να βοηθήσει τους οδηγούς της να είναι πιο αποτελεσματικοί, να χτίσουν δεδομένα χαρτογράφησης και τεχνολογίας και να εργαστούν επίσης για την πρόβλεψη ζήτησης και τη στόχευση χρηστών.

# 2 - Η Airbnb συγκεντρώνει 447,8 εκατομμύρια δολάρια στη σειρά F χρηματοδότησης

Η Airbnb κατάφερε να συγκεντρώσει 447,8 εκατομμύρια δολάρια στη σειρά F χρηματοδότησης. Η Airbnb έχει επεκταθεί στο παρελθόν στον τομέα των ταξιδιών ξεκινώντας Trips, τα οποία προσφέρουν στους πελάτες περιηγήσεις και συναφείς δραστηριότητες. Σκοπεύει να προσθέσει πτήσεις και υπηρεσίες στο μέλλον.

πηγή: www.pymnts.com

# 3 - Το Deliveroo συγκέντρωσε 275 εκατομμύρια δολάρια στη χρηματοδότηση του 5ου γύρου

Η υπηρεσία παράδοσης φαγητού, η Deliveroo συγκέντρωσε 275 εκατομμύρια δολάρια σε χρηματοδότηση γύρω στο 5. Αυτή η εταιρεία με έδρα το Λονδίνο δραστηριοποιείται σε 12 χώρες στην Ευρώπη, την Ασία και τη Μέση Ανατολή. Η χρηματοδότηση αυτή οδήγησε ο έμπειρος επενδυτής εστιατορίων Bridgepoint μαζί με τον υπάρχοντα επενδυτή Greenoaks Capital. Τα κεφάλαια προμηθεύτηκαν για γεωγραφική επέκταση σε νέες και υπάρχουσες αγορές, καθώς και για περαιτέρω επενδύσεις σε έργα όπως το RooBox, το οποίο θα έδινε στα εστιατόρια πρόσβαση σε χώρο κουζίνας εκτός του χώρου που θα ικανοποιήσει τη ζήτηση που δεν μπορεί να προμηθευτεί από τις δικές τους κουζίνες εστιατορίων. .

πηγή: Bloomberg.com

# 4 - Το Incontext Solutions συγκεντρώνει 15,2 εκατομμύρια δολάρια από την Beringea.

Η Incontext Solutions κέρδισε με επιτυχία 15,2 εκατομμύρια $ μέσω της Beringea. Η Beringea είναι μια εταιρεία PE που επικεντρώνεται στην παροχή κεφαλαίων ανάπτυξης. Η Incontext Solutions είναι παγκόσμιος ηγέτης σε λύσεις εικονικής πραγματικότητας (VR) για εμπόρους λιανικής και κατασκευαστές. Αυτό το κεφάλαιο θα χρησιμοποιηθεί για να επιταχύνει τις πωλήσεις, τις προσπάθειες μάρκετινγκ και να επεκτείνει το γεωγραφικό του αποτύπωμα. Θα επικεντρωθεί επίσης στη βελτίωση του χαρτοφυλακίου προϊόντων VR και θα περιλαμβάνει επίσης την περαιτέρω ανάπτυξη λύσεων για συσκευές με κεφαλή

πηγή: www.incontextsolutions.com

Από τις συνολικές επενδυτικές συμφωνίες που πραγματοποιήθηκαν το 2016, το 2% αφορούσε το κεφάλαιο ανάπτυξης / επέκταση σύμφωνα με το preqin.

πηγή: preqin.com

Μειονοτικά ενδιαφέροντα και κεφάλαιο ανάπτυξης

Οι επενδύσεις ανάπτυξης θα είχαν ιδανικά τη μορφή σημαντικού ενδιαφέροντος μειοψηφίας. Σε σύγκριση με την παραδοσιακή εξαγορά ή την παραδοσιακή επένδυση VC δεν υπάρχει καμία μορφή εγγράφου που χρησιμοποιείται σε τέτοιες προσφορές.

Αυτό που συμβαίνει λοιπόν είναι ότι ενώ ορισμένες συμφωνίες θα μοιάζουν αρκετά με τις επενδύσεις VC αργού σταδίου, άλλες θα έχουν παρόμοια χαρακτηριστικά με αυτά μιας τυπικής εξαγοράς. Αυτό θα εξαρτηθεί από τη διαπραγμάτευση μεταξύ των μερών. Αυτό θα εξαρτηθεί επίσης από την προηγούμενη εμπειρία του επενδυτή PE στο κεφάλαιο ανάπτυξης και θα έχει συμφέρον μειοψηφίας. Καθώς πολλοί επενδυτές δεν γνωρίζουν τη δυναμική του ελέγχου των συμφερόντων, έτσι θα αναζητούσαν συμβατικά δικαιώματα αλλιώς θα βασίζονταν στη σχέση τους με τη διοίκηση και θα παραιτούσαν τα προστατευτικά τους δικαιώματα.

Εάν οι επενδυτές ζητήσουν δικαιώματα ελέγχου, τότε οι επενδυτές θα έχουν αυτά τα δικαιώματα συνοδευόμενα από τη δύναμη να παρέμβουν όταν τα πράγματα πάνε στραβά ή να εξαναγκάσουν την έξοδο, εάν το ίδιο δεν συμβεί στο συμφωνημένο παράθυρο επενδύσεων, για παράδειγμα 3 χρόνια από την αρχική επένδυση. Αυτό το σενάριο μπορεί να προκαλέσει τριβή ειδικά εάν ο ιδρυτής είναι επιτυχής και έχει αναπτύξει επιχειρήσεις σε πρώιμο στάδιο.

Όταν ένας επενδυτής ζητά κεφάλαιο ανάπτυξης τότε είναι σημαντικό να διατηρείται η σαφήνεια σε τέτοια θέματα. Πρέπει να διατηρηθεί η σαφήνεια σχετικά με το ποια θα ήταν τα μέτρα που πρέπει να ληφθούν εάν υπάρχει τριβή μεταξύ επενδυτών και ιδρυτών ή όταν ο ιδρυτής παύσει να ασχολείται ενεργά με την επιχείρηση. Ο βασικός τομέας της συζήτησης θα ήταν η μεταφορά μετοχών που είναι τα ίδια κεφάλαια του ιδρυτή και η συνεχιζόμενη προστασία των μετόχων και τα δικαιώματα του διοικητικού συμβουλίου του ιδρυτή όταν αποφασίζει να πάει σε παθητική λειτουργία.

Πλειοψηφικά ενδιαφέροντα και κεφάλαιο ανάπτυξης

Μερικές φορές θα υπήρχε πλειοψηφικό ενδιαφέρον στη συμφωνία που δόθηκε στον επενδυτή PE. Ωστόσο, αυτό συμβαίνει σπάνια. Εάν συμβεί αυτό, το συμβόλαιο και η επένδυση θα μοιάζουν με κλασική εξαγορά. Θα υπήρχαν λίγες διαφορές γύρω από τα λειτουργικά χαρακτηριστικά και δυνατότητες της εταιρείας.

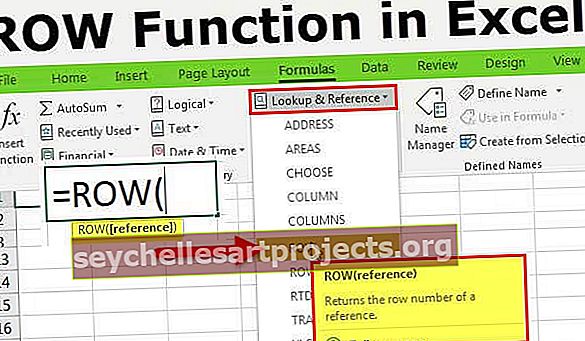

Σε σύγκριση με μια ώριμη εξαγορά, οι περισσότερες από τις εταιρείες-στόχους δεν θα ήταν έτοιμες για τις απαιτήσεις των επενδυτών PE. Είναι πολύ απίθανο το χρέος των μετόχων να εξοφληθεί κατά τα προηγούμενα έτη επένδυσης. Αυτό θα είχε ως αποτέλεσμα τη σύνθεσή του. Επίσης, αυτές οι εταιρείες-στόχοι δεν θα είχαν τη σωστή υποδομή για να παρέχουν την απαιτούμενη οικονομική αναφορά σε επενδυτές PE. Η μη συμμόρφωση με τις διατάξεις παροχής απαιτούμενων χρηματοοικονομικών πληροφοριών μπορεί να οδηγήσει σε επιχειρησιακές και οικονομικές συνέπειες. Σε ένα τέτοιο σενάριο, είναι απαραίτητο οι συμφωνίες να συντάσσονται με τέτοιο τρόπο ώστε οι εταιρείες-στόχοι να έχουν το χρόνο να αναπτύξουν τα συστήματα που απαιτούνται για την υποβολή εκθέσεων.

Θέματα όπως δεν υπάρχουν πολιτικές ανθρώπινου δυναμικού, έλλειψη συμμόρφωσης με την υγεία και την ασφάλεια, πολιτικές προστασίας δεδομένων πρέπει να εφαρμόζονται όταν ένας επενδυτής PE θα εισέλθει και θα επενδύσει. Αυτά τα θέματα δεν θα έσπαζαν τη συμφωνία μεταξύ των δύο μερών, αλλά θα απαιτούσαν επιχειρησιακή αλλαγή.

Κάθε επενδυτής αναζητά επικερδείς επενδύσεις. Οι επενδυτές PE θα ενδιαφέρονται για επενδύσεις κεφαλαίου ανάπτυξης εάν η επιχείρηση έχει τις δυνατότητες και η επένδυση γίνεται στο κρίσιμο σημείο της καμπύλης ανάπτυξης της Target Company. Επίσης, η διαχείριση των οικονομικών είναι εξαιρετικά απαραίτητη για να καταστούν οι επενδύσεις κερδοφόρες.

Εκτός από τις οικονομικές επιδόσεις, θα είναι απαραίτητο να ταξινομηθούν ζητήματα όπως αυτά που αναφέρονται παραπάνω, ώστε να διασφαλιστεί ότι ο επενδυτής PE πραγματοποιεί μια επιτυχημένη έξοδο, καθώς μια επιτυχημένη επιχείρηση είναι εύκολο να πωληθεί ή αρκετά ελκυστική για να εισαχθεί στις δημόσιες αγορές.

Χαρακτηριστικά διαπραγμάτευσης κεφαλαίου ανάπτυξης

Κάθε συμφωνία θα έχει συγκεκριμένους όρους. Αυτοί οι όροι θα αποφασίζονται με βάση πολλές βασικές μετρήσεις, όπως η προηγούμενη χρηματοοικονομική απόδοση, το ιστορικό λειτουργίας μέχρι στιγμής, το ανώτατο όριο αγοράς κ.λπ. Ωστόσο, αυτοί οι όροι θα ήταν παρόμοιοι με την παραδοσιακή συμφωνία που έγινε για τη χρηματοδότηση επιχειρηματικών κεφαλαίων στα τέλη.

Τα βασικά χαρακτηριστικά θα ήταν:

- Ακριβώς όπως μια συμφωνία με έναν επιχειρηματία καπιταλιστή, ακόμη και στο Growth Capital, ο επενδυτής θα αποκτήσει προτιμώμενη ασφάλεια στην εταιρεία-στόχο.

- Αυτά θα ήταν ένα μερίδιο μειοψηφίας χρησιμοποιώντας λίγη μόχλευση.

- Η συμφωνία θα παρέχει δικαιώματα εξαργύρωσης που έχουν σχεδιαστεί για να δημιουργούν ρευστότητα σε ενεργοποιημένα γεγονότα όπως η IPO

- Η συμφωνία θα σχεδιαστεί για να παρέχει επιχειρησιακό έλεγχο σε σημαντικά θέματα. Αυτές οι διατάξεις παρέχουν στους επενδυτές δικαιώματα συναίνεσης για τη σημαντική συναλλαγή, όπως οποιεσδήποτε συναλλαγές χρέους ή ιδίων κεφαλαίων, συναλλαγές που σχετίζονται με M&A, οποιαδήποτε αλλαγή στις φορολογικές / λογιστικές πολιτικές, τυχόν αποκλίσεις από τον προϋπολογισμό / επιχειρηματικό σχέδιο, αλλαγές στο βασικό διευθυντικό προσωπικό που προσλαμβάνει / απολύει και άλλες σημαντικές επιχειρησιακές δραστηριότητες.

- Η συμφωνία αύξησης κεφαλαίου παρέχει στον επενδυτή δικαιώματα όπως δικαιώματα συνδρομής, δικαιώματα μεταφοράς και δικαιώματα εγγραφής. Αυτά τα δικαιώματα δίνονται ως κρίνονται κατάλληλα για το μέγεθος και το εύρος της συναλλαγής και τον κύκλο ζωής του ζητήματος.

Δόμηση μιας επένδυσης κεφαλαίου ανάπτυξης

Η τάση στην αγορά είναι ότι οι εταιρείες υιοθετούν ιδιωτικές δομές τύπου μετοχικού κεφαλαίου, ώστε να διασφαλίζουν βασικά περιουσιακά στοιχεία στην ανάπτυξη του κεφαλαίου. Αυτά θα ήταν τα περιουσιακά στοιχεία που είναι απαραίτητα από την πλευρά των επενδυτών και έχουν το δυνητικό αναπτυξιακό δυναμικό που θέλει να παραδώσει και να κερδίσει το όφελος μέσω της διατηρούμενης ιδιοκτησίας μετοχών. Ως εκ τούτου, η επένδυση κεφαλαίου ανάπτυξης θα έχει πολλά από τα χαρακτηριστικά μιας δευτερεύουσας εξαγοράς, συμπεριλαμβανομένης της εμπορικής, νομικής και φορολογικής απόψεως.

Κεφάλαιο ανάπτυξης έναντι επιχειρηματικού κεφαλαίου

Από την οπτική γωνία του επενδυτή ιδιωτικών μετοχών, υπάρχουν πολλές βασικές διακρίσεις μεταξύ του κεφαλαίου ανάπτυξης και του επιχειρηματικού κεφαλαίου.

- Το κεφάλαιο ανάπτυξης επικεντρώνεται στην επένδυση σε ώριμες εταιρείες ενώ ένα VC θα επικεντρώνεται σε εταιρείες πρώιμου σταδίου που έχουν ένα μη αποδεδειγμένο επιχειρηματικό μοντέλο.

- Στην περίπτωση του επιχειρηματικού κεφαλαίου, οι επενδύσεις πραγματοποιούνται σε πολλές εταιρείες πρώιμου σταδίου μιας συγκεκριμένης βιομηχανίας ή τομέα. Ωστόσο, η επένδυση κεφαλαίου αύξησης θα έκανε σε έναν ηγέτη της αγοράς ή έναν αντιληπτό ηγέτη της αγοράς σε μια συγκεκριμένη βιομηχανία ή τομέα

- Οι επενδύσεις σε κεφάλαια επιχειρηματικού κινδύνου αναλαμβάνονται σε σημαντικές προβλέψεις αύξησης των εσόδων της Target Company. Ωστόσο, όταν πρόκειται για επενδύσεις κεφαλαίου ανάπτυξης, η επενδυτική λογική βρίσκεται στο συγκεκριμένο σχέδιο για την επίτευξη δυναμικού κερδοφορίας.

- Στις επενδύσεις επιχειρηματικών κεφαλαίων οι μελλοντικές κεφαλαιακές απαιτήσεις δεν είναι καθορισμένες. Ωστόσο, αυτό δεν θα συνέβαινε στις επενδύσεις κεφαλαίου αύξησης που οι εταιρείες στόχου δεν θα είχαν ούτε ελάχιστες μελλοντικές κεφαλαιακές απαιτήσεις.

Επίσης, ρίξτε μια ματιά στη διαφορά μεταξύ Private Equity έναντι Venture Capital

Κεφάλαιο ανάπτυξης έναντι ελεγχόμενων εξαγορών

Όσον αφορά το κεφάλαιο ανάπτυξης, διαφέρει με διάφορους τρόπους όπως:

- Στις εξαγορές ελέγχου, η επένδυση είναι μια ελεγχόμενη θέση ιδίων κεφαλαίων, ενώ στο κεφάλαιο ανάπτυξης δεν συμβαίνει αυτό.

- Οι επενδυτές PE επενδύουν σε εξαιρετικά κερδοφόρες εταιρείες σε ελεγχόμενες εξαγορές. Αυτές είναι οι εταιρείες που έχουν ελεύθερη ταμειακή ροή. Ωστόσο, οι επενδύσεις κεφαλαίου ανάπτυξης γίνονται σε εταιρείες που έχουν περιορισμένη ή καθόλου Ελεύθερη Ταμειακή Ροή

- Συχνά σε ελεγχόμενες αγορές, η χρηματοδότηση χρέους χρησιμοποιείται για τη μόχλευση της επένδυσης. Ωστόσο, στις επενδύσεις κεφαλαίου αύξησης οι εταιρείες δεν έχουν ούτε ελάχιστο χρηματοδοτούμενο χρέος.

- Μια επένδυση σε ελεγχόμενες εξαγορές πραγματοποιείται σε ένα σημείο όπου υπάρχει σταθερότητα ανάπτυξης που είναι προβλέψεις προς σταθερά έσοδα και κερδοφορία. Ωστόσο, όπως προαναφέρθηκε, οι επενδύσεις κεφαλαίου ανάπτυξης γίνονται σε μια διασταύρωση όπου η πραγματοποιηθείσα επένδυση θα ενισχύσει τα έσοδα και την κερδοφορία της στοχευόμενης εταιρείας.