Υπεραξία στη Λογιστική (Ορισμός, Παράδειγμα) | Πώς να υπολογίσετε;

Τι είναι η καλή θέληση στη λογιστική;

Η υπεραξία στη λογιστική είναι ένα άυλο περιουσιακό στοιχείο που δημιουργείται όταν μια εταιρεία αγοράζει άλλη εταιρεία σε τιμή υψηλότερη από εκείνη του αθροίσματος της εύλογης αξίας των καθαρών αναγνωρίσιμων περιουσιακών στοιχείων της εταιρείας κατά τη στιγμή της απόκτησης και υπολογίζεται αφαιρώντας το εύλογη αξία των καθαρών αναγνωρίσιμων περιουσιακών στοιχείων της εταιρείας από τη συνολική τιμή αγοράς.

Σύμφωνα με τα λογιστικά πρότυπα των US GAAP και IFRS, αναγνωρίζεται ως άυλο περιουσιακό στοιχείο με απεριόριστη διάρκεια ζωής. Δεν είναι απόσβεση. Ωστόσο, ελέγχεται περιοδικά (σε ετήσια βάση) για απομείωση.

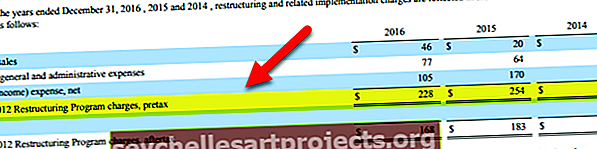

Παράδειγμα καλής θέλησης - Απόκτηση της Apigee από την Google

πηγή: Google SEC Filings

Σημειώνουμε από το παραπάνω παράδειγμα. Η Google απέκτησε την Apigee Corp έναντι 571 εκατομμυρίων δολαρίων σε μετρητά.

Εδώ είναι η κατανομή του ποσού απόκτησης

- 127 εκατομμύρια δολάρια δόθηκαν σε άυλα περιουσιακά στοιχεία

- 41 εκατομμύρια δολάρια αποκτήθηκαν μετρητά.

- 27 εκατομμύρια δολάρια ήταν τα καθαρά περιουσιακά στοιχεία που αποκτήθηκαν

- Τα υπόλοιπα 376 εκατομμύρια δολάρια αποδόθηκαν στην Goodwill.

Πώς να υπολογίσετε την καλή θέληση σε μια λογιστική M&A;

Θα μάθουμε να υπολογίζουμε την καλή θέληση βήμα προς βήμα με τη βοήθεια ενός παραδείγματος. Ας υποθέσουμε ότι υπάρχει μια εταιρεία Α που απέκτησε την εταιρεία Β έναντι συνολικού ποσού 480 εκατ. $.

Ας δούμε τώρα τα βήματα -

Βήμα 1 - Βρείτε την αξία βιβλίου των περιουσιακών στοιχείων

Μπορείτε να βρείτε τη λογιστική αξία των περιουσιακών στοιχείων από τον ισολογισμό της εταιρείας. Ακολουθούν τα οικονομικά στοιχεία της εταιρείας Β.

Βήμα 2 - Βρείτε την εύλογη αξία των περιουσιακών στοιχείων

Η εύλογη αξία των περιουσιακών στοιχείων μπορεί να προσδιοριστεί με τη βοήθεια μιας λογιστικής εταιρείας, καθώς είναι καλά εξοπλισμένα για να αποτιμήσουν τα περιουσιακά στοιχεία της εταιρείας. Ακολουθεί το στιγμιότυπο της εύλογης αξίας των περιουσιακών στοιχείων της εταιρείας Β.

Βήμα 3 - Υπολογισμός προσαρμογών εύλογης αξίας

Η προσαρμογή εύλογης αξίας είναι η διαφορά μεταξύ της εύλογης αξίας των περιουσιακών στοιχείων της εταιρείας B και της λογιστικής αξίας των περιουσιακών στοιχείων της εταιρείας B

- Προσαρμογές αξίας εύλογης αγοράς = (100 - 80) + (180 - 100) - (40 - 40) - (40-20) = 20 + 80 - 0 - 20 = 80

Βήμα 4 - Υπολογίστε την υπερβολική τιμή αγοράς

Η υπερβολική τιμή αγοράς είναι το καθαρό της πραγματικής τιμής και της λογιστικής αξίας της στοχευόμενης εταιρείας.

- Πραγματική τιμή - 480 εκατομμύρια δολάρια

- Καθαρή λογιστική αξία της εταιρείας B = 100 $ + 80 + 60 - 20 - 40 = 180 $

- Υπερβολική τιμή αγοράς = Πραγματική τιμή που πληρώθηκε - Καθαρή λογιστική αξία της εταιρείας B = 480 $ - 180 = 300 $

Βήμα 5 - Υπολογισμός καλής θέλησης

Είναι η διαφορά μεταξύ της υπερβολικής τιμής αγοράς και των προσαρμογών εύλογης αξίας.

- Υπερβολική τιμή αγοράς - Προσαρμογές εύλογης αξίας = 300 $ - 80 $ = 220 εκατομμύρια δολάρια.

Λογιστική καλής θέλησης

Ημερολογιακές εγγραφές

Γενικά καταγράφεται στα λογιστικά βιβλία του περιοδικού μόνο όταν πληρώνεται κάποιο χρηματικό τίμημα ή αξία.

Η καταχώρηση του περιοδικού δημοσιεύεται γενικά ως εξής:

Απόκτηση περιουσιακού στοιχείου Δρ XXX

Καλή θέληση Δρ XXX

Cash / Bank Cr XXX

Ας πάρουμε ένα παράδειγμα για να κατανοήσουμε τις καταχωρίσεις περιοδικών καλής θέλησης. Η εύλογη αξία των καθαρών περιουσιακών στοιχείων που αποκτήθηκαν από την ABC & Co σε μια απόκτηση είναι 10 εκατομμύρια $ και το ποσό που καταβλήθηκε είναι 12 εκατομμύρια $, τότε η εγγραφή στο περιοδικό έχει ως εξής.

Περιουσιακά στοιχεία (πάγια στοιχεία ενεργητικού / κυκλοφορούν ενεργητικό) 10 εκατομμύρια δολάρια

Goodwill (12Mn-10Mn) 2 εκατομμύρια δολάρια

Προς Τράπεζα / μετρητά / Μετοχές 12 εκατομμύρια Cr

Τι συμβαίνει με την Υπεραξία που παράγεται εσωτερικά;

Δεν αναγνωρίζεται ως περιουσιακό στοιχείο, επειδή δεν είναι αναγνωρίσιμο περιουσιακό στοιχείο που ελέγχεται από επιχείρηση που μπορεί να αποτιμηθεί αξιόπιστα στο κόστος. Οι επακόλουθες δαπάνες για άυλα περιουσιακά στοιχεία όπως επωνυμίες, τίτλους εκδόσεων και είδη παρόμοιας φύσης αναγνωρίζονται ως έξοδο για την αποφυγή οποιασδήποτε εσωτερικής δημιουργίας υπεραξίας.

Τι γίνεται με την απόσβεση;

Σύμφωνα με τα διεθνή λογιστικά πρότυπα, δεν αποσβένεται πλέον ούτε αποσβένεται. Αντ 'αυτού, θα πρέπει να ελέγχεται για απομείωση κάθε χρόνο, όπως εξηγείται παρακάτω. Ωστόσο, σύμφωνα με τα ινδικά λογιστικά πρότυπα, η συγχώνευση ή η συγχώνευση πρέπει να αποσβένεται κατά τη διάρκεια της ωφέλιμης ζωής της. Δεδομένου ότι είναι δύσκολο να εκτιμηθεί η ωφέλιμη ζωή με εύλογη βεβαιότητα, προτείνεται η απόσβεση για περίοδο που δεν υπερβαίνει τα πέντε έτη, εκτός εάν δικαιολογείται κάπως μεγαλύτερη περίοδος.

Όταν μια επιχείρηση αναμένεται να τερματιστεί ή να αφεθεί αφερέγγυα, οι επενδυτές γενικά αφαιρούν την Υπεραξία από οποιονδήποτε υπολογισμό επειδή πιθανότατα δεν θα έχει αξία μεταπώλησης.

Απομείωση της καλής θέλησης

Κάθε χρόνο η Υπεραξία πρέπει να ελέγχεται για απομείωση. Απομείωση παρουσιάζεται όταν η αγοραία αξία των περιουσιακών στοιχείων μειώνεται κάτω από τη λογιστική αξία. Στη συνέχεια, πρέπει να μειωθεί κατά το ποσό που η αγοραία αξία πέφτει κάτω από τη λογιστική αξία.

Για παράδειγμα, η ABC Co αγόρασε μια εταιρεία για 12 εκατομμύρια δολάρια, όπου 5 εκατομμύρια δολάρια είναι η Goodwill. Μετά τη λειτουργία της επιχείρησης για τόσα χρόνια με απώλειες και αισθάνεστε ότι η αγοραία αξία των περιουσιακών στοιχείων που αποκτήθηκαν μέσω της εξαγοράς της εταιρείας ABC είναι πολύ μικρότερη και τώρα είναι μόνο 9 εκατομμύρια δολάρια. Σε αυτήν την περίπτωση, η αγοραία αξία των περιουσιακών στοιχείων που αποκτήθηκαν μειώθηκαν κατά 3 εκατομμύρια δολάρια και πρέπει να μειωθεί κατά το ίδιο ποσό.

Σε αυτήν την περίπτωση, η εγγραφή για απομείωση έχει ως εξής,

Ζημία απομείωσης A / c 3 εκατομμύρια Δρ

Υπεραξία A / c Cr 3 εκατομμύρια

(Η υπεραξία απομειώθηκε για τη μείωση της αγοραίας αξίας των περιουσιακών στοιχείων που αποκτήθηκαν με την απόκτηση της ABC Co)

Εάν κατά τα επόμενα έτη, η εύλογη αξία μειώθηκε περαιτέρω, τότε αναγνωρίζεται ως έκταση μόνο 5 εκατομμυρίων δολαρίων και εάν η εύλογη αξία μειωθεί περαιτέρω, τότε η μείωση της εύλογης αξίας κατανέμεται μεταξύ όλων των περιουσιακών στοιχείων.

Αντιστροφή της απομείωσης:

Όταν η αντιστροφή της απομείωσης συμβαίνει λόγω αύξησης της εύλογης αξίας των περιουσιακών στοιχείων, τότε η αντιστροφή κατανέμεται για τη μεταφορά του ποσού των περιουσιακών στοιχείων πρώτα σε περιουσιακά στοιχεία εκτός από την υπεραξία σε αναλογική βάση και στη συνέχεια κατανέμεται αργότερα στην υπεραξία.

Για παράδειγμα, στο παραπάνω παράδειγμα, η ABC Co απέκτησε περιουσιακά στοιχεία για 12 εκατομμύρια δολάρια, όπου 5 εκατομμύρια δολάρια είναι καλή θέληση και όταν η αγοραία αξία των περιουσιακών στοιχείων μειώθηκε σε 6 εκατομμύρια δολάρια, τότε πρέπει να απομειωθεί 6 εκατομμύρια δολάρια (12-6). Στη συνέχεια, απομειώνεται για το σύνολο των 5 εκατομμυρίων δολαρίων και τα άλλα περιουσιακά στοιχεία που αποκτήθηκαν είναι αναλογικά κατά 1 εκατομμύριο δολάρια.

Σε αυτήν την περίπτωση, 2 χρόνια αργότερα, η αγοραία αξία των περιουσιακών στοιχείων που αποκτήθηκαν αυξήθηκε κατά 4 εκατομμύρια δολάρια, Στη συνέχεια, η αξία των 4 εκατομμυρίων δολαρίων για πρώτη κατανομή σε περιουσιακά στοιχεία έως και 12 εκατομμύρια δολάρια, και εάν απομείνει υπόλοιπο, τότε αυτό πρέπει να διατεθεί σε Φήμη και πελατεία.