Ταμειακές ροές από χρηματοδοτικές δραστηριότητες | Τύπος και υπολογισμοί

Τι είναι η ταμειακή ροή από χρηματοδοτικές δραστηριότητες;

Η ταμειακή ροή από χρηματοδοτικές δραστηριότητες αναφέρεται στην εισροή και την εκροή μετρητών από τις χρηματοδοτικές δραστηριότητες της εταιρείας όπως αλλαγή κεφαλαίου από την έκδοση κινητών αξιών όπως μετοχές, προνομιούχες μετοχές, έκδοση χρεών, χρεόγραφα και από την εξαγορά χρεογράφων ή την αποπληρωμή μακροπρόθεσμο ή βραχυπρόθεσμο χρέος, πληρωμή μερίσματος ή τόκους επί χρεογράφων.

Είναι το τελευταίο από τα τρία μέρη της κατάστασης ταμειακών ροών που δείχνει τις ταμειακές εισροές και εκροές από χρηματοοικονομικά σε μια λογιστική χρήση. Οι χρηματοδοτικές δραστηριότητες περιλαμβάνουν ταμειακές εισροές που δημιουργούνται από τη λήψη κεφαλαίων όπως εισροές από αποδείξεις από την έκδοση μετοχών, αποδείξεις από δάνειο που έχει ληφθεί, κ.λπ. και εκροές μετρητών που πραγματοποιούνται κατά την αποπληρωμή τέτοιων κεφαλαίων, όπως εξαγορά τίτλων, πληρωμή μερίσματος, δάνειο & αποπληρωμή τόκων κ.λπ.

Με λίγα λόγια, μπορούμε να πούμε ότι οι ταμειακές ροές από χρηματοδοτικές δραστηριότητες αναφέρουν την έκδοση και επαναγορά των ομολόγων και των μετοχών της εταιρείας και την πληρωμή μερισμάτων. Αναφέρει τις συναλλαγές κεφαλαιακής διάρθρωσης. Τα στοιχεία βρίσκονται στο μακροπρόθεσμο κεφάλαιο του ισολογισμού και στην κατάσταση των κερδών εις νέον.

Λίστα στοιχείων που περιλαμβάνονται στις ταμειακές ροές από χρηματοδοτικές δραστηριότητες

Τα κοινά στοιχεία που περιλαμβάνονται στις ταμειακές ροές από χρηματοδοτικές δραστηριότητες έχουν ως εξής -

- Καταβληθέν μέρισμα μετρητών (εκροή μετρητών)

- Αύξηση βραχυπρόθεσμου δανεισμού (ταμειακές εισροές)

- Η μείωση των βραχυπρόθεσμων δανείων (εκροή μετρητών)

- Μακροπρόθεσμος δανεισμός (ταμειακές εισροές)

- Αποπληρωμή μακροπρόθεσμων δανείων (εκροή μετρητών)

- Μερίδιο πωλήσεων (εισροές μετρητών)

- Επαναγορά μετοχών (εκροή μετρητών)

Κατά την άποψη πολλών επενδυτών, τα μετρητά στο τέλος του βασιλιά.

Εάν μια εταιρεία έχει πλεόνασμα μετρητών, τότε μπορεί να υποτεθεί ότι η εταιρεία λειτουργεί στη λεγόμενη ασφαλή ζώνη. Εάν μια εταιρεία παράγει με συνέπεια περισσότερα μετρητά από τα μετρητά που χρησιμοποιούνται, θα προκύψει με τη μορφή πληρωμών μερισμάτων, επαναγοράς μετοχών, μείωση του χρέους ή περίπτωση εξαγοράς για την ανάπτυξη της εταιρείας ανόργανα. Όλα αυτά θεωρούνται καλά σημεία για τη δημιουργία καλής αξίας μετόχου.

Ας ρίξουμε μια ματιά στον τρόπο προετοιμασίας αυτής της ενότητας της κατάστασης ταμειακών ροών. Η κατανόηση της μεθόδου προετοιμασίας θα μας βοηθήσει να αξιολογήσουμε τι πρέπει να εξετάσουμε όλα, ώστε να μπορεί κανείς να διαβάσει τις λεπτές εκτυπώσεις σε αυτήν την ενότητα.

Το πιο σημαντικό - Λήψη ταμειακής ροής από το πρότυπο χρηματοδότησης

Λήψη παραδειγμάτων Excel για τον υπολογισμό της ταμειακής ροής από τη χρηματοδότηση

Πώς να υπολογίσετε τις ταμειακές ροές από χρηματοδοτικές δραστηριότητες;

Ας υποθέσουμε ότι ο κ. X ξεκινά μια νέα επιχείρηση και έχει προγραμματίσει ότι στο τέλος του μήνα, θα προετοιμάσει τις οικονομικές του καταστάσεις όπως κατάσταση λογαριασμού αποτελεσμάτων, ισολογισμός και κατάσταση ταμειακών ροών.

1ος μήνας: Δεν υπήρχαν έσοδα τον πρώτο μήνα και κανένα τέτοιο λειτουργικό κόστος. Ως εκ τούτου, η κατάσταση αποτελεσμάτων θα έχει ως αποτέλεσμα τα καθαρά έσοδα να είναι μηδενικά. Στις ταμειακές ροές από χρηματοδοτικές δραστηριότητες, τα μετρητά θα αυξηθούν κατά $ 2000, καθώς αυτή είναι η επένδυση του κ. Χ στην επιχείρηση.

| Μετρητά από χρηματοδοτικές δραστηριότητες (τέλος του πρώτου μήνα) | |

| Επένδυση από τον κ. X (Ιδιοκτήτης) | 2.000 $ |

Εάν είστε νέοι στη λογιστική, μπορείτε επίσης να δείτε τα χρηματοοικονομικά σεμινάρια για μη χρηματοοικονομικά.

Παράδειγμα ταμειακών ροών από χρηματοδοτικές δραστηριότητες

Ας πάρουμε ένα παράδειγμα για να υπολογίσουμε ταμειακές ροές από χρηματοδοτικές δραστηριότητες όταν παρέχονται στοιχεία ισολογισμού.

Ακολουθεί ένας ισολογισμός μιας εταιρείας XYZ με δεδομένα 2006 και 2007.

Επίσης, υποθέστε ότι τα κοινά μερίσματα δηλώθηκαν - 17.000 $

Υπολογίστε τις ταμειακές ροές από τη χρηματοδότηση.

Για να προετοιμάσουμε τις ταμειακές ροές από τη χρηματοδότηση, πρέπει να εξετάσουμε τα στοιχεία του ισολογισμού που περιλαμβάνουν το χρέος και τα ίδια κεφάλαια. Εκτός αυτού, πρέπει επίσης να συμπεριλάβουμε τα μερίσματα μετρητών που πληρώνονται ως εκροές μετρητών εδώ.

- Ομόλογα - η εταιρεία συγκεντρώνει ομόλογα και οδηγεί στην ταμειακή εισροή 40.000 $ - 30.000 $ = 10.000 $

- Common Stock - Μεταβολή στο κοινό υπόλοιπο μετοχών = 80.000 $ - 100.000 $ = - 20.000 $

- Λάβετε υπόψη ότι δεν πραγματοποιούμε τις αλλαγές στα κέρδη εις νέον καθώς τα κέρδη εις νέον συνδέονται με τα καθαρά έσοδα από την κατάσταση λογαριασμού αποτελεσμάτων. Δεν αποτελεί μέρος χρηματοδοτικών δραστηριοτήτων.

- Μερίσματα μετρητών που πληρώθηκαν = - Μερίσματα + αύξηση πληρωτέων μερισμάτων = -17.000 + 10.000 $ = - 7.000 $

Τύπος ταμειακών ροών από χρηματοδοτικές δραστηριότητες = 10.000 $ - 20.000 $ - 7.000 $ = 17.000 $

Παράδειγμα Apple

Τώρα ας πάρουμε ένα παράδειγμα ενός οργανισμού και να δούμε πόσο λεπτομερείς ταμειακές ροές από χρηματοδοτικές δραστηριότητες μπορούν να μας βοηθήσουν στον καθορισμό πληροφοριών σχετικά με την εταιρεία.

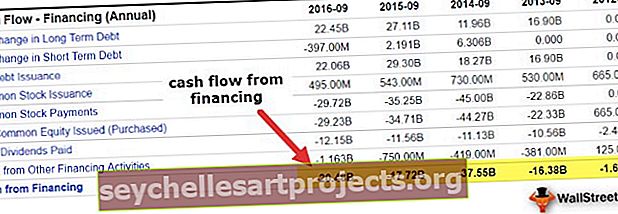

πηγή: Apple 10K

Αυτό το άρθρο είναι μια άλλη σημαντική συνιστώσα των δαπανών μετρητών και ο επενδυτής το εξετάζει λεπτομερώς. Είναι ενδεικτικό του είδους της χρηματοδοτικής δραστηριότητας που έχει αναλάβει η εταιρεία σε μια συγκεκριμένη περιοχή. Το FY15, η Apple ενσωμάτωσε 20.484 εκατομμύρια δολάρια σε χρηματοδοτικές δραστηριότητες. Λίγες παρατηρήσεις από τις παραπάνω ταμειακές ροές από τμήματα χρηματοοικονομικής δραστηριότητας είναι:

- Η εταιρεία υπήρξε σταθερός πληρωτής μερισμάτων. Τα τελευταία τρία χρόνια η εταιρεία πληρώνει μέρισμα άνω των 11000 εκατομμυρίων δολαρίων κάθε χρόνο. Οι επενδυτές που δεν περιμένουν την ανατίμηση κεφαλαίου μπορούν να κερδίσουν χρήματα από το σταθερό μέρισμα που καταβάλλει η εταιρεία κάθε χρόνο.

- Ένας ακόμη σημαντικός παράγοντας που πρέπει να δείτε είναι η επαναγορά των μετοχών. Η επαναγορά των μετοχών είναι ενδεικτική του γεγονότος ότι η εταιρεία έχει αποφέρει σταθερές αποδόσεις. Η εταιρεία παράγει άφθονα μετρητά και χρησιμοποιεί το ίδιο για εξαγορά μετοχών. Το μέσο ποσό επαναγοράς τα τελευταία 3 χρόνια ήταν πάνω από 35.000 εκατομμύρια δολάρια.

- Το τρίτο πιο ενδιαφέρον πράγμα που μπορεί κανείς να δει από την παραπάνω δήλωση είναι ότι η εταιρεία έχει λάβει μακροπρόθεσμα χρέη. Αυτός μπορεί να είναι ένας από τους τρόπους με τους οποίους η εταιρεία χρηματοδοτεί τις δραστηριότητές της. Ωστόσο, ως μια εταιρεία της Apple, η οποία συνολικά κάθεται σε έναν σωρό μετρητών, θα ήταν ενδιαφέρον να αναρωτηθούμε γιατί μια τέτοια οντότητα θα αναλάβει πιο μακροπρόθεσμο χρέος. Μπορεί να είναι είτε επιχειρηματική απόφαση, είτε λόγω του γεγονότος ότι τα επιτόκια δανεισμού ήταν πάντα χαμηλά και το κόστος χρηματοδότησης μέσω ιδίων κεφαλαίων δεν είναι εφικτό. Επίσης, σημειώστε ότι η εταιρεία, από τη μία πλευρά, επαναγοράζει μετοχές και συνεπώς η λήψη περισσότερων χρημάτων από την αγορά μετοχών μπορεί να είναι αντιπαραγωγική.

Παράδειγμα Amazon

Ας ρίξουμε μια ματιά στις ταμειακές ροές μιας άλλης εταιρείας από τις δραστηριότητες και να δούμε τι μιλάει για την εταιρεία. Αυτή είναι η περίπτωση μιας επιχείρησης ηλεκτρονικού εμπορίου Amazon Inc. Η εταιρεία για χρόνια δεν αποφέρει λογιστικά κέρδη, αλλά οι επενδυτές συνέχισαν να βάζουν χρήματα στην εταιρεία με φόντο την καλή επιχειρηματική πρόταση και τεράστια μετρητά που δημιουργούνται από τις επιχειρήσεις.

πηγή: Amazon 10K

Η παραπάνω εικόνα είναι μια ιστορική αναπαράσταση των ταμειακών ροών από χρηματοδοτικές δραστηριότητες του Amazon. Παρατηρούμε τα ακόλουθα σχετικά με τους υπολογισμούς ταμειακών ροών της Amazon από χρηματοοικονομικές δραστηριότητες -

- Οι ταμειακές εκροές σχετίζονται κυρίως με την αποπληρωμή μακροπρόθεσμου χρέους, την υποχρέωση μίσθωσης κεφαλαίου και την υποχρέωση χρηματοδοτικής μίσθωσης

- Τα έσοδα από τη μακροπρόθεσμη χρηματοδότηση ήταν συνεχώς θετικά και πολύ υψηλά. Αυτό είναι ενδεικτικό του γεγονότος ότι η εταιρεία δανείζεται συνεχώς μακροπρόθεσμο χρέος.

- Οι αποπληρωμές μακροπρόθεσμης χρηματοδότησης δείχνουν τεράστια ταμειακή εκροή. Αυτό είναι ενδεικτικό του γεγονότος ότι η εταιρεία πλήρωσε εκτενώς το μακροπρόθεσμο χρέος της. Εάν δούμε τα δύο σε συνδυασμό, μπορεί κανείς να δει ότι η εταιρεία παίρνει μια σταθερή μακροπρόθεσμη θέση χρέους και επιστρέφει το ίδιο ποσό στις τράπεζες ως μέρος του χρονοδιαγράμματος αποπληρωμής του χρέους της (το 2014). Οι επενδυτές μπορούν να διερευνήσουν αυτήν την επιλογή με περισσότερες λεπτομέρειες για να δουν αν η εταιρεία χρηματοδοτεί το χρέος της λαμβάνοντας περισσότερα χρέη.

Παράδειγμα JPMorgan Bank

Μέχρι τώρα έχουμε δει ένα προϊόν και μία εταιρεία παροχής υπηρεσιών. Ας ρίξουμε μια ματιά σε μία από τις μεγάλες τράπεζες Αυτό θα μας δώσει καλή κάλυψη του τρόπου με τον οποίο οι εταιρείες ταξινομούν διαφορετικές λειτουργίες στην ενότητα «ταμειακές ροές από χρηματοδοτικές δραστηριότητες».

πηγή: JPMorgan 10K

Δεδομένου ότι αυτή η οντότητα είναι τράπεζα, πολλά στοιχεία γραμμής θα είναι εντελώς διαφορετικά από αυτά που ισχύουν για άλλους. Υπάρχουν πολλά στοιχεία γραμμής που ισχύουν μόνο για τράπεζες ή εταιρείες χρηματοοικονομικών υπηρεσιών. Λίγες παρατηρήσεις από τις παραπάνω δηλώσεις είναι:

- Η τράπεζα αγοράζει πολλά ομοσπονδιακά κεφάλαια τα τελευταία τρία χρόνια. Αυτό οφείλεται περισσότερο στο πώς διαμορφώνεται η οικονομία. Η κυβέρνηση συγκεντρώνει κεφάλαια και εκδίδει νέο χρέος στην αγορά. Αυτό το χρέος εισπράττεται από τις τράπεζες και, ως εκ τούτου, εκροή κεφαλαίων καθώς αγοράζονται πολλά ομοσπονδιακά κεφάλαια.

- Το κβάντο του μερίσματος αυξάνεται σταθερά τα τελευταία 5 χρόνια. Αυτό είναι ενδεικτικό του γεγονότος ότι οι τράπεζες βρίσκονται πλέον σε αναταραχή, την οποία αντιμετώπισαν το 2008-2009. Η οικονομία έχει μετατραπεί σίγουρα σε κύκλο και οι τράπεζες είναι σε θέση να πληρώσουν σταθερά μερίσματα.

Το πιο σημαντικό - Λήψη ταμειακής ροής από το πρότυπο χρηματοδότησης

Λήψη παραδειγμάτων Excel για τον υπολογισμό της ταμειακής ροής από τη χρηματοδότηση

Τι αναλυτής πρέπει να γνωρίζει;

Μέχρι τώρα, έχουμε δει τρεις διαφορετικές εταιρείες σε τρεις διαφορετικούς κλάδους και πώς τα μετρητά σημαίνουν διαφορετικά για αυτές.

Για μια εταιρεία προϊόντων, τα μετρητά είναι ο βασιλιάς. Για την εταιρεία παροχής υπηρεσιών, είναι ένας τρόπος για να διευθύνετε μια επιχείρηση, και για μια τράπεζα, όλα έχουν να κάνουν με μετρητά!

Αυτές οι τρεις εταιρείες έχουν διαφορετικά πράγματα να προσφέρουν στην ταμειακή ροή από δραστηριότητες χρηματοδότησης μέρος της κατάστασης ταμειακών ροών. Ωστόσο, είναι ζωτικής σημασίας και επιτακτική η κατανόηση της δήλωσης να μην ξεχωρίζει και να φαίνεται. Θα πρέπει πάντα να φαίνονται σε συνδυασμό και σε συνδυασμό με άλλες δηλώσεις και συζήτηση και ανάλυση διαχείρισης.

Επίσης, σημειώστε ότι οι ταμειακές ροές για τις τάσεις χρηματοδότησης θα μπορούσαν να εντοπιστούν και να επεκταθούν για να εκτιμηθούν οι απαιτήσεις χρηματοδότησης της εταιρείας στο μέλλον (επίσης να δείτε - πώς να προβλέψετε οικονομικές καταστάσεις;)

συμπέρασμα

Οι επενδυτές χρησιμοποιούν νωρίτερα για να εξετάσουν την κατάσταση λογαριασμού αποτελεσμάτων και τον ισολογισμό για στοιχεία σχετικά με την κατάσταση της εταιρείας. Ωστόσο, με την πάροδο των ετών, οι επενδυτές άρχισαν επίσης να εξετάζουν κάθε μία από αυτές τις καταστάσεις παράλληλα με τη σύνδεση των καταστάσεων ταμειακών ροών. Αυτό πραγματικά βοηθά στη λήψη ολόκληρης της εικόνας και επίσης βοηθά στη λήψη μιας πολύ πιο υπολογισμένης επενδυτικής απόφασης. Όπως έχουμε δει σε όλο το άρθρο, μπορούμε να δούμε ότι οι ταμειακές ροές από χρηματοδοτικές δραστηριότητες είναι ένας μεγάλος δείκτης της βασικής χρηματοδοτικής δραστηριότητας της εταιρείας.

Εάν η εταιρεία έχει πλεόνασμα μετρητών, τότε μπορεί να υποτεθεί ότι η εταιρεία λειτουργεί στη λεγόμενη ασφαλή ζώνη. Εάν μια εταιρεία παράγει με συνέπεια περισσότερα μετρητά από τα μετρητά που χρησιμοποιούνται, θα προκύψει με τη μορφή πληρωμών μερισμάτων, επαναγοράς μετοχών, μείωση του χρέους ή περίπτωση εξαγοράς για την ανόργανα ανάπτυξη της εταιρείας. Όλα αυτά θεωρούνται καλά σημεία για τη δημιουργία καλής αξίας μετόχου.