Απόδοση καμπύλης απόδοσης, θεωρία, γραφήματα, ανάλυση (πλήρης οδηγός) | WSM

Καμπύλη απόδοσης

Οι υψηλές καμπύλες είναι ένα από τα πιο θεμελιώδη μέτρα της επίδρασης στην οικονομία λόγω διαφόρων παραγόντων και αποτελούν επίσης σημαντικό παράγοντα οικονομίας. Ίσως επειδή προσωπικά είμαι λίγο βαθιά στα ομόλογα, όμως πολλοί δεν θα συμφωνούσαν με το δεύτερο μέρος. Αλλά δεν υπάρχει αμφιβολία ότι οι καμπύλες απόδοσης δείχνουν πολλά πράγματα για μια οικονομία και μερικές φορές την κατάσταση της παγκόσμιας οικονομίας.

- Διάρκεια όρων επιτοκίων

Κίνδυνοι απόδοσης ομολόγων και επιτοκίων

Πριν από την κατάδυση, υποθέτω ότι πρέπει να γνωρίζετε τι είναι ένας δεσμός. Εάν δεν το κάνετε, ένα ομόλογο είναι ένα έγγραφο / έγγραφο που δηλώνει ένα δάνειο που έχει λάβει ο εκδότης του ομολόγου. Δεδομένου ότι έχει ληφθεί ένα δάνειο, ο εκδότης πληρώνει ένα επιτόκιο στο κεφάλαιο του ομολόγου που είναι γνωστό ως επιτόκιο κουπονιού και το ποσοστό απόδοσης που ο κάτοχος του ομολόγου (δανειστής) θα έκανε κατά τη διάρκεια ζωής του ομολόγου είναι γνωστό ως απόδοση έως τη λήξη ή την απόδοση του ομολόγου. Μπορείτε να κάνετε google περισσότερα για τα βασικά των ομολόγων, όπως ομολογιακά ομόλογα, ομόλογα έκπτωσης κ.λπ. και να επιστρέψετε σε αυτό το άρθρο.

Το δεύτερο σημείο που πρέπει να σημειωθεί είναι ότι οι τιμές των ομολόγων και οι αποδόσεις τους στις περισσότερες περιπτώσεις κινούνται προς την αντίθετη κατεύθυνση. Αυτή είναι μια θεμελιώδης αρχή που διέπει τις αγορές ομολόγων με την προϋπόθεση ότι όλα τα άλλα πράγματα είναι ίδια. Φανταστείτε ότι κρατάτε ένα ομόλογο που σας πληρώνει ένα κουπόνι 10% και αποδίδει ή επιστρέφει 10% πάνω από το όριο (ομόλογο). Εάν αυξηθούν τα επιτόκια της αγοράς, η απόδοση των ομολόγων θα αυξηθεί, καθώς οι συμμετέχοντες θα απαιτούσαν υψηλότερη απόδοση. Τα ομόλογα που έχουν εκδοθεί από παρόμοιους εκδότες θα αρχίσουν να αποδίδουν το 12%. Έτσι, το ομόλογο που κρατάτε αποδίδει λιγότερο από ισοδύναμα νέα τεύχη που μειώνουν τη ζήτηση για τα ομόλογα που κατέχετε αποδίδοντας 10% και μερικά μπορεί ακόμη και να πουλήσουν αυτά τα ομόλογα και να βάλουν τα χρήματα στα ομόλογα απόδοσης 12%. Αυτό μειώνει την τιμή του ομολόγου που κρατάτε το οποίο προέκυψε λόγω της αύξησης των αποδόσεων. Αυτή η πτώση των τιμών ωθεί την απόδοση του ομολόγου σας στο 12%, ευθυγραμμίζοντας έτσι την αγορά.Χρησιμοποιώντας παρόμοια λογική, δοκιμάστε να καταλάβετε γιατί η τιμή ενός ομολόγου θα αυξηθεί εάν οι αποδόσεις πέσουν. Αυτή η πτώση των τιμών και η άνοδος των τιμών λόγω αλλαγών στα επιτόκια (ανάλογα με την αρχική θέση που έχει ληφθεί εάν έχετε αγοράσει ή πουλήσει το ομόλογο βραχυπρόθεσμα) είναι γνωστό ως «κίνδυνος τιμής ή κίνδυνος επιτοκίου».

Καμπύλη απόδοσης

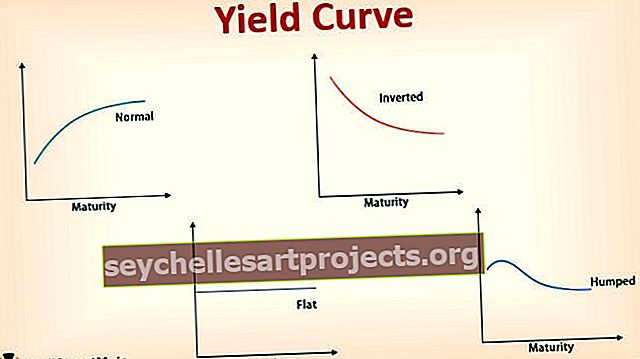

Μια καμπύλη απόδοσης είναι μια γραφική παράσταση των αποδόσεων ομολόγων ενός συγκεκριμένου εκδότη στον κατακόρυφο άξονα (άξονας Υ) έναντι διαφόρων τενόρων / ωριμότητας στον οριζόντιο άξονα (άξονας Χ) Αλλά γενικά, όταν ακούτε «ειδικούς» της αγοράς να μιλούν για την καμπύλη απόδοσης, γίνεται αναφορά στην καμπύλη απόδοσης του κρατικού ομολόγου. Οι καμπύλες απόδοσης των εταιρικών ομολόγων αναφέρονται συγκεκριμένα. Η κυβέρνηση εκδίδει ομόλογα κυρίως για τη χρηματοδότηση του ελλείμματος του προϋπολογισμού τους. Ακολουθεί μια γραφική παράσταση της καμπύλης απόδοσης των ιταλικών και ισπανικών κρατικών ομολόγων, καθώς και της καμπύλης απόδοσης κυρίαρχων αποδόσεων κατά την αναφερόμενη ημερομηνία. Η αναζήτηση καμπυλών απόδοσης στο Διαδίκτυο δεν είναι τόσο δύσκολη.

Πηγή: Bloomberg.com

Η κυβέρνηση εκδίδει ομόλογα διαφόρων μισθωτών. Μερικά μπορεί να είναι πολύ βραχυπρόθεσμα και μερικά μπορεί να είναι πολύ μακροπρόθεσμα. Τα πιο βραχυπρόθεσμα ομόλογα καλούνται γενικά T-Bills (όπου «T» σημαίνει Treasury) που έχουν διάρκεια μικρότερη από ένα χρόνο. Τα T-Notes είναι γενικά εκείνα με λήξη από 1 έτος έως 10 έτη (2 έτη, 5 έτη, 10 έτη είναι μερικές κοινές εκδόσεις T-Note). Τα T-Bonds είναι γενικά εκείνα με τη μεγαλύτερη διάρκεια αλλά εξαρτώνται από το πώς ταξινομούνται γενικά σε ένα έθνος. Γενικά, τα ομόλογα με διάρκεια άνω των 10 ετών θεωρούνται T-Bonds (15 χρόνια, 20 χρόνια, 30 χρόνια, 50 χρόνια είναι ορισμένες κοινές εκδόσεις ομολόγων). Μερικές φορές το 10ετές ομόλογο θεωρείται επίσης T-Bond.

Ποιο είναι λοιπόν το συμπέρασμα; Αυτοί οι όροι χρησιμοποιούνται αρκετά χαλαρά στην αγορά και δεν δίνεται μεγάλη σημασία στον τρόπο με τον οποίο αναφέρονται. Είναι υποκειμενικό και δεν έχει μεγάλη σημασία αν δεν το βάλουμε εντελώς - δεν μπορείτε να ονομάσετε T-Bill είναι T-Bond ακόμη και κατά λάθος. Αυτό θα ήταν μια καταστροφή των ειδών! Αλλά οι άνθρωποι μπορούν να πουν ότι το ομόλογο των 5 ετών ή οποιουδήποτε έτους αποδίδει x%.

Για να πάρει σωστά τις λεπτομέρειες, κάποιος γενικά λέει ότι, «τα 10ετή USTs (Υπουργείο Οικονομικών των ΗΠΑ) / τα 10ετή σημεία αναφοράς αποδίδουν 1,50% ή τα 10ετή BTP (ιταλικά ομόλογα) αποδίδουν 1,14% ή τα 5 χρόνια βρετανικά Gilts είναι στο 0,20% ”για παράδειγμα.

πηγή: money.net

Δεδομένης αυτής της βασικής κατανόησης για το τι είναι μια καμπύλη απόδοσης, μπορούμε επίσης να ορίσουμε την καμπύλη απόδοσης διαφορετικά - τη διαφορά στις αποδόσεις μεταξύ του υψηλότερου δεσμού τεντωμάτων και του χαμηλότερου δεσμού τεντωμάτων. Σωστά? Εδώ είναι το υποκειμενικό μέρος του - το υψηλότερο ομόλογο διάρκειας εξαρτάται από τη ρευστότητα, την ομοιότητα μεταξύ των συμμετεχόντων στην αγορά, έναν αξιοσέβαστο tenor και άλλους παράγοντες. Για παράδειγμα

νωρίτερα, θα οριστεί η καμπύλη απόδοσης των ΗΠΑ ως η διαφορά μεταξύ των αποδόσεων 30 ετών και 2 ετών. Τώρα κάποιος το ονομάζει ως τη διαφορά μεταξύ των αποδόσεων 10 ετών και 2 ετών. Έτσι εξελίχθηκε. Προφανώς, σε αυτήν την περίπτωση, το γράφημα θα φαίνεται διαφορετικό, δεδομένου ότι είναι μια διαφορά μεταξύ της απόδοσης, του 2 έτους και των 10 ετών.

Κλίση καμπύλης απόδοσης

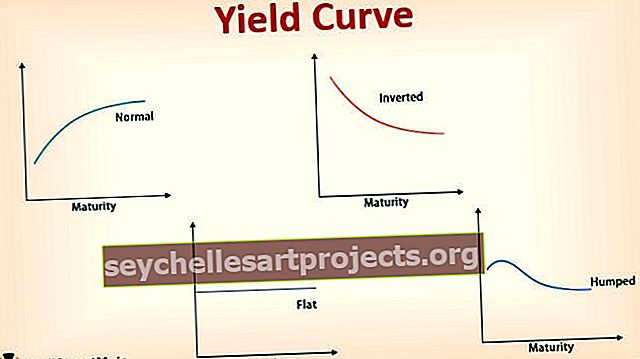

Το γράφημα νωρίτερα και σχεδόν οποιοδήποτε άλλο γράφημα της καμπύλης απόδοσης που βλέπετε θα μοιάζει με «ανοδική κλίση».

Καμπύλη απόδοσης προς τα πάνω

Ο λόγος είναι απλός - όσο μακρύτερος είναι ο κίνδυνος. Εάν πάρετε τραπεζικό δάνειο 2 ετών, θα πρέπει να πληρώσετε χαμηλότερο επιτόκιο από ένα δάνειο 5 ετών, το οποίο θα ήταν μικρότερο από αυτό ενός δανείου 10 ετών. Το ίδιο ισχύει και για τα ομόλογα, δεδομένου ότι είναι ουσιαστικά δάνεια - προθεσμιακό ασφάλιστρο. Αυτό είναι επίσης ένας δείκτης της ευρωστίας μιας οικονομίας. Μια καμπύλη απόδοσης προς τα πάνω δείχνει ότι η οικονομία μπορεί να λειτουργεί κανονικά. Όσο πιο απότομη είναι η καμπύλη, η εντύπωση είναι ότι η οικονομία είναι φυσιολογική και όχι σε ύφεση σαν σενάριο σύντομα. Γιατί δείχνει η καμπύλη τη θέση της οικονομίας; Η κυβέρνηση διαχειρίζεται τη χώρα και την οικονομία μαζί με την αντίστοιχη Κεντρική Τράπεζα που είναι επίσης μέρος της κυβέρνησης.

πηγή: Treasury.gov

Τα επιτόκια με τα οποία δανείζονται είναι γενικά χωρίς κίνδυνο και τα επιτόκια που χρεώνονται σε άλλους συμμετέχοντες στην οικονομία, όπως ιδρύματα και ιδιώτες, καθορίζονται πέραν αυτών των επιτοκίων λόγω του εγγενούς κινδύνου του δανειολήπτη να μην επιστρέψει κλπ. προστίθενται τιμές.

Καμπύλη επίπεδης / ανεστραμμένης απόδοσης

Εάν η καμπύλη είναι επίπεδη ή ανεστραμμένη, θα μπορούσε να δείξει ότι η οικονομία μπορεί να κλείσει ή βρίσκεται σε ύφεση σε μία. Φανταστείτε εάν τα μεγάλα επιτόκια και τα βραχυπρόθεσμα επιτόκια είναι σχεδόν τα ίδια ή ότι τα μακροχρόνια επιτόκια είναι χαμηλότερα από τα σύντομα. Προφανώς θα προτιμούσε κανείς να δανείζεται μακροπρόθεσμα καθώς κλειδώνουν σε χαμηλότερο επιτόκιο για μεγαλύτερο χρονικό διάστημα, δείχνει ότι η γενική εξίσωση του κινδύνου μεταξύ των μακροπρόθεσμων και των βραχυπρόθεσμων επιτοκίων είναι ανώμαλη. Όσο περισσότερο επενδυτές είναι πρόθυμοι να δανειστούν μακροπρόθεσμα, τόσο χαμηλότερες είναι οι πιθανότητες αύξησης αυτών των επιτοκίων και χαμηλότερη η ζήτηση δανεισμού με υψηλότερο επιτόκιο βραχυπρόθεσμα. Χαμηλώστε τα επιτόκια για μεγάλο χρονικό διάστημα, οι πιθανότητες είναι ότι η οικονομία πρόκειται να κινηθεί αργά για μεγάλο χρονικό διάστημα και μπορεί να γλιστρήσει σε ύφεση εάν δεν ληφθεί απαραίτητο μέτρο. Τα βάθη αυτών καλύπτονται στη θεωρία του όρου δομή των επιτοκίων.

πηγή: Treasury.gov

Διάρθρωση των επιτοκίων για τη διάρκεια της καμπύλης απόδοσης

Ο όρος δομή των επιτοκίων μιλά για την υπόθεση προσδοκιών, τη θεωρία προτίμησης ρευστότητας και τη θεωρία τμηματοποίησης της αγοράς γενικά για να εξηγήσει τη δομή της καμπύλης απόδοσης

Θεωρία προσδοκιών

- Αυτό ονομάζεται επίσης ως Θεωρία Καθαρών Προσδοκιών. Αυτή η θεωρία λέει ότι τα μακροχρόνια επιτόκια είναι ένα εργαλείο που βοηθά στην πρόβλεψη μελλοντικών σύντομων επιτοκίων.

- Εάν το επιτόκιο 1 έτους σήμερα είναι στο 1% και το επιτόκιο 2 ετών είναι 2%, τότε το επιτόκιο ενός έτους μετά από ένα έτος (προθεσμιακό επιτόκιο 1 έτους) είναι περίπου 3% [1,02 ^ 2 / 1,01 ^ 1 Ένας απλός μέσος όρος θα έκανε καλά για μια προσέγγιση => (1% + x%) / 2 = 2% και θα έλυνε το x].

- Έτσι, θα έχετε την ίδια απόδοση εάν επενδύσετε σε ένα διετές ομόλογο όπως θα κάνατε σε ομόλογα δύο ετών (ένα ομόλογο ενός έτους σήμερα και θα το κυλήσετε σε ομόλογο ενός έτους μετά από ένα έτος).

Ο περιορισμός αυτής της θεωρίας είναι ότι τα μελλοντικά βραχυπρόθεσμα επιτόκια μπορεί να διαφέρουν από αυτά που υπολογίζονται και άλλοι παράγοντες επηρεάζουν επίσης τα μεγάλα ποσοστά όπως ο αναμενόμενος πληθωρισμός. Γενικά, τα βραχυπρόθεσμα επιτόκια επηρεάζονται περισσότερο από τις μεταβολές των επιτοκίων της Κεντρικής Τράπεζας και τα μακροπρόθεσμα επιτόκια επηρεάζονται περισσότερο από τον αναμενόμενο πληθωρισμό. Δεύτερον, υποθέτει ότι οι επενδυτές είναι αδιάφοροι να επενδύσουν σε ομόλογα διαφορετικής διάρκειας, καθώς φαίνεται ότι ο κίνδυνος είναι ο ίδιος. Μια καμπύλη απόδοσης ανοδικής κλίσης υπονοεί ότι οι βραχυπρόθεσμες τιμές θα συνεχίσουν να αυξάνονται, μια επίπεδη καμπύλη υπονοεί ότι οι ρυθμοί θα μπορούσαν είτε να παραμείνουν σταθεροί είτε να αυξηθούν και μια καμπύλη προς τα κάτω υπονοεί ότι οι ρυθμοί θα συνεχίσουν να πέφτουν.

Θεωρία Προτίμησης Ρευστότητας

- Αυτή η θεωρία ουσιαστικά λέει ότι οι επενδυτές έχουν την τάση να επενδύουν σε βραχυπρόθεσμα ομόλογα. Γιατί; Όπως αναφέρθηκε προηγουμένως, τα μακροπρόθεσμα ομόλογα είναι πιο ριψοκίνδυνα από τα βραχυπρόθεσμα, λόγω του χρονικού διαστήματος που έχουν δεσμευτεί τα χρήματα.

- Δεδομένου ότι οι τιμές και οι αποδόσεις των ομολόγων κινούνται αντίστροφα, διαισθητικά λόγω του υψηλότερου κινδύνου σε ένα μακροπρόθεσμο ομόλογο, η αλλαγή των τιμών λόγω αλλαγών στις αποδόσεις θα ήταν βαρύτερη από την αλλαγή των τιμών ενός βραχυπρόθεσμου ομολόγου.

- Έτσι, για να αγοράσει ένα μακροπρόθεσμο ομόλογο, ο επενδυτής θα περίμενε αποζημίωση πολύ υψηλότερη από το βραχυπρόθεσμο ομόλογο εκτός από τον πιστωτικό κίνδυνο του εκδότη.

- Ο επενδυτής δεν μπορεί να διατηρήσει ένα ομόλογο μέχρι τη λήξη και αντιμετωπίζει κίνδυνο τιμής εάν οι αποδόσεις ανεβαίνουν στο σημείο που θα έπρεπε να πουλήσει το ομόλογο φθηνότερα πριν από τη λήξη. Στη συνέχεια, η κατοχή του ομολόγου για μεγάλο χρονικό διάστημα ενδέχεται να μην είναι εφικτή, καθώς το ομόλογο ενδέχεται να μην είναι ρευστό - ίσως δεν είναι εύκολο να πουλήσετε το ομόλογο στην πρώτη θέση εάν οι αποδόσεις μειωθούν προς όφελος του κατόχου του ομολόγου!

- Έτσι, η αποζημίωση για τον κίνδυνο τιμών που δείχνει επίσης λόγω του κινδύνου ρευστότητας είναι αυτό που έχει αυτή η θεωρία. Ως εκ τούτου, ο επενδυτής απαιτεί ένα ασφάλιστρο απόδοσης σε σχέση με τα βραχυπρόθεσμα ομόλογα, διότι ανέφερε τον κίνδυνο να παρακινηθούν να διατηρήσουν μακροπρόθεσμα ομόλογα.

Μια καμπύλη απόδοσης προς τα πάνω υποδηλώνει ότι τα βραχυπρόθεσμα επιτόκια θα μπορούσαν είτε να αυξηθούν, να παραμείνουν επίπεδα είτε να μειωθούν. Γιατί; Εξαρτάται από τη ρευστότητα. Εάν η ρευστότητα είναι περιορισμένη, τα ποσοστά θα ανεβαίνουν και εάν είναι χαλαρά, τα ποσοστά θα πέφτουν ή θα παραμείνουν σταθερά. Όμως, το ασφάλιστρο απόδοσης που θα πρέπει να αυξήσει η εντολή ενός μακροπρόθεσμου ομολόγου θα κάνει την καμπύλη ανοδική κλίση σύντομα. Μια επίπεδη καμπύλη και μια ανεστραμμένη καμπύλη συνεπάγεται πτώση μικρών τιμών.

Θεωρία τμηματοποίησης αγοράς

- Αυτή η θεωρία βασίζεται στη δυναμική ζήτησης και προσφοράς διαφορετικών τμημάτων ωριμότητας των ομολόγων - βραχυπρόθεσμα, μεσοπρόθεσμα και μακροπρόθεσμα.

- Η προσφορά και η ζήτηση ομολόγων συγκεκριμένων τομέων λήξης είναι εκείνα που οδηγούν τις αποδόσεις τους.

- Η υψηλότερη προσφορά / χαμηλότερη ζήτηση συνεπάγεται υψηλότερες αποδόσεις και χαμηλότερη προσφορά / υψηλότερη ζήτηση συνεπάγεται χαμηλότερες αποδόσεις.

- Είναι επίσης σημαντικό να σημειωθεί ότι η ζήτηση και η προσφορά ομολόγων βασίζονται επίσης σε αποδόσεις, δηλαδή, διαφορετικές αποδόσεις μπορούν να συνεπάγονται μεταβολή της ζήτησης και της προσφοράς ομολόγων.

Προτιμώμενη θεωρία οικοτόπων

- Αυτό είναι ένα απόσπασμα της θεωρίας τμηματοποίησης της αγοράς που λέει ότι οι επενδυτές μπορούν να μετακινήσουν τα προτιμώμενα συγκεκριμένα τμήματα λήξης τους, εάν η εξίσωση κινδύνου-ανταμοιβής ταιριάζει στο σκοπό τους και βοηθά στην αντιστοίχιση των υποχρεώσεών τους.

- Με άλλα λόγια, εάν οι διαφορές απόδοσης στα ομόλογα εκτός των προτιμώμενων τμημάτων γενικής λήξης τους ωφελούν, τότε οι επενδυτές θα έβαλαν τα χρήματά τους σε αυτά τα ομόλογα.

- Στη θεωρία τμηματοποίησης της αγοράς, η καμπύλη μπορεί να έχει οποιοδήποτε σχήμα καθώς εξαρτάται τελικά από το πού οι επενδυτές θέλουν να βάλουν τα χρήματά τους στη δουλειά.

- Ακόμα κι αν πολλοί επενδυτές ασχολούνται τακτικά με 10ετή ομόλογα, αν διαπιστώσουν ότι τα πενταετή ομόλογα είναι φθηνά, τότε θα συσσωρευτούν σε αυτό.

Μετατοπίσεις και στροφές

Αυτή είναι μια σύντομη εισαγωγή για την απόδοση των κινήσεων και των σχημάτων της καμπύλης. Γνωρίζετε ήδη τα σχήματα - κεκλιμένα προς τα πάνω (απότομα), κεκλιμένα προς τα κάτω (ανεστραμμένα) και επίπεδα. Αυτά είναι μέρος των κινήσεων της καμπύλης απόδοσης. Ας δούμε λοιπόν τις κινήσεις:

- Εάν όλες οι αποδόσεις των μισθωτών κινούνται με το ίδιο ποσό, τότε η μετατόπιση στην καμπύλη ονομάζεται «παράλληλη μετατόπιση». Π.χ. Οι αποδόσεις 1y, 2y, 5y, 10y, 15y, 20y και 30y μεταφέρουν όλες ± 0,5%.

- Εάν όλες οι αποδόσεις των μισθωτών δεν κινούνται με το ίδιο ποσό, τότε η μετατόπιση στην καμπύλη ονομάζεται «μη παράλληλη μετατόπιση».

Μη παράλληλες μετατοπίσεις

Ανατροπές

Μια απότομη καμπύλη (διαδεδομένη μεταξύ μεγάλων και μικρών τιμών) ή μια επίπεδη καμπύλη (λεπτή διαφορά μεταξύ μεγάλων και μικρών τιμών).

Πεταλούδα

Ενώ οι ανατροπές και οι παράλληλες μετατοπίσεις μιλούν γενικά για ευθείες κινήσεις, μια πεταλούδα αφορά την καμπυλότητα. Η πεταλούδα είναι καμπύλη σχήματος με κοίλωμα. Οι βραχυπρόθεσμες και μακροπρόθεσμες τιμές είναι χαμηλότερες από τις μεσαίες τιμές.

- Θετική πεταλούδα: Όταν η πεταλούδα μειώνει την καμπυλότητά της και γίνεται πιο επίπεδη. Το κοίλωμα γίνεται λιγότερο. Οι βραχυπρόθεσμοι, μεσαίοι και μεγάλοι ρυθμοί τείνουν προς τον ίδιο ρυθμό όπου οι βραχυπρόθεσμοι και μακροπρόθεσμοι ρυθμοί αυξάνονται περισσότερο ή πέφτουν λιγότερο και / ή ο μεσαίος ρυθμός πέφτει περισσότερο ή αυξάνεται λιγότερο προκαλώντας θετική πεταλούδα.

- Αρνητική πεταλούδα: Όταν η πεταλούδα αυξάνει την καμπυλότητά της και γίνεται ακόμη πιο κοίλη. Οι βραχυπρόθεσμοι και μακροπρόθεσμοι ρυθμοί πέφτουν περισσότερο ή αυξάνονται λιγότερο και / ή ο μέσος ρυθμός αυξάνεται περισσότερο ή πέφτει λιγότερο προκαλώντας αρνητική πεταλούδα.

συμπέρασμα

Για προφανείς λόγους, δεν έχω βάλει φωτογραφίες από τις διαφορετικές μετατοπίσεις πεταλούδας ή απότομες καμπύλες ή επίπεδες καμπύλες και ούτω καθεξής γιατί πρέπει να το φωτογραφίσετε και να αρχίσετε να σκέφτεστε τις πιθανές συναλλαγές που θα μπορούσατε να κάνετε εάν περιμένατε ότι θα συμβεί καθένα από αυτά στο μέλλον. .

Οι καμπύλες απόδοσης όπως αναφέρθηκαν νωρίτερα είναι γενικά καμπύλες απόδοσης κρατικών ομολόγων. Ωστόσο, υπάρχουν επίσης καμπύλες απόδοσης εταιρικών εκδοτών, καμπύλες απόδοσης βάσει αξιολόγησης πιστοληπτικής ικανότητας, καμπύλες LIBOR, καμπύλη OIS, καμπύλες ανταλλαγής (που είναι ένας τύπος καμπύλης απόδοσης) και πολλοί άλλοι τύποι καμπυλών που δεν έχουν αγγιχτεί. Μια άλλη παραλλαγή των καμπυλών απόδοσης είναι οι καμπύλες spot, οι καμπύλες par, οι καμπύλες προς τα εμπρός κ.λπ. Ελπίζω να έχετε κάποια σαφήνεια στα βασικά στοιχεία της καμπύλης απόδοσης. Εάν έχετε, θα πρέπει εν μέρει να είστε σε θέση να καταλάβετε τι μιλούν οι «ειδικοί» σχετικά με τις καμπύλες απόδοσης.