Συντελεστής βήτα (Σημασία, τύπος) | Υπολογισμός συντελεστή beta

Τι είναι ο συντελεστής Beta;

Ο τύπος συντελεστή beta είναι μια οικονομική μέτρηση που μετρά πόσο πιθανή θα αλλάξει η τιμή ενός αποθέματος / ασφάλειας σε σχέση με την κίνηση στην τιμή της αγοράς. Το Beta του αποθέματος / ασφάλειας χρησιμοποιείται επίσης για τη μέτρηση των συστηματικών κινδύνων που σχετίζονται με τη συγκεκριμένη επένδυση.

Το beta είναι ο βαθμός μεταβολής στη μεταβλητή αποτελέσματος για κάθε 1 μονάδα αλλαγή στη μεταβλητή πρόβλεψης. Ένα τυποποιημένο beta συγκρίνει την ισχύ της κάθε ανεξάρτητης μεταβλητής με την εξαρτημένη μεταβλητή. Όσο μεγαλύτερη είναι η απόλυτη τιμή του συντελεστή beta, τόσο ισχυρότερη θα είναι η επίδραση.

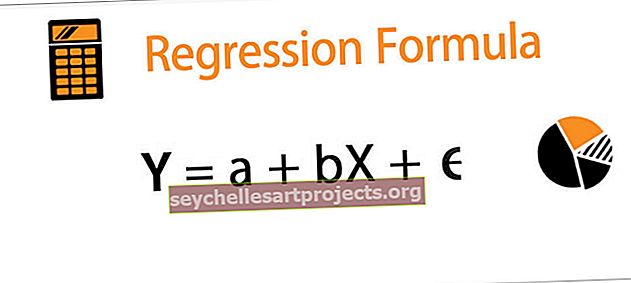

Ο τύπος beta χρησιμοποιείται στο μοντέλο CAPM για τον υπολογισμό του κόστους των ιδίων κεφαλαίων, όπως φαίνεται παρακάτω -

Κόστος ιδίων κεφαλαίων = ποσοστό χωρίς κίνδυνο + Beta x Risk Premium

Σημασία συντελεστή βήτα

Το Beta υπολογίζεται στο μοντέλο CAPM (Capital Asset Pricing Model) για τον υπολογισμό του ποσοστού απόδοσης μιας μετοχής ή χαρτοφυλακίου.

Ο υπολογισμός Beta στο excel είναι μια ανάλυση μορφής, δεδομένου ότι αντιπροσωπεύει την κλίση της χαρακτηριστικής γραμμής της ασφάλειας, δηλαδή, μια ευθεία γραμμή που δείχνει τη σχέση μεταξύ του ποσοστού απόδοσης ενός αποθέματος και της απόδοσης από την αγορά. Αυτό μπορεί να επιβεβαιωθεί περαιτέρω με τη βοήθεια του παρακάτω τύπου Beta:

Οι έννοιες του συντελεστή βήτα -

- Εάν ο συντελεστής είναι 1 υποδηλώνει ότι η τιμή του αποθέματος / ασφάλειας κινείται σύμφωνα με την αγορά.

- Εάν ο συντελεστής <1; η επιστροφή της ασφάλειας είναι λιγότερο πιθανό να ανταποκριθεί στις κινήσεις της αγοράς

- Εάν ο συντελεστής> 1, οι αποδόσεις από την ασφάλεια είναι πιο πιθανό να ανταποκριθούν στις κινήσεις της αγοράς, καθιστώντας έτσι επίσης ασταθείς.

Παράδειγμα συντελεστή beta

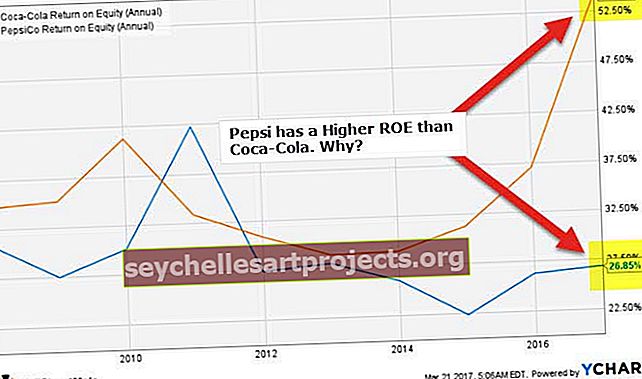

Εάν η Apple Inc (AAPL) beta είναι 1,46, αυτό δείχνει ότι το απόθεμα είναι πολύ ασταθές και είναι 46% πιο πιθανό να ανταποκριθεί στην κίνηση στις αγορές. Από την άλλη πλευρά, ας πούμε ότι η Coca-Cola έχει συντελεστή β 0,77, δείχνοντας ότι τα αποθέματα είναι λιγότερο ασταθή και 23% λιγότερο πιθανό να ανταποκριθούν στην κίνηση στην αγορά.

Ως τάση, έχει παρατηρηθεί ότι το απόθεμα κοινής ωφέλειας έχει CAPM Beta μικρότερο από 1. Από την άλλη πλευρά, τα αποθέματα τεχνολογίας έχουν συντελεστή Beta μεγαλύτερο από 1, υποδεικνύοντας την πιθανότητα υψηλότερων αποδόσεων με περισσότερους σχετικούς κινδύνους.

Υπολογισμός συντελεστή βήτα

Εδώ θα πάρουμε ένα παράδειγμα για τον υπολογισμό της έκδοσης beta του MakeMyTrip (MMTY) και του δείκτη Market ως NASDAQ.

Μπορείτε να κάνετε λήψη του πλήρως επιλυμένου φύλλου εργασίας υπολογισμού Beta Excel εδώ

Υπάρχουν τρεις τύποι Beta - μέθοδος διακύμανσης / συνδιακύμανσης, συνάρτηση κλίσης στο excel και τύπος παλινδρόμησης. Θα δούμε καθένα από τους τύπους συντελεστών beta παρακάτω -

Βήμα 1 - Λήψη ιστορικών τιμών και δεδομένων ευρετηρίου NASDAQ τα τελευταία 3 χρόνια

Έχω κατεβάσει τα δεδομένα από το yahoo Finance.

- Για το σύνολο δεδομένων NASDAQ, επισκεφθείτε αυτόν τον σύνδεσμο Yahoo Finance.

- Για τιμές Makemytrip, επισκεφθείτε αυτήν τη διεύθυνση URL εδώ.

Βήμα 2 - Ταξινόμηση των τιμών όπως δίνονται παρακάτω

Ταξινομήστε τις ημερομηνίες και τις προσαρμοσμένες τιμές κλεισίματος με την αύξουσα σειρά των ημερομηνιών. Μπορείτε να διαγράψετε τις υπόλοιπες στήλες, καθώς δεν χρειαζόμαστε αυτές για υπολογισμούς beta στο Excel.

Βήμα 3 - Προετοιμάστε το φύλλο excel συντελεστή beta όπως παρακάτω.

Βήμα 4 - Υπολογισμός ημερήσιων επιστροφών

Βήμα 5 - Υπολογίστε τον τύπο Beta χρησιμοποιώντας τη μέθοδο Variance-Covariance

Σε αυτό, πρέπει να χρησιμοποιήσετε τους δύο τύπους (διακύμανση και συνδιακύμανση στο excel), όπως φαίνεται παρακάτω.

Χρησιμοποιώντας τη μέθοδο variance-covariance, λαμβάνουμε το Beta ως 0,9859 (Beta Coefficient)

Βήμα 6 - Υπολογισμός Beta χρησιμοποιώντας SLOPE Function στο excel

Χρησιμοποιώντας αυτήν τη συνάρτηση SLOPE στο excel, παίρνουμε ξανά το Beta ως 0,9859 (Beta Coefficient)

Βήμα 7 - Υπολογισμός παλινδρόμησης βήτα συντελεστή

Για να χρησιμοποιήσετε αυτήν τη λειτουργία παλινδρόμησης, επιλέξτε Ανάλυση δεδομένων από την καρτέλα δεδομένων του φύλλου εργασίας του Excel.

Εάν δεν μπορείτε να εντοπίσετε την Ανάλυση δεδομένων στο Excel, τότε πρέπει να εγκαταστήσετε το Εργαλείο ανάλυσης εργαλείων. Αυτή η διαδικασία είναι σχετικά εύκολη: Μεταβείτε στο FILE -> Επιλογές -> Πρόσθετα -> Analysis ToolPak -> Go -> Check Analysis ToolPak -> OK

Επιλέξτε Ανάλυση δεδομένων και κάντε κλικ στο Regression

Επιλέξτε το εύρος εισόδου Y και το εύρος εισόδου X

Μόλις κάνετε κλικ στο OK, θα λάβετε την ακόλουθη περίληψη

Θα λάβετε το ίδιο Beta σε καθεμία από τις τρεις μεθόδους.

Πλεονεκτήματα του Beta Coefficient Regression

Τα παρακάτω είναι μερικά από τα πλεονεκτήματα της παλινδρόμησης Beta:

- Χρησιμοποιείται για την παλινδρόμηση beta είναι να εκτιμηθεί το κόστος των ιδίων κεφαλαίων στα μοντέλα αποτίμησης. Η CAPM εκτιμά το Beta ενός περιουσιακού στοιχείου με βάση τον συστηματικό κίνδυνο της αγοράς. Το κόστος των ιδίων κεφαλαίων που προκύπτει από το CAPM αντικατοπτρίζει μια πραγματικότητα μέσω της οποίας οι επενδυτές έχουν διαφοροποιήσει τα χαρτοφυλάκια τους για τη μείωση των επιπτώσεων των μη συστημικών κινδύνων.

- Προσφέρει έναν εύχρηστο υπολογισμό beta στο excel, ο οποίος τυποποιεί ένα μέτρο κινδύνου σε πολλές εταιρείες με ποικίλες κεφαλαιακές δομές και βασικές αρχές.

Μειονεκτήματα της παλινδρόμησης βήτα συντελεστή

Τα παρακάτω είναι μερικά από τα μειονεκτήματα της παλινδρόμησης Beta:

- Υπάρχει μεγάλη εξάρτηση από προηγούμενες αποδόσεις και δεν λαμβάνει υπόψη ενημερωμένες πληροφορίες / άλλους παράγοντες που μπορούν να επηρεάσουν τις αποδόσεις στο μέλλον.

- Η παλινδρόμηση βήτα καθώς συγκεντρώνεται περισσότερη απόδοση, το μέτρο του βήτα αλλάζει και το κόστος των ιδίων κεφαλαίων.

- Αν και οι συστηματικοί κίνδυνοι είναι εγγενείς στην αγορά για την εξήγηση των αποδόσεων περιουσιακών στοιχείων, αγνοείται το τμήμα των μη συστημικών κινδύνων.

Αρνητικό Beta

Ένας αρνητικός τύπος beta σημαίνει μια επένδυση που κινείται προς την αντίθετη κατεύθυνση έναντι του χρηματιστηρίου. Όταν η αγορά ανεβαίνει, το αρνητικό βήτα τείνει να πέσει κάτω, και όταν η αγορά πέσει, το αρνητικό βήτα θα τείνει να αυξάνεται. Αυτό ισχύει γενικά για τα αποθέματα χρυσού και το χρυσό. Δεδομένου ότι ο χρυσός είναι ένα πιο ασφαλές απόθεμα αξίας από το νόμισμα, μια συντριβή στην αγορά ωθεί τους επενδυτές να ρευστοποιήσουν τις μετοχές τους και να μετατρέψουν σε νόμισμα (για μηδέν betas) ή να αγοράσουν χρυσό σε περίπτωση αρνητικού συντελεστή beta.

Ένα αρνητικό beta δεν τονίζει το γεγονός ότι υπάρχει απουσία κινδύνου, αλλά σημαίνει ότι η επένδυση προσφέρει αντιστάθμιση έναντι απρόβλεπτης ύφεσης της αγοράς. Ωστόσο, εάν η αγορά συνεχίσει να αυξάνεται, μια στρατηγική αρνητικού βήτα-συντελεστή χάνει χρήματα μέσω κινδύνου ευκαιρίας (απώλεια συγκεκριμένης πιθανότητας να κερδίσει υψηλότερες αποδόσεις) και επίσης κίνδυνο πληθωρισμού (ποσοστό απόδοσης που δεν συμβαδίζει με τον επικρατούμενο πληθωρισμό στη χώρα ).