Φόρμουλα Premium Risk Market | Πώς να υπολογίσετε το Rp; (Βήμα βήμα)

Τι είναι ο τύπος Premium Risk Market;

Ο όρος «ασφάλιστρο κινδύνου αγοράς» αναφέρεται στην επιπλέον απόδοση που αναμένεται από έναν επενδυτή για την κατοχή ενός χαρτοφυλακίου επικίνδυνων αγορών αντί για περιουσιακά στοιχεία χωρίς κίνδυνο. Στο μοντέλο τιμολόγησης κεφαλαίου (CAPM), το ασφάλιστρο κινδύνου αγοράς αντιπροσωπεύει την κλίση της γραμμής αγοράς ασφάλειας (SML). Ο τύπος για το ασφάλιστρο κινδύνου αγοράς προκύπτει αφαιρώντας το ποσοστό απόδοσης χωρίς κίνδυνο από το αναμενόμενο ποσοστό απόδοσης ή το ποσοστό απόδοσης της αγοράς.

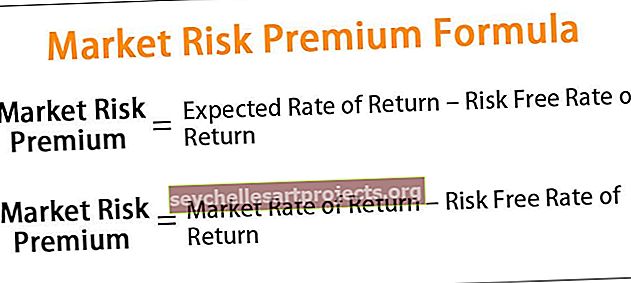

Μαθηματικά, αντιπροσωπεύεται ως,

Ασφάλιστρο κινδύνου αγοράς = Αναμενόμενο ποσοστό απόδοσης - Ποσοστό απόδοσης χωρίς κίνδυνοή

Ασφάλιστρο κινδύνου αγοράς = Ποσοστό απόδοσης αγοράς - Ποσοστό απόδοσης χωρίς κίνδυνο

Επεξήγηση του τύπου Premium Risk Market

Ο τύπος στην πρώτη μέθοδο μπορεί να εξαχθεί χρησιμοποιώντας τα ακόλουθα απλά τέσσερα βήματα:

Βήμα 1: Πρώτον, προσδιορίστε το αναμενόμενο ποσοστό απόδοσης για τους επενδυτές με βάση την όρεξη κινδύνου. Όσο υψηλότερη είναι η όρεξη κινδύνου, τόσο υψηλότερο θα είναι το αναμενόμενο ποσοστό απόδοσης για την αντιστάθμιση του πρόσθετου κινδύνου.

Βήμα 2: Στη συνέχεια, καθορίστε το ποσοστό απόδοσης χωρίς κίνδυνο, το οποίο είναι η αναμενόμενη απόδοση εάν ο επενδυτής δεν αναλάβει κανένα κίνδυνο. Η απόδοση κρατικών ομολόγων ή ταμειακών λογαριασμών είναι καλός πληρεξούσιος για το ποσοστό απόδοσης χωρίς κίνδυνο.

Βήμα 3: Τέλος, ο τύπος για το ασφάλιστρο κινδύνου αγοράς προκύπτει αφαιρώντας το ποσοστό απόδοσης χωρίς κίνδυνο από το αναμενόμενο ποσοστό απόδοσης, όπως φαίνεται παραπάνω.

Ο τύπος του υπολογισμού του ασφαλίστρου κινδύνου αγοράς για τη δεύτερη μέθοδο μπορεί να εξαχθεί χρησιμοποιώντας τα ακόλουθα απλά τέσσερα βήματα:

Βήμα 1: Πρώτον, προσδιορίστε το ποσοστό απόδοσης της αγοράς, που είναι η ετήσια απόδοση ενός κατάλληλου δείκτη αναφοράς. Η απόδοση του δείκτη S&P 500 είναι ένας καλός αντιπρόσωπος για το ποσοστό απόδοσης της αγοράς.

Βήμα 2: Στη συνέχεια, προσδιορίστε το ποσοστό απόδοσης χωρίς κίνδυνο για τον επενδυτή.

Βήμα 3: Τέλος, ο τύπος για το ασφάλιστρο κινδύνου αγοράς προκύπτει αφαιρώντας το ποσοστό απόδοσης χωρίς κίνδυνο από το ποσοστό απόδοσης της αγοράς, όπως φαίνεται παραπάνω.

Παραδείγματα τύπου Premium Risk Market (με πρότυπο Excel)

Ας δούμε μερικά απλά έως προηγμένα παραδείγματα του Formula Premium Risk Premium.

Μπορείτε να κατεβάσετε αυτό το πρότυπο Market Risk Premium Formula Excel εδώ - Market Risk Premium Formula Excel Template

Παράδειγμα # 1

Ας πάρουμε ένα παράδειγμα ενός επενδυτή που έχει επενδύσει σε ένα χαρτοφυλάκιο και αναμένει ποσοστό απόδοσης 12% από αυτό. Τον τελευταίο χρόνο, τα κρατικά ομόλογα έδωσαν απόδοση 4%. Με βάση τις δεδομένες πληροφορίες, προσδιορίστε το ασφάλιστρο κινδύνου αγοράς για τον επενδυτή.

Επομένως, ο υπολογισμός του ασφαλίστρου κινδύνου αγοράς μπορεί να γίνει ως εξής,

- Ασφάλιστρο κινδύνου αγοράς = 12% - 4%

Το ασφάλιστρο κινδύνου αγοράς θα είναι

Με βάση τις δεδομένες πληροφορίες, το ασφάλιστρο κινδύνου αγοράς για τον επενδυτή είναι 8%.

Παράδειγμα # 2

Ας πάρουμε ένα άλλο παράδειγμα όπου ένας αναλυτής θέλει να υπολογίσει το ασφάλιστρο κινδύνου αγοράς που προσφέρεται από τον δείκτη αναφοράς X&Y 200. Ο δείκτης αυξήθηκε από 780 μονάδες σε 860 μονάδες κατά το τελευταίο έτος, κατά τη διάρκεια του οποίου τα κρατικά ομόλογα έδωσαν μέση απόδοση 5% . Με βάση τις δεδομένες πληροφορίες, καθορίστε το ασφάλιστρο κινδύνου αγοράς.

Για τον υπολογισμό του Market Risk Premium, θα υπολογίσουμε πρώτα το Market Return of Return με βάση τις παραπάνω πληροφορίες.

- Ποσοστό απόδοσης αγοράς = (860/780 - 1) * 100%

- = 10,26%

Επομένως, ο υπολογισμός του ασφαλίστρου κινδύνου αγοράς μπορεί να γίνει ως εξής,

- Ασφάλιστρο κινδύνου αγοράς = 10,26% - 5%

- Ασφάλιστρο κινδύνου αγοράς = 5,26%

Υπολογιστής Premium Risk Market

Μπορείτε να χρησιμοποιήσετε τον ακόλουθο Υπολογιστή Premium Risk Market.

| Αναμενόμενο ποσοστό απόδοσης | |

| Ποσοστό απόδοσης χωρίς κίνδυνο | |

| Φόρμουλα Premium Risk Market | |

| Formula Premium Κινδύνου Αγοράς = | Αναμενόμενο ποσοστό απόδοσης - ποσοστό απόδοσης χωρίς κίνδυνο |

| 0 - 0 = | 0 |

Συνάφεια και χρήση

Είναι σημαντικό για έναν αναλυτή ή έναν προοριζόμενο επενδυτή να κατανοήσει την έννοια του ασφαλίστρου κινδύνου αγοράς επειδή περιστρέφεται γύρω από τη σχέση μεταξύ κινδύνου και ανταμοιβής. Αντιπροσωπεύει τον τρόπο με τον οποίο οι αποδόσεις ενός χαρτοφυλακίου μετοχικών αγορών διαφέρουν από αυτές των αποδόσεων ομολόγων χαμηλότερου κινδύνου λόγω του πρόσθετου κινδύνου που βαρύνει τον επενδυτή. Βασικά, το ασφάλιστρο κινδύνου καλύπτει τις αναμενόμενες αποδόσεις και τις ιστορικές αποδόσεις. Το αναμενόμενο ασφάλιστρο της αγοράς διαφέρει συνήθως από τον έναν επενδυτή στον άλλο με βάση την όρεξη κινδύνου και το στυλ επένδυσης.

Από την άλλη πλευρά, το ιστορικό ασφάλιστρο κινδύνου αγοράς (με βάση το ποσοστό απόδοσης της αγοράς) είναι το ίδιο για όλους τους επενδυτές, καθώς η αξία βασίζεται σε προηγούμενα αποτελέσματα. Επιπλέον, σχηματίζει ένα αναπόσπαστο γρανάζι του CAPM, το οποίο έχει ήδη αναφερθεί παραπάνω. Στην CAPM, το απαιτούμενο ποσοστό απόδοσης ενός περιουσιακού στοιχείου υπολογίζεται ως το προϊόν του ασφαλίστρου κινδύνου αγοράς και του beta του περιουσιακού στοιχείου συν το ποσοστό απόδοσης χωρίς κίνδυνο.