CAPM (Μοντέλο τιμολόγησης κεφαλαίου) - Ορισμός, τύπος, παράδειγμα

Ορισμός μοντέλου τιμολόγησης κεφαλαίου (CAPM)

Το μοντέλο Capital Asset Pricing Model (CAPM) είναι ένα μέτρο της σχέσης μεταξύ της αναμενόμενης απόδοσης και του κινδύνου επένδυσης σε ασφάλεια. Αυτό το μοντέλο χρησιμοποιείται για την ανάλυση των αξιών και την τιμολόγησή τους, δεδομένου του αναμενόμενου ποσοστού απόδοσης και του κόστους του σχετικού κεφαλαίου.

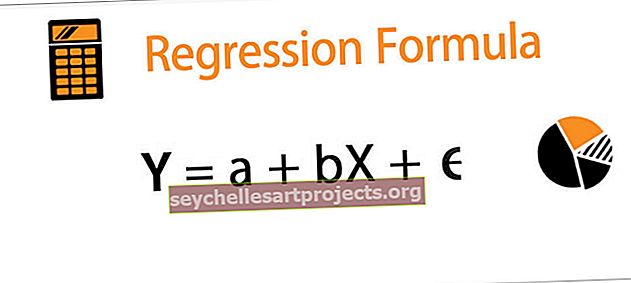

Τύπος CAPM

Ο τύπος CAPM (μοντέλο τιμολόγησης κεφαλαίου) παρουσιάζεται όπως παρακάτω

Αναμενόμενο ποσοστό απόδοσης = Premium χωρίς κίνδυνο + Beta * (Premium Risk Market)Ra = Rrf + βa * (Rm - Rrf)

Συστατικά του CAPM

Ο υπολογισμός CAPM λειτουργεί με την ύπαρξη των ακόλουθων στοιχείων

# 1 - Επιστροφή χωρίς κίνδυνο (Rrf)

Το ποσοστό απόδοσης χωρίς κίνδυνο είναι η τιμή που αποδίδεται σε μια επένδυση που εγγυάται μια απόδοση με μηδενικούς κινδύνους. Οι επενδύσεις σε κινητές αξίες των ΗΠΑ θεωρούνται μηδενικοί κίνδυνοι, καθώς υπάρχει ελάχιστη πιθανότητα αθέτησης υποχρεώσεων από την κυβέρνηση. Γενικά, η αξία της απόδοσης χωρίς κίνδυνο είναι ισοδύναμη με την απόδοση ενός δεκαετούς κρατικού ομολόγου των ΗΠΑ.

# 2 - Premium Risk Market (Rm - Rrf)

Το Market Risk Premium είναι η αναμενόμενη απόδοση που λαμβάνει ένας επενδυτής (ή αναμένει να λάβει στο μέλλον) από την κατοχή χαρτοφυλακίου με κίνδυνο αντί για περιουσιακά στοιχεία χωρίς κίνδυνο. Το ασφάλιστρο επιτρέπει στον επενδυτή να αποφασίσει εάν η επένδυση σε κινητές αξίες πρέπει να πραγματοποιηθεί και, εάν ναι, το επιτόκιο που θα κερδίσει πέρα από την απρόσκοπτη απόδοση που προσφέρεται από κρατικούς τίτλους.

# 3 - Beta (βa)

Το Beta είναι ένα μέτρο της μεταβλητότητας ενός αποθέματος σε σχέση με την αγορά γενικά. Οι διακυμάνσεις που θα προκληθούν στο απόθεμα λόγω αλλαγής των συνθηκών της αγοράς υποδηλώνονται από την Beta. Για παράδειγμα, εάν το Beta μιας μετοχής είναι 1,2, θα προκαλούσε αλλαγή 120% λόγω οποιασδήποτε αλλαγής στη γενική αγορά. Το αντίθετο ισχύει για το Beta λιγότερο από 1. Για το Beta, το οποίο είναι ίσο με το 1, το απόθεμα είναι συγχρονισμένο με τις αλλαγές στην αγορά.

Παραδείγματα CAPM (Μοντέλο τιμολόγησης κεφαλαίου)

Ακολουθούν παραδείγματα της CAPM (μοντέλο τιμολόγησης κεφαλαίου)

Μπορείτε να κατεβάσετε αυτό το πρότυπο Excel Capital Pricing Model Model (CAPM) εδώ - Capital Asset Pricing Model (CAPM) Excel Template

Παράδειγμα # 1

Ας υποθέσουμε ότι ένα απόθεμα έχει τις ακόλουθες πληροφορίες. Είναι εισηγμένη στο χρηματιστήριο του Λονδίνου και λειτουργεί σε όλη την Ευρώπη. Η απόδοση του 10ετούς θησαυρού στο Ηνωμένο Βασίλειο είναι 2,8%. Το εν λόγω απόθεμα υποτίθεται ότι θα κερδίσει 8,6% σύμφωνα με τα ιστορικά δεδομένα. Το Beta για το χρηματιστήριο είναι 1,4, δηλαδή είναι 140% ασταθές στις αλλαγές στη γενική χρηματιστηριακή αγορά.

Το αναμενόμενο ποσοστό απόδοσης του αποθέματος θα υπολογιστεί όπως παρακάτω.

Τύπος CAPM ( Αναμενόμενη απόδοση) = Απόδοση χωρίς κίνδυνο (2,8%) + Beta (1,4) * Ασφάλιστρο κινδύνου αγοράς (8,6% -2,8%)

- = 2,8 + 1,4 * (5,8)

- = 2,8 + 8,12

Αναμενόμενο ποσοστό απόδοσης = 10,92

Παράδειγμα # 2

Ο Thomas πρέπει να αποφασίσει να επενδύσει είτε στο Stock Marvel είτε στο Stock DC χρησιμοποιώντας το μοντέλο CAPM που απεικονίζεται από το παρακάτω στιγμιότυπο οθόνης από την εργασία. Ο Thomas πρέπει να αποφασίσει είτε να επενδύσει στο Stock Marvel είτε στο Stock DC με τις διαθέσιμες πληροφορίες που διαθέτει. Marvel - Return 9,6%, Beta 0,95. DC - Επιστροφή 8,7%, Beta 1.2. Η απόδοση χωρίς κίνδυνο στην αγορά, όπως μετράται από την απόδοση του κρατικού αποθέματος, είναι 5,6%.

Το αναμενόμενο ποσοστό απόδοσης του θαύματος αποθεμάτων θα υπολογιστεί ως εξής.

Τύπος - Αναμενόμενη απόδοση = Απόδοση χωρίς κίνδυνο (5,60%) + Beta (95,00) * Ασφάλιστρο κινδύνου αγοράς (9,60% -5,60%)

Αναμενόμενο ποσοστό απόδοσης = 9,40%

Το αναμενόμενο ποσοστό απόδοσης του αποθέματος DC θα υπολογιστεί όπως παρακάτω

Τύπος - Αναμενόμενη απόδοση = Απόδοση χωρίς κίνδυνο (5,6%) + Beta (1,2) * Ασφάλιστρο κινδύνου αγοράς (8,7% -5,6%)

Αναμενόμενο ποσοστό απόδοσης = 9,32%

Έτσι, ο επενδυτής πρέπει να επενδύσει στο Stock Marvel.

Πλεονεκτήματα του CAPM

- Η CAPM λαμβάνει υπόψη μόνο τον συστηματικό κίνδυνο ή τον κίνδυνο αγοράς ή όχι τον μόνο εγγενή ή συστημικό κίνδυνο της ασφάλειας. Αυτός ο παράγοντας εξαλείφει την ασάφεια που σχετίζεται με τον κίνδυνο ασφάλειας ενός ατόμου, και μόνο ο γενικός κίνδυνος αγοράς, ο οποίος έχει κάποιο βαθμό βεβαιότητας, γίνεται ο πρωταρχικός παράγοντας. Το μοντέλο υποθέτει ότι ο επενδυτής κατέχει ένα διαφοροποιημένο χαρτοφυλάκιο, και ως εκ τούτου ο μη συστηματικός κίνδυνος εξαλείφεται μεταξύ των μετοχών.

- Χρησιμοποιείται ευρέως στη χρηματοοικονομική βιομηχανία για τον υπολογισμό του κόστους των ιδίων κεφαλαίων και τελικά για τον υπολογισμό του σταθμισμένου μέσου κόστους κεφαλαίου, το οποίο χρησιμοποιείται εκτενώς για τον έλεγχο του κόστους χρηματοδότησης από διάφορες πηγές. Θεωρείται ως ένα πολύ καλύτερο μοντέλο για τον υπολογισμό του κόστους των ιδίων κεφαλαίων από τα άλλα υπάρχοντα μοντέλα όπως το μοντέλο ανάπτυξης μερισμάτων (DGM)

- Είναι ένα καθολικό και εύχρηστο μοντέλο. Δεδομένης της εκτεταμένης παρουσίας αυτού του μοντέλου, αυτό μπορεί εύκολα να χρησιμοποιηθεί για συγκρίσεις μεταξύ αποθεμάτων διαφόρων χωρών.

Μειονεκτήματα της CAPM

- Το μοντέλο τιμολόγησης κεφαλαίου εξαρτάται από διάφορες παραδοχές. Μία από τις υποθέσεις είναι ότι ένα πιο ριψοκίνδυνο περιουσιακό στοιχείο θα έχει υψηλότερη απόδοση. Στη συνέχεια, τα δεδομένα ιστορικού χρησιμοποιούνται για τον υπολογισμό Beta. Το μοντέλο επίσης υποθέτει ότι η προηγούμενη απόδοση είναι ένα καλό μέτρο των μελλοντικών αποτελεσμάτων της λειτουργίας μιας μετοχής. Ωστόσο, αυτό απέχει πολύ από την αλήθεια.

- Το μοντέλο επίσης υποθέτει ότι η απόδοση χωρίς κίνδυνο θα παραμείνει σταθερή κατά τη διάρκεια της επένδυσης σε μετοχές. Εάν η απόδοση των χρεογράφων του δημοσίου αυξάνεται ή πέσει, θα αλλάξει την απόδοση χωρίς κίνδυνο και ενδεχομένως τον υπολογισμό του μοντέλου. Δεν λαμβάνεται υπόψη κατά τον υπολογισμό του CAPM

- Το μοντέλο προϋποθέτει ότι οι επενδυτές έχουν πρόσβαση στις ίδιες πληροφορίες και έχουν την ίδια διαδικασία λήψης αποφάσεων σχετικά με τους κινδύνους και τις αποδόσεις που σχετίζονται με τους τίτλους. Υποθέτει ότι για μια δεδομένη απόδοση, οι επενδυτές θα προτιμήσουν τίτλους χαμηλού κινδύνου από τίτλους υψηλού κινδύνου. Για δεδομένο κίνδυνο, οι επενδυτές θα προτιμήσουν υψηλότερες αποδόσεις από χαμηλότερες αποδόσεις. Αν και αυτή είναι μια γενική οδηγία, ορισμένοι από τους πιο υπερβολικούς επενδυτές μπορεί να μην συμφωνούν με αυτήν τη θεωρία.

Περιορισμοί του μοντέλου τιμολόγησης κεφαλαίου

Εκτός από τις υποθέσεις που σχετίζονται άμεσα με τους παράγοντες γύρω από το απόθεμα και τον τύπο υπολογισμού μοντέλου τιμολόγησης κεφαλαίου, υπάρχει μια λίστα με γενικές παραδοχές που λαμβάνει το μοντέλο, οι οποίες αξίζει να εξεταστούν.

- Μόνο οι αποδόσεις και οι κίνδυνοι που περιλαμβάνονται στα χρεόγραφα είναι οι παράγοντες λήψης αποφάσεων για έναν επενδυτή. Δεν υπάρχει λογοδοσία για τη μακροπρόθεσμη ανάπτυξη ή ποιοτικούς παράγοντες γύρω από ένα απόθεμα που θα μπορούσε να επηρεάσει τον επενδυτή να κάνει ένα εναλλακτικό βήμα.

- Υπάρχει τέλειος ανταγωνισμός στην αγορά και κανένας επενδυτής δεν μπορεί να επηρεάσει τις τιμές ή τις αποδόσεις ενός αποθέματος. Δεν υπάρχει όριο στη σύντομη πώληση ενός αποθέματος. Ούτε είναι ο έλεγχός τους στη διαιρεσιμότητα των μονάδων αγοράς και πώλησης.

- Υπάρχουν μηδενικοί φόροι όσον αφορά τις αποδόσεις που έχουν αποκτηθεί ή τυχόν κόστη δανεισμού σε σχέση με το ποσό που χρησιμοποιείται επιπλέον για την απόκτηση τόκων από την επένδυση.

- Τέλος, το μοντέλο υποθέτει ότι ο επενδυτής αποφεύγει τον κίνδυνο και υποτίθεται ότι ενεργεί ως λογικό ον και μεγιστοποιεί τη χρησιμότητά του.

συμπέρασμα

Το CAPM θεωρείται ευρέως ως ένα από τα κύρια μοντέλα για τον υπολογισμό του κινδύνου και των αποδόσεων που σχετίζονται με την επένδυση σε μετοχές. Παρόλο που χρησιμοποιεί μερικές παραδοχές, η λογική πίσω από το μοντέλο και η ευκολία χρήσης το καθιστούν έναν από τους αποδεκτούς και λογικούς τρόπους για να βοηθήσουμε τους επενδυτές στη λήψη αποφάσεών τους.