Ομόλογα Yankee (Ορισμός) | Πλεονεκτήματα μειονεκτήματα

Ορισμός Yankee Bonds

Το Yankee bond είναι ένα ομόλογο που εκδίδεται από ξένες οντότητες όπως ξένες τράπεζες ή ξένα χρηματοπιστωτικά ιδρύματα και εκδίδεται και διαπραγματεύεται στις Ηνωμένες Πολιτείες σε νόμισμα δολαρίου ΗΠΑ. Αυτά τα ομόλογα διέπονται από το Securities Act 1933 και απαιτούνται πολλά έγγραφα για την καταχώρισή του. και βαθμολογούνται από οργανισμούς αξιολόγησης πιστοληπτικής ικανότητας όπως οι Moody's, S&P.

Διατίθενται επίσης ομόλογα Reverse Yankee τα οποία διαπραγματεύονται και εκδίδονται εκτός των ΗΠΑ και του αντίστοιχου νομίσματος της χώρας.

Yankee Bonds Συσχέτιση με την τιμή των ομολόγων

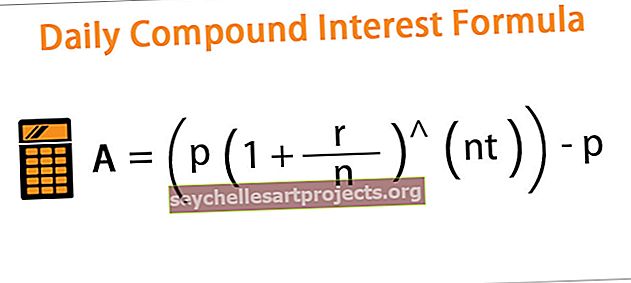

Οι τιμές απόδοσης και ομολόγων σχετίζονται αντιστρόφως. Καθώς η τιμή του ομολόγου αυξάνει την απόδοση μειώνεται, το ομόλογο έχει γίνει ακριβό για έναν επενδυτή λόγω της αύξησης της τιμής. Ομοίως, η τιμή των ομολόγων μειώνεται, όταν η απόδοση αυξάνεται καθώς όλο και περισσότεροι επενδυτές είναι πρόθυμοι να επενδύσουν σε ομόλογα. Η διάρκεια, το κουπόνι, η απόδοση είναι σημαντικοί παράγοντες που ευθύνονται για την τιμή του ομολόγου Yankee.

Που,

- C = περιοδική πληρωμή του κουπονιού

- Y = απόδοση έως ωρίμανση (YTM)

- F = ονομαστική αξία του ομολόγου

- T = ώρα

Εν ολίγοις, η τιμή του ομολόγου Yankee είναι η παρούσα αξία όλων των μελλοντικών ταμειακών ροών του ομολόγου.

Εάν οι πληρωμές κουπονιών πραγματοποιούνται ανά εξάμηνο, τότε η τιμή κουπονιού και το YTM διαιρούνται στο μισό. Ανάλογα με τη συχνότητα των πληρωμών κουπονιών, η τιμή και η απόδοση του κουπονιού πρέπει να προσαρμοστούν.

Το YTM χρησιμοποιείται ως προεξοφλητικό επιτόκιο για να φτάσει στην παρούσα αξία του ομολόγου.

Παράδειγμα

Ομόλογα Yankee με ονομαστική αξία 1000 $ με επιτόκιο κουπονιού 4% και YTM 4% και λήξη 5 ετών.

Η τιμή του ομολόγου που χρησιμοποιεί τον παραπάνω τύπο θα είναι 1000 $, διότι το κουπόνι και το YTM είναι τα ίδια. Όταν τα κουπόνια και το YTM είναι διαφορετικά ομόλογα πωλούνται με premium ή έκπτωση.

Εάν το YTM είναι 3% και 5%, οι υπόλοιπες μεταβλητές παραμένουν οι ίδιες, η τιμή των ομολόγων θα είναι 1037,17 $ και 964,54 $ αντίστοιχα. Όταν η YTM πέσει, η τιμή του ομολόγου θα αυξηθεί και το αντίστροφο στην αύξηση του YTM. Όταν η YTM πέσει, τα ομόλογα με σταθερά επιτόκια κουπονιών γίνονται δημοφιλή στην αγορά, επομένως τα ομόλογα θα είναι διαθέσιμα με ασφάλιστρο.

Από την άλλη πλευρά, όταν η YTM αυξάνεται, τα ομόλογα με σταθερό επιτόκιο κουπονιού γίνονται λιγότερο ελκυστικά από άλλες επενδύσεις στην αγορά, τότε τα ομόλογα θα είναι διαθέσιμα με έκπτωση.

Πλεονεκτήματα

- Βοηθά στη διαφοροποίηση χαρτοφυλακίου για τους επενδυτές να έχουν επενδύσεις σε διαφορετικές αναδυόμενες οικονομίες, καθώς οι εκδότες ομολόγων είναι διαφορετικές οντότητες εκτός των ΗΠΑ που επενδύουν σε αγορές ομολόγων των ΗΠΑ εκδίδοντας ομόλογα Yankee.

- Οι ομολογιούχοι προστατεύονται από τον συναλλαγματικό κίνδυνο καθώς τα ομόλογα εκδίδονται σε εγχώριο νόμισμα USD και οι αποπληρωμές είναι επίσης σε USD, επομένως θα υπάρχει αμελητέος συναλλαγματικός κίνδυνος

- Αυτά τα ομόλογα διαπραγματεύονται ενεργά στις αγορές χρεών των ΗΠΑ, επομένως τα ομόλογα Yankee προσφέρουν τη μεγαλύτερη ρευστότητα στους επενδυτές ομολόγων.

- Έχει μικρότερο αντίκτυπο λόγω πολιτικών, οικονομικών παραγόντων που επικρατούν στις ΗΠΑ. Οι τιμές των ομολόγων δεν θα αλλάξουν δραστικά.

- Ο εκδότης έχει πρόσβαση στην αμερικανική αγορά αφού πληροί τις περίπλοκες απαιτήσεις της SEC.

- Ο εκδότης διαθέτει ένα κεφάλαιο διαθέσιμο για μεγαλύτερη διάρκεια λόγω μεγαλύτερης διάρκειας των ομολόγων

- Η αγορά μπορεί συχνά να παρέχει κεφάλαια με χαμηλότερο κόστος από αυτά που διατίθενται σε οποιαδήποτε άλλη αγορά.

- Λειτουργεί επίσης ως φυσική αντιστάθμιση εάν ο εκδότης ομολόγων έχει μακροπρόθεσμη απαίτηση σε αγορές των ΗΠΑ.

- Προσφέρει υψηλότερη απόδοση από τη χαμηλότερη απόδοση σε άλλα αμερικανικά χαρτοφυλάκια επενδύσεων.

Μειονεκτήματα

- Η βασική αρχή των χρηματοπιστωτικών αγορών - όσο υψηλότερος ο κίνδυνος τόσο υψηλότερη είναι η ανταμοιβή. Χαμηλώστε τον κίνδυνο μειώστε την ανταμοιβή, επομένως ο επενδυτής θα πρέπει να έχει την τεράστια όρεξη κινδύνου για να υποστεί ζημίες

- Ορισμένα ομόλογα Yankee ενδέχεται να μετατραπούν σε ανεπιθύμητα ομόλογα εάν η οικονομική απόδοση της Εταιρείας δεν είναι ικανοποιητική. Επίσης, οι ξένες εταιρείες διέπονται από νόμους του έθνους τους, τυχόν δυσμενείς αλλαγές στην οικονομία της χώρας θα είχαν αντίκτυπο στην απόδοση της Εταιρείας.

- Αναντιστοιχία νομισμάτων μπορεί να συμβεί σε ξένες εταιρείες. Οι εταιρείες έχουν δανειστεί σε Δολάρια ΗΠΑ, αλλά η πλειονότητα των κερδών ενδέχεται να μην είναι σε Δολάρια ΗΠΑ, θα είναι στο νόμισμα εσωτερικού της εταιρείας και εάν το εθνικό νόμισμα υποτιμηθεί έναντι Δολάρια, τότε η εταιρεία πρέπει να διαχειριστεί αποτελεσματικά τη θέση ανοιχτού κινδύνου για να πληρώσει τους κατόχους ομολόγων και ελαχιστοποιήστε τις απώλειες νομίσματος.

- Ένας εκδότης ομολόγων πρέπει να περάσει από την περίπλοκη διαδικασία εγγραφής στην SEC και άλλες νομικές διατυπώσεις, λόγω των οποίων η έκδοση ομολόγων Yankee καθίσταται χρονοβόρα διαδικασία.

- Μετά την κρίση subprime, τα ομόλογα Yankee έχουν γίνει δημοφιλή στις αμερικανικές αγορές λόγω των καλύτερων προσφορών απόδοσης από τα εγχώρια ομόλογα. Έτσι, αυτά τα ομόλογα πωλούνται καλά όταν τα επιτόκια στις ΗΠΑ είναι χαμηλότερα.

συμπέρασμα

Μπορούμε να συμπεράνουμε ότι τα ομόλογα Yankee έχουν γίνει δημοφιλή στις ΗΠΑ μετά την παγκόσμια κρίση το 2008. Οι Αμερικανοί επενδυτές έχουν ευκαιρίες να αξιοποιήσουν τις αναδυόμενες οικονομίες και να διαφοροποιήσουν τα επενδυτικά τους χαρτοφυλάκια. Ωστόσο, αυτά τα ομόλογα δεν είναι επενδύσεις χωρίς κίνδυνο. Η επένδυση σε ομόλογα Yankee δεν είναι φλιτζάνι τσάι για όλους. Μέσω της κατανόησης, της δέουσας επιμέλειας της εταιρείας, είναι οι τοπικοί νόμοι, απαιτούνται οικονομικές καταστάσεις προτού κάνετε ένα μεγάλο βήμα επένδυσης.

Ο εκδότης ομολόγων Yankee αποκτά επίσης το πλεονέκτημα της πιο σταθερής κεφαλαιαγοράς των ΗΠΑ για τη συγκέντρωση κεφαλαίων για μακροπρόθεσμες απαιτήσεις. Επίσης, η έκδοση τέτοιων ομολόγων μπορεί να λειτουργήσει ως φυσικός αντιστάθμιση για μελλοντικές εισπράξεις έναντι εισπρακτέων στην εταιρεία.