Απαιτούμενος τύπος επιστροφής | Υπολογισμός βήμα προς βήμα

Τι είναι ο απαιτούμενος τύπος απόδοσης;

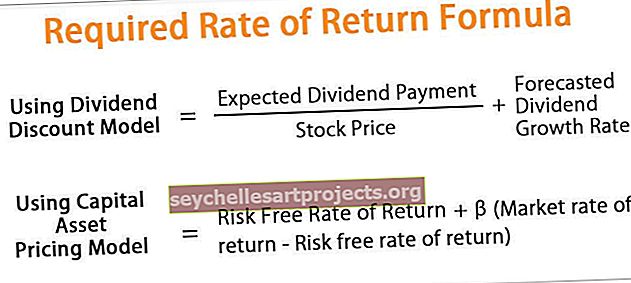

Ο τύπος για τον υπολογισμό του απαιτούμενου ποσοστού απόδοσης για μετοχές που πληρώνουν μέρισμα προκύπτει χρησιμοποιώντας το μοντέλο ανάπτυξης Gordon. Αυτό το μοντέλο έκπτωσης μερίσματος υπολογίζει την απαιτούμενη απόδοση για τα ίδια κεφάλαια μιας μετοχής που καταβάλλει μέρισμα χρησιμοποιώντας την τρέχουσα τιμή μετοχής, την πληρωμή μερισμάτων ανά μετοχή και τον αναμενόμενο ρυθμό αύξησης μερισμάτων.

Ο τύπος που χρησιμοποιεί το μοντέλο έκπτωσης μερίσματος παρουσιάζεται ως,

Απαιτούμενος τύπος απόδοσης = Αναμενόμενη πληρωμή μερίσματος / Τιμή μετοχής + Προβλεπόμενος ρυθμός αύξησης μερίσματοςΑπό την άλλη πλευρά, για τον υπολογισμό του απαιτούμενου ποσοστού απόδοσης για το απόθεμα που δεν πληρώνει μέρισμα προέρχεται από το Μοντέλο Τιμολόγησης Κεφαλαίου (CAPM). Η μέθοδος CAPM υπολογίζει την απαιτούμενη επιστροφή χρησιμοποιώντας το beta της ασφάλειας, το οποίο είναι ο δείκτης της αυξανόμενης αυτής της ασφάλειας. Η απαιτούμενη εξίσωση απόδοσης χρησιμοποιεί το ποσοστό απόδοσης χωρίς κίνδυνο και το ποσοστό απόδοσης της αγοράς, το οποίο είναι συνήθως η ετήσια απόδοση του δείκτη αναφοράς.

Ο τύπος που χρησιμοποιεί τη μέθοδο CAPM παρουσιάζεται ως,

Απαιτούμενος τύπος απόδοσης = Ποσοστό απόδοσης χωρίς κίνδυνο + β * (Ποσοστό απόδοσης αγοράς - Ποσοστό απόδοσης χωρίς κίνδυνο)

Βήματα για τον υπολογισμό του απαιτούμενου ποσοστού απόδοσης χρησιμοποιώντας το μοντέλο έκπτωσης μερισμάτων

Για το απόθεμα που πληρώνει μέρισμα, ο απαιτούμενος τύπος απόδοσης (RRR) μπορεί να υπολογιστεί χρησιμοποιώντας τα ακόλουθα βήματα:

Βήμα 1: Πρώτον, προσδιορίστε το μέρισμα που θα πληρωθεί κατά την επόμενη περίοδο.

Βήμα 2: Στη συνέχεια, συγκεντρώστε την τρέχουσα τιμή των ιδίων κεφαλαίων από το απόθεμα.

Βήμα 3: Τώρα, προσπαθήστε να υπολογίσετε τον αναμενόμενο ρυθμό ανάπτυξης του μερίσματος με βάση τη δημοσιοποίηση της διαχείρισης, τον προγραμματισμό και τις επιχειρηματικές προβλέψεις.

Βήμα 4: Τέλος, η απαιτούμενη απόδοση επιτοκίων υπολογίζεται διαιρώντας την αναμενόμενη πληρωμή μερίσματος (βήμα 1) με την τρέχουσα τιμή μετοχής (βήμα 2) και στη συνέχεια προσθέτοντας το αποτέλεσμα στον προβλεπόμενο ρυθμό αύξησης μερισμάτων (βήμα 3) όπως φαίνεται παρακάτω,

Απαιτούμενος τύπος απόδοσης = Αναμενόμενη πληρωμή μερίσματος / Τιμή μετοχής + Προβλεπόμενος ρυθμός αύξησης μερισμάτων

Βήματα για τον υπολογισμό του απαιτούμενου ποσοστού απόδοσης χρησιμοποιώντας το μοντέλο CAPM

Το απαιτούμενο ποσοστό απόδοσης για ένα απόθεμα που δεν πληρώνει μέρισμα μπορεί να υπολογιστεί χρησιμοποιώντας τα ακόλουθα βήματα:

Βήμα 1: Πρώτον, καθορίστε το ποσοστό απόδοσης χωρίς κίνδυνο, το οποίο είναι βασικά η απόδοση οποιωνδήποτε κρατικών εκδόσεων ομολόγων όπως τα 10ετή ομόλογα G-Sec.

Βήμα 2: Στη συνέχεια, προσδιορίστε το ποσοστό απόδοσης της αγοράς, που είναι η ετήσια απόδοση ενός κατάλληλου δείκτη αναφοράς, όπως ο δείκτης S&P 500. Με βάση αυτό, το ασφάλιστρο κινδύνου αγοράς μπορεί να υπολογιστεί αφαιρώντας την απόδοση χωρίς κίνδυνο από την απόδοση της αγοράς.

Ασφάλιστρο κινδύνου αγοράς = Ποσοστό απόδοσης αγοράς - Ποσοστό απόδοσης χωρίς κίνδυνο

Βήμα 3: Στη συνέχεια, υπολογίστε την έκδοση beta της μετοχής με βάση την κίνηση των τιμών της μετοχής, έναντι του δείκτη αναφοράς.

Βήμα 4: Τέλος, το απαιτούμενο ποσοστό απόδοσης υπολογίζεται με την προσθήκη του ποσοστού χωρίς κίνδυνο στο προϊόν beta και του ασφαλίστρου κινδύνου αγοράς (βήμα 2) όπως δίνεται παρακάτω,

Ο απαιτούμενος τύπος απόδοσης = Ποσοστό απόδοσης χωρίς κίνδυνο + β * (Ποσοστό απόδοσης αγοράς - Ποσοστό απόδοσης χωρίς κίνδυνο)

Παραδείγματα απαιτούμενου τύπου επιστροφής (με πρότυπο Excel)

Ας δούμε μερικά απλά έως προηγμένα παραδείγματα για να κατανοήσουμε καλύτερα τον υπολογισμό του απαιτούμενου ποσοστού απόδοσης.

Μπορείτε να κάνετε λήψη αυτού του απαιτούμενου προτύπου τύπου Formula Excel απόδοσης - Απαιτούμενο πρότυπο επιστροφής Formula Excel

Παράδειγμα # 1

Ας πάρουμε ένα παράδειγμα ενός επενδυτή που εξετάζει δύο τίτλους ίσου κινδύνου για να συμπεριλάβει έναν από αυτούς στο χαρτοφυλάκιό του.

Προσδιορίστε ποια ασφάλεια πρέπει να επιλεγεί με βάση τις ακόλουθες πληροφορίες:

Ακολουθούν δεδομένα για τον υπολογισμό του απαιτούμενου ποσοστού απόδοσης για την Ασφάλεια Α και την Ασφάλεια Β.

Η απαιτούμενη επιστροφή ασφαλείας Α μπορεί να υπολογιστεί ως,

Απαιτούμενη επιστροφή για ασφάλεια A = 10 $ / 160 $ * 100% + 5%

Η απαιτούμενη απόδοση για ασφάλεια A = 11,25%

Η απαιτούμενη επιστροφή ασφαλείας B μπορεί να υπολογιστεί ως,

Απαιτούμενη επιστροφή για ασφάλεια B = 8 $ / 100 $ * 100% + 4%

Η απαιτούμενη απόδοση για ασφάλεια B = 12,00%

Με βάση τις δεδομένες πληροφορίες, το Security A θα πρέπει να προτιμάται για το χαρτοφυλάκιο, λόγω της χαμηλότερης απαιτούμενης απόδοσης που έδωσε το επίπεδο κινδύνου.

Παράδειγμα # 2

Ας πάρουμε ένα παράδειγμα μετοχής που έχει beta 1,75, δηλαδή, είναι πιο επικίνδυνο από τη συνολική αγορά. Επιπλέον, η βραχυπρόθεσμη απόδοση των αμερικανικών ομολόγων διαμορφώθηκε στο 2,5%, ενώ ο δείκτης αναφοράς χαρακτηρίζεται από τη μακροπρόθεσμη μέση απόδοση 8%. Υπολογίστε το απαιτούμενο ποσοστό απόδοσης του αποθέματος με βάση τις δεδομένες πληροφορίες.

- Δεδομένου, ποσοστό χωρίς κίνδυνο = 2,5%

- Beta = 1,75

- Ποσοστό απόδοσης αγοράς = 8%

Παρακάτω είναι τα δεδομένα για τον υπολογισμό ενός απαιτούμενου ποσοστού απόδοσης του χρηματιστηρίου

Επομένως, η απαιτούμενη απόδοση του αποθέματος μπορεί να υπολογιστεί ως,

Απαιτούμενη απόδοση = 2,5% + 1,75 * (8% - 2,5%)

= 12.125%

Επομένως, η απαιτούμενη απόδοση του αποθέματος είναι 12,125% .

Συνάφεια και χρήσεις

Είναι σημαντικό να κατανοήσουμε την έννοια της απαιτούμενης απόδοσης καθώς χρησιμοποιείται από τους επενδυτές για να αποφασίσουν σχετικά με το ελάχιστο ποσό απόδοσης που απαιτείται από μια επένδυση. Με βάση τις απαιτούμενες αποδόσεις, ένας επενδυτής μπορεί να αποφασίσει εάν θα επενδύσει σε ένα περιουσιακό στοιχείο με βάση το δεδομένο επίπεδο κινδύνου.

Η απαιτούμενη απόδοση για ένα απόθεμα με υψηλό beta σε σχέση με την αγορά θα έπρεπε να ήταν υψηλότερη, διότι είναι απαραίτητο να αποζημιωθούν οι επενδυτές για το πρόσθετο επίπεδο κινδύνου που σχετίζεται με την επένδυση. Επίσης, ένας επενδυτής μπορεί να χρησιμοποιήσει τις απαιτούμενες αποδόσεις για την κατάταξη των περιουσιακών στοιχείων και τελικά να πραγματοποιήσει την επένδυση σύμφωνα με την κατάταξη και να τα συμπεριλάβει στο χαρτοφυλάκιο. Εν ολίγοις, όσο υψηλότερη είναι η αναμενόμενη απόδοση, τόσο καλύτερο είναι το περιουσιακό στοιχείο.