Αναλογία κεφαλαιοποίησης (Σημασία, τύπος) | Παραδείγματα υπολογισμού

Τι είναι η αναλογία κεφαλαιοποίησης;

Οι δείκτες κεφαλαιοποίησης είναι ένα σύνολο δεικτών που βοηθούν έναν αναλυτή να καθορίσει πώς θα επηρεάσει η κεφαλαιακή διάρθρωση της εταιρείας εάν πραγματοποιηθεί μια επένδυση στην εταιρεία - αυτό το σύνολο περιλαμβάνει χρέος προς ίδια κεφάλαια, μακροπρόθεσμο χρέος προς όριο αγοράς και συνολικό χρέος προς όριο αγοράς ως χρήσιμες αναλογίες.

Το Pepsi Debt to Equity ήταν περίπου 0,50 φορές το 2009-1010. Ωστόσο, άρχισε να αυξάνεται ραγδαία και βρίσκεται στα 2,792x αυτήν τη στιγμή. Τι σημαίνει αυτό για την Pepsi; Πώς αυξήθηκε δραματικά ο λόγος χρέους προς ίδια κεφάλαια; Είναι καλό ή κακό για την Pepsi;

Με αυτήν την αναλογία, προσπαθούμε να καταλάβουμε πόσο μια εταιρεία έχει εισχωρήσει «χρέος» στην κεφαλαιακή της δομή. Είναι απλό; θα ελέγξουμε το ποσοστό του χρέους στο συνολικό κεφάλαιο. Για να το καταλάβουμε, πρέπει πρώτα να κατανοήσουμε την κεφαλαιακή διάρθρωση.

Η κεφαλαιακή διάρθρωση απεικονίζει το ποσοστό των ιδίων κεφαλαίων και του χρέους του κεφαλαίου μιας εταιρείας. Ο βασικός κανόνας είναι ότι κάθε εταιρεία είναι να διατηρεί μια αναλογία 2: 1 μεταξύ των ιδίων κεφαλαίων και του χρέους της. Αλλά στην πραγματική ζωή, δεν συμβαίνει πάντα. Έτσι, εμείς ως επενδυτές πρέπει να το εξετάσουμε και να εξακριβώσουμε πόσα ίδια κεφάλαια και χρέος υπάρχουν στο κεφάλαιο μιας εταιρείας.

Αλλά μόνο ένας λόγος δεν θα μπορούσε να μας δώσει μια ακριβή εικόνα. Έτσι θα εξετάσουμε τρεις αναλογίες μέσω των οποίων θα κατανοήσουμε το χρέος στο κεφάλαιο. Αυτό ονομάζεται επίσης λόγος χρηματοοικονομικής μόχλευσης. Οι τρεις λόγοι που θα εξετάσουμε είναι: λόγος χρέους-ιδίων κεφαλαίων, λόγος μακροπρόθεσμου χρέους προς κεφαλαιοποίηση και δείκτης συνολικού χρέους προς κεφαλαιοποίηση.

Ας ρίξουμε μια ματιά στους τύπους αυτών των τριών αναλογιών.

Τύπος αναλογίας κεφαλαιοποίησης

# 1 - Αναλογία χρέους προς ίδια κεφάλαια

Αρχικά, ας δούμε την αναλογία χρέους-ιδίων κεφαλαίων.

Αναλογία χρέους-ιδίων κεφαλαίων = Συνολικό χρέος / Ίδια κεφάλαια

Εδώ θα λάβουμε υπόψη το συνολικό χρέος και θα το συγκρίνουμε με τα ίδια κεφάλαια. Αυτός είναι ο βασικός λόγος δομής κεφαλαίου, ο οποίος μας δίνει μια ιδέα για το πόσο χρέος και ίδια κεφάλαια εισάγονται στο κεφάλαιο της εταιρείας. Εδώ το συνολικό χρέος περιλαμβάνει βραχυπρόθεσμο και μακροπρόθεσμο χρέος, και τα ίδια κεφάλαια περιλαμβάνουν τα πάντα, από μετοχικό κεφάλαιο, αποθεματικό, μη ελέγχους τόκους και ίδια κεφάλαια που αποδίδονται στους μετόχους.

Στην περίπτωση μιας επιχείρησης χωρίς χρέη, ο λόγος χρέους-ιδίων κεφαλαίων θα είναι μηδενικός και, στη συνέχεια, η ιδέα αυτού του λόγου δεν έχει σημασία.

# 2 - Μακροπρόθεσμο χρέος προς κεφαλαιοποίηση

Ας ρίξουμε μια ματιά στην επόμενη αναλογία.

Αναλογία κεφαλαιοποίησης = Μακροπρόθεσμο χρέος / κεφαλαιοποίηση

Αυτή είναι η πρώτη πιο σημαντική αναλογία κεφαλαιοποίησης. Εξετάζουμε και τα τρία για να κατανοήσουμε το ποσοστό χρέους από όλες τις απόψεις. Αυτή η αναλογία μας λέει για το ποσοστό του μακροπρόθεσμου χρέους σε σύγκριση με την κεφαλαιοποίηση.

Κεφαλαιοποίηση σημαίνει το άθροισμα του μακροπρόθεσμου χρέους και των ιδίων κεφαλαίων. Στην ενότητα παραδείγματος, θα καταλάβουμε πώς να τον υπολογίσουμε.

# 3 - Συνολικό χρέος προς κεφαλαιοποίηση

Ας δούμε την τρίτη πιο σημαντική αναλογία.

Αναλογία κεφαλαιοποίησης = Συνολικό χρέος / κεφαλαιοποίηση

Η μόνη διαφορά μεταξύ της προηγούμενης αναλογίας, και αυτή είναι η συμπερίληψη βραχυπρόθεσμου χρέους. Σε αυτήν την αναλογία, θα εξετάσουμε το συνολικό χρέος και θα ανακαλύψουμε το ποσοστό του συνολικού χρέους σε σύγκριση με την κεφαλαιοποίηση.

Το συνολικό χρέος σημαίνει τόσο το μακροπρόθεσμο όσο και το βραχυπρόθεσμο χρέος. Και η κεφαλαιοποίηση σημαίνει, ως συνήθως, το χρέος συν τα ίδια κεφάλαια. Αλλά σε αυτήν την περίπτωση, η κεφαλαιοποίηση θα περιλαμβάνει επίσης βραχυπρόθεσμο χρέος (αυτό σημαίνει κεφαλαιοποίηση = μακροπρόθεσμο χρέος + βραχυπρόθεσμο χρέος + ίδια κεφάλαια).

Στην ενότητα παραδείγματος, θα δούμε πώς να υπολογίσουμε αυτήν την αναλογία.

Ερμηνεία

Εάν λάβουμε υπόψη τις παραπάνω τρεις αναλογίες, θα είμαστε σε θέση να καταλάβουμε πώς λειτουργεί μια εταιρεία μακροπρόθεσμα.

Αλλά πρέπει να κάνουμε διακρίσεις, κρίνοντας παράλληλα τη μόχλευση μιας εταιρείας ανάλογα με τον κλάδο στον οποίο δραστηριοποιείται. Μια εταιρεία που έχει πολύ έντονο κεφάλαιο και έχει προβλέψιμη ταμειακή ροή συνήθως έχει υψηλότερο δείκτη χρέους. Για παράδειγμα, οι εταιρείες τηλεπικοινωνιών, υπηρεσιών κοινής ωφέλειας και αγωγών έχουν μεγάλη ένταση κεφαλαίου και έχουν αρκετά υψηλότερες ταμειακές ροές. Έτσι, οι δείκτες κεφαλαιοποίησης για τέτοιου είδους εταιρείες είναι υψηλότεροι σε κανονικά σενάρια.

Σε άλλες περιπτώσεις, οι εταιρείες πληροφορικής και λιανικής έχουν χαμηλή ένταση κεφαλαίου και, επομένως, έχουν χαμηλότερους δείκτες.

Οι επενδυτές θα πρέπει επίσης να σκεφτούν τις ταμειακές ροές των εταιρειών στις οποίες θέλουν να επενδύσουν. Πρέπει να δουν εάν αυτές οι συγκεκριμένες εταιρείες έχουν επαρκή καθαρή ταμειακή εισροή για να εξοφλήσουν το χρέος. Εάν οι εταιρείες έχουν επαρκές χρηματικό ρεύμα, τότε ο δείκτης κεφαλαιοποίησης τους θα ήταν συνήθως υψηλότερος και αντίστροφα. Για να το καταλάβουν αυτό, οι επενδυτές θα πρέπει να εξετάσουν το λόγο μόχλευσης - δείκτη κάλυψης τόκων.

Ρίξτε μια ματιά στην αναλογία -

Αναλογία τόκων-κάλυψης = EBIT / Έξοδα τόκου

EBIT σημαίνει Κέρδη προ τόκων και φόρων. Αν κοιτάξουμε την Κατάσταση Εισοδήματος μιας εταιρείας, θα είμαστε σε θέση να δούμε το EBIT αμέσως. Αυτό το μέτρο χρησιμοποιείται για να διαπιστωθεί εάν η εταιρεία έχει αρκετά κέρδη για να εξοφλήσει τους τόκους της ή όχι. Μαζί με την εξέταση των δεικτών χρέους, οι επενδυτές θα πρέπει να εξετάσουν το λόγο κάλυψης επιτοκίων για να μάθουν αν η εταιρεία έχει αρκετά κέρδη για να εξοφλήσει τους τόκους της.

Μαζί με την εξέταση των δεικτών του χρέους και του δείκτη κάλυψης επιτοκίων, οι επενδυτές θα πρέπει επίσης να εξετάζουν κατά καιρούς, όχι μόνο μία ή δύο φορές. Για να πάρουμε μια σαφή εικόνα για το πού βρίσκεται η εταιρεία όσον αφορά την κεφαλαιοποίηση, οι επενδυτές θα πρέπει να εξετάσουν τα στοιχεία κατά τη διάρκεια της χρονικής περιόδου. Τέλος, θα πρέπει επίσης να συγκρίνουν τους δείκτες κεφαλαιοποίησης και την αναλογία κάλυψης τόκων με τις ομότιμες εταιρείες για να κατανοήσουν καλύτερα.

Επίσης, δείτε το EBIT εναντίον EBITDA.

Παράδειγμα αναλογίας κεφαλαιοποίησης

Τώρα ας δούμε μερικά παραδείγματα για να κατανοήσουμε λεπτομερώς αυτήν την αναλογία.

Παράδειγμα # 1

Η M Corporation έχει παράσχει κάποιες πληροφορίες στο τέλος του έτους, και από τις παρακάτω πληροφορίες, πρέπει να κατανοήσουμε την αναλογία κεφαλαιοποίησης της M Corporation από την άποψη ενός επενδυτή -

| Λεπτομέριες | Σε US $ |

| Ίδια Κεφάλαια Μετόχων | 100.000 |

| Συνολικό χρέος | 100.000 |

| Βραχυπρόθεσμο χρέος: Μακροπρόθεσμο χρέος | 3: 2 |

Μας δόθηκαν αυτές οι πληροφορίες. Τώρα θα ανακαλύψουμε τρεις αναλογίες που θα μας βοηθήσουν να κατανοήσουμε αυτήν την αναλογία της M Corporation.

Ας ξεκινήσουμε με την πρώτη αναλογία.

Αναλογία χρέους-ιδίων κεφαλαίων = Συνολικό χρέος / Ίδια κεφάλαια

Εδώ, δίνεται το συνολικό χρέος και γνωρίζουμε επίσης τα ίδια κεφάλαια των μετόχων.

Βάζοντας λοιπόν την τιμή στην αναλογία, θα πάρουμε το Ratt-Equity Ratio ως -

| Λεπτομέριες | Σε US $ |

| Ίδια Κεφάλαια (Α) | 100.000 |

| Συνολικό χρέος (B) | 100.000 |

| Αναλογία χρέους-ιδίων κεφαλαίων (B / A) | 1 |

Από την αναλογία χρέους-ιδίων κεφαλαίων, μπορούμε να συμπεράνουμε ότι πρόκειται για μια σχετικά καλή εταιρεία που χρησιμοποιεί τόσο τα ίδια κεφάλαια όσο και το χρέος της για να χρηματοδοτήσει τις λειτουργίες και την επέκτασή της.

Ας δούμε την επόμενη αναλογία.

Αναλογία κεφαλαιοποίησης = Μακροπρόθεσμο χρέος / κεφαλαιοποίηση

Γνωρίζουμε το συνολικό χρέος και δίνεται η αναλογία μεταξύ βραχυπρόθεσμου και μακροπρόθεσμου χρέους.

Ας υπολογίσουμε πρώτα το μακροπρόθεσμο χρέος και το βραχυπρόθεσμο χρέος.

| Λεπτομέριες | Σε US $ |

| Συνολικό χρέος | 100.000 |

| Βραχυπρόθεσμο χρέος: Μακροπρόθεσμο χρέος | 3: 2 |

| Μακροπρόθεσμο χρέος | 40.000 |

| Βραχυπρόθεσμο χρέος | 60.000 |

Τώρα, βάζοντας την αξία του μακροπρόθεσμου χρέους σε αναλογία, παίρνουμε -

| Λεπτομέριες | Σε US $ |

| Ίδια Κεφάλαια (1) | 100.000 |

| Μακροπρόθεσμο χρέος (2) | 40.000 |

| Κεφαλαιοποίηση (3 = 1 + 2) | 140.000 |

| Αναλογία κεφαλαιοποίησης 1 (2/3) | 0,285 |

Από την παραπάνω αναλογία, μπορούμε να συμπεράνουμε ότι ο λόγος της εταιρείας M είναι χαμηλότερος. Εάν αυτή η εταιρεία προέρχεται από τη βιομηχανία πληροφορικής, τότε είναι αρκετά καλή. Αλλά αν προέρχεται από βιομηχανίες έντασης κεφαλαίου, όπως τηλεπικοινωνίες, επιχειρήσεις κοινής ωφέλειας κ.λπ., τότε η M Corporation πρέπει να βελτιώσει την αναλογία τους.

Ας δούμε την τρίτη αναλογία.

Αναλογία κεφαλαιοποίησης = Συνολικό χρέος / κεφαλαιοποίηση

Εδώ η αξία της κεφαλαιοποίησης θα ήταν διαφορετική καθώς πρέπει να συμπεριλάβουμε το συνολικό χρέος στην κεφαλαιοποίηση.

| Λεπτομέριες | Σε US $ |

| Ίδια Κεφάλαια (Δ) | 100.000 |

| Συνολικό χρέος (E) | 100.000 |

| Κεφαλαιοποίηση (D + E) | 200.000 |

Ας βάλουμε την τιμή στην αναλογία.

| Λεπτομέριες | Σε US $ |

| Συνολικό χρέος (G) | 100.000 |

| Κεφαλαιοποίηση (F) | 200.000 |

| Αναλογία κεφαλαιοποίησης 2 (G / F) | 0,50 |

Από την παραπάνω αναλογία, μπορούμε να συμπεράνουμε το ίδιο. Εάν αυτή η εταιρεία προέρχεται από τη βιομηχανία πληροφορικής, τότε είναι αρκετά καλή. Αλλά αν προέρχεται από βιομηχανίες έντασης κεφαλαίου, όπως τηλεπικοινωνίες, επιχειρήσεις κοινής ωφέλειας κ.λπ., τότε η M Corporation πρέπει να βελτιώσει τη σχέση κεφαλαιοποίησης.

Παράδειγμα # 2

Η εταιρεία Γ έχει παράσχει τις παρακάτω πληροφορίες -

| Λεπτομέριες | Σε US $ |

| Ίδια Κεφάλαια Μετόχων | 300.000 |

| Συνολικό χρέος | 200.000 |

| EBIT | 75.000 |

| Εξοδα για τόκους | 20.000 |

Πρέπει να υπολογίσουμε τη σχέση κεφαλαιοποίησης και τη σχέση κάλυψης τόκων.

Αυτό το παράδειγμα είναι σημαντικό γιατί πρέπει να κατανοήσουμε ως επενδυτή τον ρόλο της κάλυψης ενδιαφέροντος για τους μακροπρόθεσμους στόχους της εταιρείας. Εάν μια επιχείρηση μπορεί να έχει αρκετά μετρητά για να εξοφλήσει τους τόκους του χρέους της, τότε θα ήταν σε καλή κατάσταση να προχωρήσει Διαφορετικά, η εταιρεία δεν θα μπορούσε να κάνει ουσιαστικές βελτιώσεις στην τρέχουσα κατάσταση.

Ας υπολογίσουμε τις αναλογίες.

Καθώς μας έχουν δοθεί συνολικό χρέος και ίδια κεφάλαια

Ας υπολογίσουμε την κεφαλαιοποίηση.

| Λεπτομέριες | Σε US $ |

| Ίδια Κεφάλαια (1) | 300.000 |

| Σύνολο χρέους (2) | 200.000 |

| Κεφαλαιοποίηση (1 + 2) | 500.000 |

Βάζοντας την αξία του συνολικού χρέους και της κεφαλαιοποίησης στην αναλογία, παίρνουμε -

| Λεπτομέριες | Σε US $ |

| Σύνολο χρέους (3) | 200.000 |

| Κεφαλαιοποίηση (4) | 500.000 |

| Αναλογία κεφαλαιοποίησης 2 (3/4) | 0,40 |

Η εταιρεία Γ πρέπει να βελτιώσει την κεφαλαιοποίησή της εάν θέλει να επιτύχει μακροπρόθεσμα. Ωστόσο, εξαρτάται από τον τύπο βιομηχανίας στον οποίο ανήκει.

Ας υπολογίσουμε τώρα την αναλογία κάλυψης τόκων.

Αναλογία τόκων-κάλυψης = EBIT / Έξοδα τόκου

Βάζοντας την αξία του EBIT και των εξόδων τόκων, παίρνουμε -

| Λεπτομέριες | Σε US $ |

| EBIT (5) | 75.000 |

| Έξοδα τόκων (4) | 20.000 |

| Αναλογία κάλυψης ενδιαφέροντος (5/4) | 3.75 |

Σε αυτήν την περίπτωση, η αναλογία κάλυψης ενδιαφέροντος είναι αρκετά καλή. Αυτό σημαίνει ότι η εταιρεία έχει καλή κατάσταση όσον αφορά το εισόδημα, ακόμη και αν ο λόγος κεφαλαιοποίησης είναι πολύ χαμηλότερος. Για να κατανοήσουμε ολόκληρη την εικόνα, πρέπει να εξετάσουμε όλες τις αναλογίες της εταιρείας και στη συνέχεια να αποφασίσουμε εάν η επένδυση στην εταιρεία είναι καλή ιδέα ή όχι.

Παράδειγμα Nestle

Παρακάτω παρουσιάζεται ο ενοποιημένος ισολογισμός της Nestle από τις 31 Δεκεμβρίου 2014 & 2015

πηγή: Nestle

Από τον παραπάνω πίνακα -

- Τρέχουσα μερίδα χρέους = 9,629 CHF (2015) και 8,810 CHF (2014)

- Μακροπρόθεσμη μερίδα χρέους = 11,601 CHF (2015) & 12,396 CHF (2014)

- Συνολικό χρέος = 21.230 CHF (2015) & 21.206 CHF (2014)

# 1 - Αναλογία χρέους προς ίδια κεφάλαια

Αναλογία χρέους προς ίδια κεφάλαια = Συνολικό χρέος / Σύνολο ιδίων κεφαλαίων

| Σε εκατομμύρια CHF | 2015 | 2014 |

| Σύνολο χρέους (1) | 21230 | 21206 |

| Σύνολο ιδίων κεφαλαίων (2) | 63986 | 71884 |

| Συνολικό χρέος προς ίδια κεφάλαια | 33,2% | 29,5% |

Ο λόγος συνολικού χρέους προς ίδια κεφάλαια αυξήθηκε από 29,5% το 2014 σε 33,2% το 2015.

# 2 - Αναλογία κεφαλαιοποίησης = Μακροπρόθεσμο χρέος / κεφαλαιοποίηση

| Σε εκατομμύρια CHF | ||

| 2015 | 2014 | |

| Μακροπρόθεσμο χρέος | 11601 | 12396 |

| Συνολικό χρέος | 21230 | 21206 |

| Σύνολο ιδίων κεφαλαίων | 63986 | 71884 |

| Σύνολο χρέους και ίδια κεφάλαια (κεφαλαιοποίηση) (2) | 85216 | 93090 |

| Αναλογία | 13,6% | 13,3% |

Ο δείκτης κεφαλαιοποίησης αυξήθηκε οριακά από 13,3% το 2014 σε 13,6% το 2015.

# 3 - Αναλογία κεφαλαιοποίησης = Συνολικό χρέος / κεφαλαιοποίηση

| Σε εκατομμύρια CHF | ||

| 2015 | 2014 | |

| Σύνολο χρέους (1) | 21230 | 21206 |

| Σύνολο ιδίων κεφαλαίων | 63986 | 71884 |

| Σύνολο χρέους και ίδια κεφάλαια (κεφαλαιοποίηση) (2) | 85216 | 93090 |

| Αναλογία | 24,9% | 22,8% |

Ο δείκτης κεφαλαιοποίησης αυξήθηκε οριακά από 22,8% το 2014 σε 24,9% το 2015.

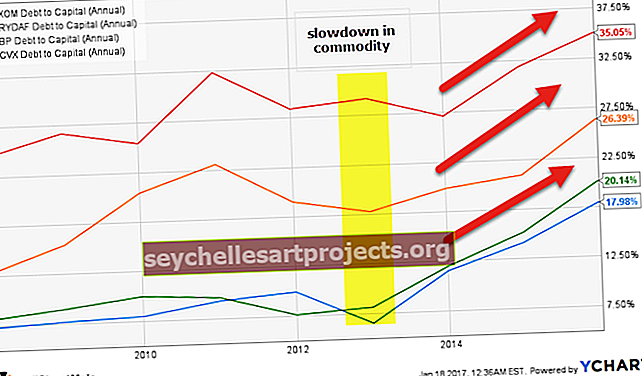

Ανάλυση του λόγου κεφαλαιοποίησης των εταιρειών πετρελαίου και φυσικού αερίου (Exxon, Royal Dutch, BP & Chevron)

Ακολουθεί το γράφημα (Χρέος προς Σύνολο Κεφαλαίου) των Exxon, Royal Dutch, BP και Chevron.

πηγή: ycharts

Σημειώνουμε ότι αυτός ο λόγος έχει αυξηθεί για τις περισσότερες εταιρείες πετρελαίου και φυσικού αερίου. Αυτό οφείλεται πρωτίστως στην επιβράδυνση των τιμών των βασικών προϊόντων (πετρελαίου) και, ως εκ τούτου, σε μειωμένες ταμειακές ροές, επιβαρύνοντας τον ισολογισμό τους.

| Περίοδος | ΒΡ | Σιρίτι | Βασιλικά Ολλανδικά | Exxon Mobil |

| 31-Δεκ-15 | 35,1% | 20,1% | 26,4% | 18,0% |

| 31-Δεκ-14 | 31,8% | 15,2% | 20,9% | 14,2% |

| 31-Δεκ-13 | 27,1% | 12,0% | 19,8% | 11,5% |

| 31-Δεκ-12 | 29,2% | 8,1% | 17,8% | 6,5% |

| 31-Δεκ-11 | 28,4% | 7,6% | 19,0% | 9,9% |

| 31-Δεκ-10 | 32,3% | 9,6% | 23,0% | 9,3% |

| 31-Δεκ-09 | 25,4% | 10,0% | 20,4% | 8,0% |

| 31-Δεκ-08 | 26,7% | 9,0% | 15,5% | 7,7% |

| 31-Δεκ-07 | 24,5% | 8,1% | 12,7% | 7,3% |

πηγή: ycharts

Σημαντικά σημεία που πρέπει να σημειώσετε εδώ είναι τα εξής

- Ο λόγος Exxon αυξήθηκε από 6,5% σε 18,0% σε μια περίοδο 3 ετών.

- Η αναλογία BP αυξήθηκε από 28,4% σε 35,1% σε μια περίοδο 3 ετών.

- Ο δείκτης Chevron αυξήθηκε από 8,1% σε 20,1% σε μια περίοδο 3 ετών.

- Ο δείκτης Royal Dutch αυξήθηκε από 17,8% σε 26,4% σε μια περίοδο 3 ετών.

Συγκρίνοντας το Exxon με τους συναδέλφους του, παρατηρούμε ότι ο λόγος κεφαλαιοποίησης Exxon είναι ο καλύτερος. Η Exxon παρέμεινε ανθεκτική σε αυτόν τον down κύκλο και συνεχίζει να δημιουργεί ισχυρές ταμειακές ροές λόγω των υψηλής ποιότητας αποθεματικών και της διαχείρισης της.

Γιατί η αναλογία διεθνούς κεφαλαιοποίησης Marriott αυξήθηκε δραστικά - Μια μελέτη περίπτωσης

Γιατί πιστεύετε ότι η αναλογία χρέους προς κεφάλαιο έχει αυξηθεί δραστικά;

πηγή: ycharts

Ακριβώς για επανεξέταση, ποιος είναι ο τύπος του λόγου χρέους προς κεφάλαιο = Σύνολο χρέους / (Σύνολο χρέους + ίδια κεφάλαια)

Η εταιρεία αύξησε ένα δυσανάλογο ποσό χρέους;

Η παρακάτω εικόνα μας παρέχει λεπτομέρειες σχετικά με το Marriott International Debt του 2014 και του 2014. Σημειώνουμε ότι το χρέος έχει οριακά αυξηθεί. Σίγουρα δεν μπορούμε να κατηγορήσουμε αυτήν την οριακή αύξηση του χρέους για την αύξηση του δείκτη κεφαλαιοποίησης.

πηγή: Marriott International SEC Filings

Είναι η Μετοχική Μετοχική απάντηση;

Μειώθηκε το μετοχικό κεφάλαιο; Ναι το έκανε!

Ρίξτε μια ματιά στο στιγμιότυπο παρακάτω της ταμειακής ροής από χρηματοδοτικές δραστηριότητες της Marriott Internation. Σημειώνουμε ότι η εταιρεία εξαγοράζει μετοχές. Το 2015, η Marriott International αγόρασε εκ νέου μετοχές αξίας 1,917 δισεκατομμυρίων δολαρίων. Ομοίως, το 2014, αγόρασε πίσω μετοχές αξίας 1,5 δισεκατομμυρίων δολαρίων.

πηγή: Marriott International SEC Filings

Με αυτό, τα ίδια κεφάλαια των μετόχων μειώθηκαν απότομα που φαίνεται στον παρακάτω ισολογισμό.

πηγή: Marriott International SEC Filings

Σημειώνουμε ότι τα ίδια κεφάλαια των μετόχων ήταν - 3,59 δισεκατομμύρια δολάρια το 2015 και -2,2 δισεκατομμύρια το 2014.

Δεδομένου ότι πρόκειται για αρνητικό αριθμό, το συνολικό κεφάλαιο (Σύνολο χρέους + ίδια κεφάλαια) μειώνεται, αυξάνοντας έτσι τον δείκτη κεφαλαιοποίησης. (Απλός!)