Προφίλ NPV (Ορισμός, Συστατικά) | Πώς να σχεδιάσετε ένα προφίλ NPV;

Σημασία προφίλ NPV

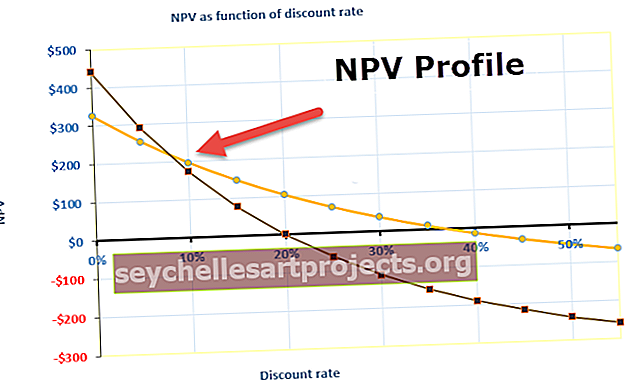

Το προφίλ καθαρής παρούσας αξίας (NPV) της εταιρείας αναφέρεται στο γράφημα που δείχνει την καθαρή παρούσα αξία του υπό εξέταση έργου σε σχέση με το αντίστοιχο διαφορετικό ποσοστό της έκπτωσης όπου η καθαρή παρούσα αξία του έργου απεικονίζεται στον άξονα Υ του γραφήματος και το ποσοστό της έκπτωσης απεικονίζεται στον άξονα Χ του γραφήματος.

Η σχέση μεταξύ του προεξοφλητικού επιτοκίου και του NPV είναι αντίστροφη. Όταν το προεξοφλητικό επιτόκιο είναι 0%, το προφίλ NPV κόβει τον κατακόρυφο άξονα. Το προφίλ NPV είναι ευαίσθητο στις τιμές έκπτωσης. Τα υψηλότερα προεξοφλητικά επιτόκια δείχνουν τις ταμειακές ροές που συμβαίνουν νωρίτερα, οι οποίες επηρεάζουν την NPV. Η αρχική επένδυση είναι εκροή, καθώς είναι η επένδυση στο έργο.

Συστατικά

Ακολουθούν στοιχεία του προφίλ NPV

- Εσωτερικός ρυθμός απόδοσης (IRR): Ο ρυθμός απόδοσης που καθιστά τα έργα NPV ως μηδέν καλείται IRR. Είναι ένας από τους σημαντικούς παράγοντες κατά την εξέταση ενός κερδοφόρου έργου.

- Crossover Rate: Όταν δύο έργα έχουν το ίδιο NPV, δηλαδή όταν το NPV δύο έργων τέμνονται το ένα το άλλο ονομάζεται crossover rate.

Εάν δύο έργα είναι αμοιβαία αποκλειστικά, το προεξοφλητικό επιτόκιο θεωρείται ως καθοριστικός παράγοντας για τη διάκριση μεταξύ των έργων.

Βήματα για την προετοιμασία του προφίλ NPV

Σκεφτείτε ότι υπάρχουν δύο έργα. Για να δημιουργήσετε ένα προφίλ NPV αυτά τα βήματα πρέπει να ληφθούν υπόψη

- Βήμα 1 - Βρείτε το NPV και των δύο έργων στο 0%.

- Βρείτε το NPV για το έργο Α

- Βρείτε το NPV για το έργο Β

- Βήμα 2 - Βρείτε το εσωτερικό ποσοστό απόδοσης (IRR) και για τα δύο έργα.

- Βρείτε το IRR για το Project A

- Βρείτε το IRR για το Project B

- Βήμα 3 - Βρείτε το σημείο διασταύρωσης

- Εάν το NPV είναι μεγαλύτερο από το μηδέν από το να αποδεχτείτε την επένδυση

- Εάν το NPV είναι χαμηλότερο από το μηδέν από την απόρριψη της επένδυσης

- Από το NPV είναι ίσο με την επένδυση από ό, τι είναι οριακή

Αυτοί οι κανόνες ισχύουν όταν θεωρείται ότι η εταιρεία έχει απεριόριστα μετρητά και χρόνο για να αποδεχτεί όλα τα έργα που έρχονται στο δρόμο τους. Ωστόσο, δεν είναι αλήθεια στον πραγματικό κόσμο. Οι εταιρείες έχουν συνήθως περιορισμένους πόρους και πρέπει να επιλέξουν μερικά από τα πολλά έργα.

Παραδείγματα

Ας το κατανοήσουμε καλύτερα εξετάζοντας ένα παράδειγμα.

Εξετάστε το έργο Α που απαιτεί αρχική επένδυση 400 εκατομμυρίων δολαρίων. Αυτό το έργο αναμένεται να δημιουργήσει ταμειακές ροές ύψους 160 εκατομμυρίων δολαρίων για τα επόμενα τέσσερα χρόνια.

Εξετάστε ένα άλλο έργο Β που απαιτεί αρχική επένδυση 400 εκατομμυρίων δολαρίων και καμία ταμειακή ροή τα επόμενα τρία χρόνια και 800 εκατομμύρια δολάρια τον τελευταίο χρόνο

Για να κατανοήσουμε πόσο ευαίσθητες είναι αυτές οι ταμειακές ροές στις ταμειακές ροές ας εξετάσουμε πολλαπλά προεξοφλητικά επιτόκια - 0%, 5%, 10%, 15%, 18,92% και 20%

Η καθαρή παρούσα αξία αυτών των ταμειακών ροών μπορεί να προσδιοριστεί χρησιμοποιώντας αυτά τα επιτόκια. Αυτό φαίνεται παρακάτω σε μορφή πίνακα παρακάτω

| Ποσοστό έκπτωσης | NPV για το έργο Α | NPV για το έργο Β | ||

| 0% | 240 $ | 400 $ | ||

| 5% | 167,35 $ | 258,16 $ | ||

| 10% | 107,17 $ | 146,41 $ | ||

| 15% | 56,79 $ | 57,40 $ | ||

| 18,92% | 22,80 $ | 0 | ||

| 20% | 14,19 $ | 14,19 $ |

Ένα άλλο σημαντικό σημείο που πρέπει να ληφθεί υπόψη είναι ότι εάν το Έργο Υ απορροφηθεί με υψηλότερα ποσοστά από το έργο θα έχει αρνητικό NPV και επομένως θα είναι μη κερδοφόρο

(Λάβετε υπόψη ότι υπάρχουν διάφοροι τρόποι υπολογισμού του προφίλ NPV (Καθαρή παρούσα αξία) όπως η μέθοδος τύπου, η αριθμομηχανή και το Excel. Η πιο δημοφιλής μέθοδος είναι η μέθοδος excel)

Η τοποθέτηση αυτού του προφίλ NPV σε γράφημα θα μας δείξει τη σχέση μεταξύ αυτών των έργων. Χρησιμοποιώντας αυτά τα σημεία μπορούμε επίσης να υπολογίσουμε το ποσοστό διασταύρωσης, δηλαδή το ποσοστό στο οποίο το NPV και των δύο έργων είναι ίσο.

Το παρακάτω γράφημα είναι το προφίλ NPV του έργου Α και του έργου Β

Όπως συζητήθηκε παραπάνω, περίπου το 15% είναι το ποσοστό διασταύρωσης. Αυτό απεικονίζεται στο γράφημα όπου συναντώνται οι δύο γραμμές του Έργου Α και του Έργου Β.

Για το Έργο Β, το 18,92% είναι το ποσοστό που καθιστά το NPV του έργου μηδέν. Αυτό το ποσοστό είναι γνωστό ως το εσωτερικό ποσοστό απόδοσης. Όπως και στο γράφημα, αυτό είναι όπου η γραμμή διασχίζει τον άξονα Χ

Κοιτάζοντας τις διαφορετικές τιμές προφίλ NPV (Net Present Value), αναφέρεται ότι το Project A αποδίδει καλύτερα στο 18,92% και στο 20%. Από την άλλη πλευρά, το Project, Y αποδίδει καλύτερα στο 5%, στο 10% και στο 15%. Καθώς το προεξοφλητικό επιτόκιο αυξάνεται το NPV μειώνεται. Αυτό ισχύει επίσης στον πραγματικό κόσμο όταν το προεξοφλητικό επιτόκιο αυξάνει την επιχείρηση πρέπει να βάλει περισσότερα χρήματα στο έργο αυτό αυξάνει το κόστος του έργου. Όσο πιο απότομη είναι η καμπύλη, τόσο περισσότερο το έργο είναι ευαίσθητο στα επιτόκια

Εξετάστε ένα σενάριο όπου υπάρχουν δύο έργα που είναι αμοιβαία αποκλειστικά. Σε αυτήν την περίπτωση, το προεξοφλητικό επιτόκιο γίνεται καθοριστικός παράγοντας, στο παραπάνω παράδειγμα μας όταν τα ποσοστά είναι χαμηλότερα το έργο Β αποδίδει καλύτερα. Οι χαμηλότερες τιμές βρίσκονται στα αριστερά της ισοτιμίας.

Από την άλλη πλευρά, το έργο Α αποδίδει καλύτερα σε υψηλότερα ποσοστά. Αυτό βρίσκεται στη δεξιά πλευρά του cross over-rate

Πού χρησιμοποιούνται τα προφίλ NPV;

Τα προφίλ NPV (καθαρή παρούσα αξία) χρησιμοποιούνται από τις εταιρείες για τον προϋπολογισμό κεφαλαίου. Ο προϋπολογισμός κεφαλαίου είναι η διαδικασία που χρησιμοποιεί η επιχείρηση για να αποφασίσει ποιες επενδύσεις είναι κερδοφόρες. Το κίνητρο αυτών των επιχειρήσεων είναι να κάνουν κέρδη για τους επενδυτές, τους πιστωτές τους και άλλους. Αυτό είναι δυνατό μόνο όταν οι επενδυτικές αποφάσεις που λαμβάνουν έχουν ως αποτέλεσμα την αύξηση των ιδίων κεφαλαίων. Άλλα εργαλεία που χρησιμοποιούνται είναι το IRR, ο δείκτης κερδοφορίας, η περίοδος αποπληρωμής, η προεξοφλημένη περίοδος αποπληρωμής και το λογιστικό ποσοστό απόδοσης.

Η καθαρή παρούσα αξία μετρά κυρίως την καθαρή αύξηση των ιδίων κεφαλαίων της εταιρείας δουλεύοντας σε ένα έργο. Είναι ουσιαστικά η διαφορά μεταξύ της παρούσας αξίας των ταμειακών ροών και της αρχικής επένδυσης με βάση το προεξοφλητικό επιτόκιο. Το προεξοφλητικό επιτόκιο αποφασίζεται κυρίως βάσει του συνδυασμού χρέους και ιδίων κεφαλαίων που χρησιμοποιείται για τη χρηματοδότηση της επένδυσης και την πληρωμή του χρέους. Ενσωματώνει επίσης τον παράγοντα κινδύνου που είναι εγγενής στην επένδυση. Τα έργα με θετικό προφίλ NPV θεωρούνται αυτά που μεγιστοποιούν το NPV και είναι αυτά που επιλέγονται για επένδυση.