Αναλογία PE (Σημασία, τύπος) | Υπολογίστε τα κέρδη πολλαπλών τιμών

Τι είναι η αναλογία PE;

Ο λόγος τιμής προς κέρδη (P / E) είναι ένας από τους πιο σημαντικούς δείκτες χρηματοοικονομικής ανάλυσης που χρησιμοποιούνται από τους αναλυτές για να προσδιορίσουν τον τρόπο με τον οποίο η εταιρεία είναι σε σύγκριση με άλλες εταιρείες του ίδιου τομέα και πώς είναι η εταιρεία σε σχέση με το παρελθόν απόδοση της εταιρείας.

Φόρμουλα PE

Η αναλογία PE (τιμή προς κέρδη) προέρχεται κυρίως από το Payback Multiple που σημαίνει πόσα χρόνια θα χρειαστούν για να επιστραφούν τα χρήματά σας. Ομοίως, σκεφτείτε την PE ως πόσα κέρδη ετών θα χρειαστεί για έναν επενδυτή για να ανακτήσει την τιμή που καταβάλλεται για τη μετοχή. Για παράδειγμα, εάν το πολλαπλάσιο PE είναι 10x. Αυτό ουσιαστικά υπονοεί ότι για κάθε κέρδος 1 $, ο επενδυτής έχει πληρώσει 10 $. Ως εκ τούτου, θα χρειαστούν 10 χρόνια κερδών για τον επενδυτή για να ανακτήσει την καταβληθείσα τιμή.

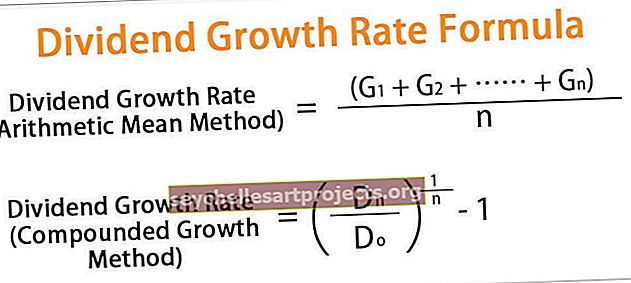

Τύπος αναλογίας PE = Τιμή ανά μετοχή / Κέρδη ανά μετοχή

Στις 2 Φεβρουαρίου, η Google πέρασε την Apple ως την πιο πολύτιμη εταιρεία - το Google Market Capitalization ξεπέρασε το Apple Market Cap. Πως εγινε αυτο? Ας δούμε προσεκτικά αυτό το παράδειγμα αναλογίας κερδών τιμών - ο δείκτης PE της Google διαπραγματεύεται στα 30,58x. Ωστόσο , η αναλογία κερδών τιμών της Apple ήταν περίπου 10,20 φορές .

πηγή: ycharts

Παρά το χαμηλότερο πολλαπλάσιο PE της Apple, οι μετοχές της Apple έχουν ακόμα κερδίσει. Η Apple επέστρεψε -25,8% (αρνητική) κατά το τελευταίο 1 έτος. Ωστόσο, το Google επέστρεψε περίπου. 30% (θετικό) την αντίστοιχη περίοδο.

πηγή: ycharts

Μερικές γρήγορες ερωτήσεις για αυτό;

- Είναι η Apple ΑΓΟΡΑ;

- Είναι το Google ΠΩΛΗΣΗ;

- Είναι τώρα η Apple φθηνότερη από την Google;

- Για ποια PE μιλάμε - Forward PE Ratio ή Trailing PE Ratio;

- Γιατί μειώνονται οι τιμές της Apple παρόλο που έχει χαμηλότερη αναλογία PE;

Για να κατανοήσουμε την απάντηση σε όλες τις παραπάνω ερωτήσεις, είναι σημαντικό για εμάς να κατανοήσουμε τον πυρήνα και ίσως την πιο σημαντική παράμετρο αποτίμησης, δηλαδή το PE πολλαπλάσιο ή την αναλογία κέρδους τιμής.

Επίσης, το ταμείο Γιατί η τιμή στην τιμή βιβλίου χρησιμοποιείται για αποτίμηση τραπεζών.

Αυτός ο οδηγός Price to Earning εστιάζει στα παξιμάδια και τα μπουλόνια πολλαπλών PE και καλύπτει τα ακόλουθα θέματα.

Υπολογισμός αναλογίας κερδών τιμών

Ας πάρουμε ένα γρήγορο παράδειγμα PE Ratio του Colgate και υπολογίζουμε το πολλαπλό PE.

Από τις 22 Φεβρουαρίου 2016, η τιμή ανά μετοχή Colgate είναι 67,6 $

Τα κέρδη ανά μετοχή της Colgate (μετά από δώδεκα μήνες) είναι 1,509

Τύπος Κέρδος τιμής ή αναλογία PE = 67,61 $ / 1,509 = 44,8x

Απλό, όπως είδατε ότι δεν είναι καθόλου δύσκολο να υπολογιστεί η αναλογία PE :-)

Παραδείγματα αναλογίας PE

Μέθοδος # 1 Σύγκριση ιστορικού ποσοστού κέρδους της εταιρείας

Η γραφική ερμηνεία του PE Multiple δεν είναι επιστήμη πυραύλων. Εάν αναρωτιέστε πώς να δημιουργήσετε αυτό το γράφημα Λόγος Κέρδους Τιμών, μπορείτε να δείτε τα Διαγράμματα Επενδυτικής Τραπεζικής.

Το διάγραμμα τιμής κέρδους βοηθά τους επενδυτές να απεικονίσουν το πολλαπλάσιο αποτίμησης του μετοχικού ή του δείκτη για μια χρονική περίοδο. Σε αυτήν την αναλογία κερδών τιμών δείγμα γράφημα μιας εταιρείας που ονομάζεται Foodland Farsi απεικονίζεται για μια περίοδο Μαρτίου'02 έως Μαρτίου'07.

Το παραπάνω γράφημα συγκρίνει το τρέχον πολλαπλάσιο PE με τους ιστορικούς δείκτες απόδοσης τιμής. Σημειώνουμε ότι το παραπάνω γράφημα υποδηλώνει ότι το απόθεμα είναι υπερτιμημένο σε σύγκριση με το ιστορικό πολλαπλάσιο PE.

Ομοίως, από το παραπάνω διάγραμμα ζώνης αναλογίας κέρδους τιμών , σημειώνουμε ότι η μετοχή διαπραγματεύεται στο εύρος αναλογίας κέρδους ανώτερης τιμής 20,2x, υποδηλώνοντας υψηλότερες αποτιμήσεις σε σύγκριση με ιστορικούς δείκτες.

Μπορείτε να προετοιμάσετε τα ίδια γραφήματα για αναλογία τιμής προς ταμειακή ροή, φόρμουλα EV προς EBIT κ.λπ.

Μέθοδος # 2 - Συγκρίνετε τη σχέση κέρδους τιμής της εταιρείας με τις άλλες εταιρείες του κλάδου.

Ας δούμε το πολλαπλάσιο PE της Colgate και τη σύγκριση του με τη Βιομηχανία. Τι σημειώνεις;

Πηγή - Reuters

Σημειώνουμε ότι η αναλογία κέρδους της Colgate είναι 44,55x. Ωστόσο, ο δείκτης κερδών τιμών βιομηχανίας είναι 61,99x. Αυτό σημαίνει ότι από τη μία πλευρά, η Colgate διαπραγματεύεται περίπου. 44 φορές τα κέρδη του, ο κλάδος διαπραγματεύεται περίπου. 62 φορές τα κέρδη του. Αυτό είναι μη εγκεφαλικό. θα θέλατε να πληρώσετε 44 $ ανά κέρδη $ για την Colgate, αντί να επιλέξετε 62 $ ανά κέρδη $ για τη Βιομηχανία.

Μέθοδος # 3 - Ερμηνεία χρησιμοποιώντας ένα συγκρίσιμο Comp

Ο παραπάνω πίνακας δεν είναι τίποτα άλλο από ένα συγκρίσιμο Comp Ένα συγκρίσιμο comp απαριθμεί όλους τους συναφείς ανταγωνιστές του κλάδου, τις οικονομικές προβλέψεις του και σημαντικές παραμέτρους αποτίμησης. Σε αυτόν τον πίνακα, εξετάσαμε μόνο το PE Multiple (καθώς πρόκειται για μια PE πολλαπλή συζήτηση).

Μερικές ερωτήσεις για εσάς σχετικά με τον πίνακα comp που παρέχεται παραπάνω -

- Ποιο είναι το φθηνότερο απόθεμα;

- Ποιο είναι το πιο ακριβό;

Ελπίζω να βρείτε τις απαντήσεις. η εικασία δεν πρέπει να είναι πολύ δύσκολη. Ας βυθίσουμε στη λογική για το ίδιο.

Ποιο είναι το φθηνότερο απόθεμα;

- Ο μέσος όρος Κερδίζοντας Λόγος είναι 19,2x. Υπάρχει μόνο ένα απόθεμα που είναι χαμηλότερο από αυτόν τον μέσο όρο Λόγος Κέρδους Κλειστής Τιμής, δηλαδή, BBB Εταιρείας.

- Ομοίως, αν κοιτάξετε το μέσο όρο πολλαπλών PE προς τα εμπρός, η εταιρεία BBB έχει χαμηλότερο λόγο κέρδους προς τα εμπρός από τους αντίστοιχους μέσους όρους.

- Ακριβώς από αυτόν τον πίνακα Comp, σημειώνουμε ότι η εταιρεία BBB είναι η φθηνότερη μετοχή.

Ποιο είναι το πιο ακριβό απόθεμα;

- Υπάρχουν 3 μετοχές των οποίων η αναλογία Trailing PE είναι μεγαλύτερη από τη μέση αναλογία Trailing PE. Εταιρεία AAA, CCC και DDD

- Από αυτά τα 3, είναι δύσκολο να βρείτε το πιο ακριβό απόθεμα αυστηρά βάσει του Trailing PE Ratio (όλα είναι πιο κοντά στο Trailing PE of 23x

- Ας συγκρίνουμε τώρα το Forward PE Ratio αυτών των 3 μετοχών. Σημειώνουμε ότι για το 2016, το Stock DDD έχει τον υψηλότερο λόγο προώθησης PE (28,7x το 2016E και 38,3x το 2017E)

- Αυτό σημαίνει ότι το Stock DDD είναι το πιο ακριβό απόθεμα από τον παραπάνω πίνακα.

Παρόλο που ο τύπος Λόγος Κέρδους είναι εύκολο να υπολογιστεί, θα πρέπει να έχετε υπόψη σας τα ακόλουθα σημαντικά σημεία σχετικά με το PE Multiple.

- Οι δύο εταιρείες ενδέχεται να έχουν διαφορετικές προοπτικές ανάπτυξης.

- Η ποιότητα των κερδών μπορεί να διαφέρει - δηλαδή, τα κέρδη μιας εταιρείας μπορεί να είναι πιο ασταθή από τα άλλα

- Η ισχύς του ισολογισμού των δύο εταιρειών μπορεί να είναι διαφορετική.

Ένα υψηλό PE Multiple αναφέρεται μερικές φορές ως λόγος μη αγοράς μετοχών. Ωστόσο, οι ταχέως αναπτυσσόμενες εταιρείες συνήθως συνδέονται με υψηλά PE. Προφανώς, η επένδυση σε ταχέως αναπτυσσόμενες εταιρείες μπορεί να είναι κερδοφόρα. Επομένως, ένα υψηλό πολλαπλάσιο PE δεν πρέπει απαραίτητα να εμποδίζει τους επενδυτές να επενδύσουν στο χρηματιστήριο.

Πώς να βρείτε την τιμή-στόχο χρησιμοποιώντας τη σχέση τιμής κέρδους;

Όχι μόνο είναι σημαντικό για εμάς να καταλάβουμε εάν το απόθεμα είναι ΑΓΟΡΑ ή ΠΩΛΗΣΗ, αλλά είναι εξίσου σημαντικό να κατανοήσουμε την τιμή-στόχο του υπό εξέταση αποθέματος.

Τι είναι η τιμή-στόχος; - δεν είναι τίποτα άλλο από αυτό που περιμένετε να είναι η τιμή της μετοχής, ας πούμε στο τέλος του 2016 ή του 2017 κ.λπ.

Ας δούμε το ακόλουθο Παράδειγμα Εταιρικής Αναλογίας PE.

Ας υποθέσουμε ότι η WallStreetMojo λειτουργεί στον τομέα υπηρεσιών μαζί με τους συναδέλφους της - AAA, BBB, CCC, DDD, EEE, FFF, GGG, HHH.

Για να βρούμε την τιμή-στόχο του WallStreetMojo , θα πρέπει να βρούμε το μέσο Trailing PE και το Forward PE. Σημειώνουμε ότι ο μέσος λόγος PE Trailing είναι 56,5x και οι Forward PE Ratio είναι 47,9x και 43,2x, αντίστοιχα.

Στοχευμένη τιμή WallStreetMojo = EPS ( WallStreetMojo ) x Προώθηση αναλογίας PE

Ας υποθέσουμε ότι το WallStreetMojo 2016E και 2017E EPS είναι $ 4 και $ 5, αντίστοιχα.

Δεδομένου του πολλαπλού τύπου PE παραπάνω,

WallStreetMojo 2016E Τιμή στόχου = 4 x 47,9 $ = 191,6 $

WallStreetMojo 2016E Τιμή στόχου = 5 x 43,2 $ = 216 $

Θεωρητικά, οι τιμές-στόχοι φαίνονται καλές. Πρακτικά οι στοχευόμενες τιμές φαίνονται λάθος!

Γιατί;

Οι τιμές-στόχοι φαίνονται λανθασμένες λόγω της παρουσίας ακραίων τιμών στον συγκρίσιμο πίνακα που ετοιμάσαμε. Λάβετε υπόψη ότι το HHH έχει αναλογία κέρδους τιμής πλησιέστερα στα 200x. Θα μπορούσαν να υπάρχουν διάφοροι λόγοι για την υψηλή αναλογία κερδών τιμών της HHH. Ωστόσο, είμαστε εδώ για να βρούμε την κατάλληλη τιμή-στόχο για το WallStreetMojo.

Για να βρούμε τη σωστή τιμή-στόχο, πρέπει να καταργήσουμε τα ακραία σημεία όπως το HHH, να αναθεωρήσουμε τον συγκρίσιμο πίνακα και να βρούμε το νέο μέσο όρο πολλαπλών PE. Χρησιμοποιώντας αυτά τα τροποποιημένα πολλαπλάσια PE, μπορούμε να υπολογίσουμε εκ νέου την τιμή-στόχο.

Αναθεωρημένο WallStreetMojo 2016E Τιμή στόχου = 4 x 17,2 $ = 68,8 $

Αναθεωρημένο WallStreetMojo 2016E Τιμή στόχου = 5 x 18,2 $ = 91 $

Αναλογία κερδών τιμών βιομηχανίας και χώρας

Εάν δεν έχετε πρόσβαση σε πληρωμένες βάσεις δεδομένων όπως το Bloomberg, το Factset, το Factiva, τότε μπορείτε να δείτε μερικούς από τους δωρεάν πόρους για τέτοια δεδομένα -

- Ιστοσελίδα του Damodaran

- Αναλογίες Yahoo

Επιπλέον, εάν θέλετε να δείτε τα διάφορα PE Multiples διαφορετικών χωρών, μπορείτε να δείτε τους παρακάτω πόρους -

- Έρευνα Yardeni

Σκεπτικό για τη χρήση της αναλογίας PE

- Το PE Multiple είναι το πιο συχνά χρησιμοποιούμενο πολλαπλάσιο μετοχών. Ο λόγος για αυτό είναι η διαθεσιμότητα δεδομένων. Μπορείτε εύκολα να βρείτε τόσο τα ιστορικά κέρδη όσο και τα κέρδη πρόβλεψης. Μερικοί από τους ιστότοπους στους οποίους μπορείτε να ανατρέξετε, είναι οι Yahoo Finance ή Reuters

- Εάν το συγκρίνετε με την Τεχνική Αποτίμησης Ταμειακών Ροών, αυτή η προσέγγιση αποτίμησης PE Multiple δεν είναι ευαίσθητη σε υποθέσεις. Στο DCF, η αλλαγή στις παραδοχές του WACC ή του ρυθμού ανάπτυξης μπορεί να αλλάξει δραματικά τις αποτιμήσεις.

- Μπορεί να χρησιμοποιηθεί για σύγκριση εταιρειών σε τομείς και αγορές που έχουν παρόμοιες λογιστικές πολιτικές.

- Η απαιτούμενη προσπάθεια είναι σχετικά μικρότερη. Ένα τυπικό μοντέλο DCF μπορεί να διαρκέσει 10-15 ημέρες από τον χρόνο του αναλυτή. Ωστόσο, ένα συγκρίσιμο PE comp μπορεί να προετοιμαστεί μέσα σε λίγες ώρες.

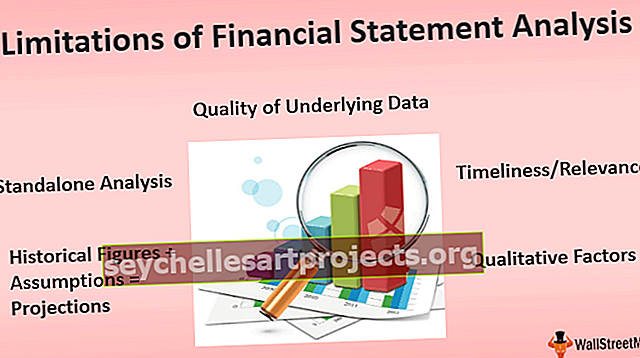

Περιορισμοί

- Ο κίνδυνος του ισολογισμού δεν λαμβάνεται υπόψη. Αυτό σημαίνει ότι η θεμελιώδης θέση της εταιρείας δεν αντικατοπτρίζεται σωστά στο PE Multiple. Για παράδειγμα, η αναλογία μετρητών, οι τρέχουσες αναλογίες και η αναλογία δοκιμής οξέων κ.λπ. δεν λαμβάνονται υπόψη

- Οι ταμειακές ροές δεν λαμβάνονται υπόψη. Οι ταμειακές ροές από τις λειτουργίες, οι ταμειακές ροές από τις επενδύσεις και οι ταμειακές ροές από τη χρηματοδότηση δεν αντικατοπτρίζονται σε αυτόν τον λόγο κέρδους.

- Η διαφορετική διάρθρωση του χρέους προς τα ίδια κεφάλαια μπορεί να έχει σημαντική επίδραση στα κέρδη της εταιρείας. Τα κέρδη μπορεί να ποικίλλουν σε μεγάλο βαθμό για εταιρείες που έχουν χρέος λόγω ενός στοιχείου των πληρωμών τόκων που επηρεάζουν τα κέρδη ανά μετοχή.

- Δεν μπορεί να χρησιμοποιηθεί όταν τα κέρδη είναι αρνητικά. Π.χ., Box Inc. Δεν μπορείτε απλά να βρείτε PE Multiple για τέτοιες μη κερδοφόρες εταιρείες. Κάποιος πρέπει να χρησιμοποιήσει τα κανονικοποιημένα κέρδη ή τα πολλαπλάσια προώθησης σε τέτοιες περιπτώσεις.

- Τα κέρδη υπόκεινται σε διαφορετικές λογιστικές πολιτικές. Μπορεί να χειριστεί εύκολα από τη διοίκηση. Ας ρίξουμε μια γρήγορη ματιά σε αυτό το παράδειγμα αναλογίας PE παρακάτω.

Ας υποθέσουμε ότι υπάρχουν δύο εταιρείες - η εταιρεία AA και BB. Σκεφτείτε αυτές τις εταιρείες ως πανομοιότυπα δίδυμα (ξέρω ότι δεν είναι δυνατό για τις εταιρείες :-), αλλά για μια στιγμή σε ένα σενάριο μπλε του ουρανού, ας υποθέσουμε ότι είναι έτσι). Πανομοιότυπες πωλήσεις, κόστος, πελάτες και σχεδόν όλα τα δυνατά.

Σε μια τέτοια περίπτωση, δεν πρέπει να προτιμάτε να αγοράσετε ένα συγκεκριμένο απόθεμα, καθώς οι αποτιμήσεις και των δύο εταιρειών πρέπει να είναι ίδιες.

Παρουσιάζουμε μια ελαφριά συστροφή τώρα. Υποθέτοντας ότι το AA ακολουθεί την πολιτική απόσβεσης ευθείας γραμμής και το BB ακολουθεί μια πολιτική ταχείας απόσβεσης. Αυτή είναι η μόνη αλλαγή μεταξύ των δύο εταιρειών. Η ευθεία γραμμή χρεώνει ίση απόσβεση κατά τη διάρκεια της ωφέλιμης ζωής. Η πολιτική της Accelerated Deprecation χρεώνει υψηλότερες αποσβέσεις στα πρώτα έτη και χαμηλότερες αποσβέσεις στα τελευταία έτη.

Ας δούμε τι συμβαίνει στις εκτιμήσεις τους;

Όπως σημειώθηκε παραπάνω, το PE Πολλαπλάσιο του AA είναι 22,9x, ενώ το PE PE Multiple του BB είναι 38,1x. Λοιπόν, ποιο θα αγοράσετε; Λαμβάνοντας υπόψη αυτές τις πληροφορίες, έχουμε την τάση να προτιμούμε το AA καθώς το πολλαπλό PE είναι χαμηλότερο. Ωστόσο, η δική μας υπόθεση ότι αυτές οι δύο εταιρείες είναι πανομοιότυπα δίδυμα και ότι πρέπει να έχουν τις ίδιες αποτιμήσεις, αμφισβητείται επειδή χρησιμοποιήσαμε PE Multiple. Μπορούμε να χρησιμοποιήσουμε άλλες αναλογίες όπως EV / EBITDA για την επίλυση τέτοιων ζητημάτων. Ωστόσο, θα έρθουμε σε αυτήν τη συζήτηση σε μια άλλη ανάρτηση. Προς το παρόν, σημειώστε ότι οι αναλογίες PE έχουν ορισμένους σοβαρούς περιορισμούς στην καθολική εφαρμογή της.

Για έναν παραπάνω λόγο, συνιστάται επίσης να χρησιμοποιείτε τα κέρδη ως κέρδη πριν από εξαιρετικά προϊόντα.

συμπέρασμα

Οι αναλογίες PE παραμένουν μια από τις ευρέως χρησιμοποιούμενες μεθοδολογίες αποτίμησης. Από τη μία πλευρά, η αναλογία κερδών τιμών είναι πολύ εύκολο να υπολογιστεί και να κατανοηθεί. Ωστόσο, η εφαρμογή του μπορεί να είναι πολύ περίπλοκη και πιο δύσκολη. Να είστε προσεκτικοί κατά την εξέταση της αναλογίας κέρδους τιμής και να λάβετε υπόψη όχι μόνο την αναλογία Trailing PE, αλλά και τις αναλογίες προώθησης PE για να βρείτε την κατάλληλη τιμή στόχου.

Βίντεο αναλογίας PE

Ελπίζω να σας άρεσε αυτό το άρθρο. Καλή τύχη!

Χρήσιμες δημοσιεύσεις

- Τύπος αναλογίας δοκιμής οξέος

- Σημασία αύξησης τιμής

- Αναλογία P / BV

- Επιχειρησιακή αξία έναντι αναλογίας αξίας ιδίων κεφαλαίων <