Κορυφαίοι 10 οικονομικοί δείκτες - Τι να προσέξετε και γιατί | WallstreetMojo

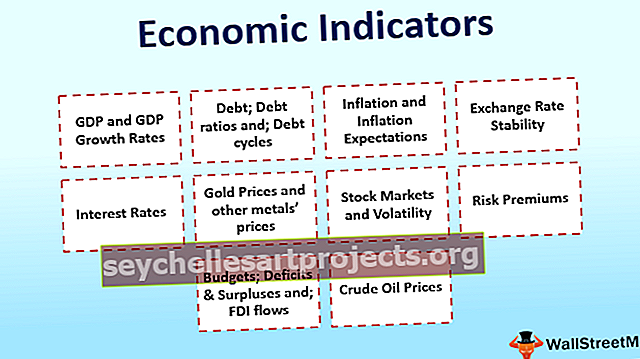

Οικονομικοί δείκτες

Ακόμη και πριν μπείτε στο περιεχόμενο, το παραπάνω θέμα είναι υποκειμενικό, για να μην αναφέρουμε ότι θα μπορούσε να είναι αρκετά παραπλανητικό. Εδώ γιατί;

- Επιτρέψτε μου να σας πω δίκαια και ευθεία ότι υπάρχουν εύκολα περισσότεροι από δέκα δείκτες. Θα μπορούσατε να υποστηρίξετε υπέρ σας ξεχωρίζοντας τη λέξη «το» στην αρχή του θέματος. Είναι σαν να συνθέτετε ένα ποίημα για το «Το Λουλούδι» χωρίς να αναφέρω στην πραγματικότητα σε ποιο λουλούδι αναφέρεται, αφήνοντάς σας να μαντέψετε σε ποιο λουλούδι είναι. Ομοίως, αυτό το θέμα είναι υποκειμενικό από τη φύση του.

- Εγώ, ο συγγραφέας μπορεί να μην είναι ο καλύτερος στο θέμα απλώς και μόνο επειδή κανείς δεν είναι ο καλύτερος στον τομέα των οικονομικών και των οικονομικών. Πολλοί άνθρωποι μπορεί να είναι υπέροχοι, αλλά δεν είναι όλοι σωστοί ανά πάσα στιγμή - οπότε μην ανησυχείτε πολύ για το IQ. Έτσι, οι δέκα δείκτες που αναφέρονται μπορεί να μην είναι οι καλύτεροι δείκτες ανά πάσα στιγμή. Είναι ο Roger Federer ο μεγαλύτερος τενίστας ποτέ; Ή σχετικά με αυτό το θέμα, είναι ο Warren Buffett ο καλύτερος επενδυτής ποτέ; Εάν είστε ειδικός στις επενδύσεις, οι δέκα κορυφαίοι σας μπορεί να διαφέρουν όχι μόνο από τον δικό μου αλλά και από τον κ. Buffett's.

- Ο τρίτος λόγος είναι λεπτός αλλά κατάφωρος γιατί αυτό θα σας ενδιαφέρει, ο αναγνώστης να πιστεύει ότι αυτό είναι το κλειδί για την επιτυχία στις επενδυτικές σας αποφάσεις. Λοιπόν, εδώ είναι η αποποίηση ευθυνών που δεν περιμένατε - οι αναφερόμενοι δείκτες εξετάζονται γενικά ως δείκτες και θα μπορούσαν να χρησιμοποιηθούν για τη λήψη επενδυτικών αποφάσεων με δική σας ευθύνη. Η χαρά μου είναι να σας το επισημάνω.

Έχοντας περάσει από τις προειδοποιήσεις παραπάνω, υπάρχουν μερικά άλλα πράγματα που πρέπει να σημειώσετε:

- Οι ακόλουθοι δέκα οικονομικοί δείκτες είναι στην πραγματικότητα, αρκετά κρίσιμοι στη σημερινή εποχή, δεδομένης της ανισορροπίας που συμβαίνει στον χρηματοπιστωτικό κόσμο. Διαβάστε τις εφημερίδες και θα γνωρίζετε για πολλά παγκόσμια γεγονότα. Για να έχουν μια καλή ανακεφαλαίωση των γεγονότων που κάνουν ειδήσεις, έχουν χρησιμοποιηθεί ως παραδείγματα για να υποστηρίξουν τους δέκα δείκτες που θα δείτε.

- Οι δεδομένοι δείκτες θα προσπαθήσουν να καλύψουν όσο το δυνατόν περισσότερο συμπεριλαμβάνοντας πολλούς άλλους παράγοντες που αποτελούν μέρος ενός δείκτη για να εκτιμήσουν την αλληλεξάρτησή τους.

- Δεδομένου ότι αυτοί οι δέκα δείκτες είναι υποκειμενικοί, ορισμένοι από αυτούς ενδέχεται να μην βρεθούν σε άλλο άρθρο, αν το Google έχετε τον ίδιο τίτλο. Για να σημειώσουμε συγκεκριμένα, αυτά που αναφέρονται εδώ δεν προέρχονται από μια συλλογή πολλαπλών αναζητήσεων Google.

- Ελπίζω ειλικρινά ότι η ανάγνωση αυτή θα ενίσχυε τις γνώσεις σας και θα σας έκανε να αρχίσετε να κοιτάτε τον οικονομικό κόσμο διαφορετικά.

- Οι αναφερόμενοι δείκτες δεν είναι στη σειρά κατάταξης, δεδομένου ότι «η ομορφιά βρίσκεται στα μάτια του θεατή» - η ομορφιά συχνά βρίσκεται.

Ας ξεκινήσουμε λοιπόν με τα πραγματικά ενδιαφέροντα πράγματα μετά την προσεκτική και ριζοσπαστική εισαγωγή - τους δέκα πρώτους δείκτες που πρέπει να προσέξετε και γιατί πρέπει να προσέχετε γι 'αυτούς [σύμφωνα με εμένα, τον συγγραφέα]. Δύο πράγματα που πρέπει να σημειώσουμε πριν ξεκινήσουμε - ένας κύριος δείκτης είναι αυτός που βοηθά στον προσδιορισμό των οικονομικών αλλαγών και ένας δείκτης υστερεί μετά τις οικονομικές αλλαγές.

Οι 10 κορυφαίοι οικονομικοί δείκτες

# 1 - Ποσοστά αύξησης του ΑΕΠ και του ΑΕΠ

Ένας δείκτης καθυστέρησης γενικά, αποτελούν θεμελιώδη παράγοντα που πρέπει να εξετάσουμε. Κοιτάξτε τις ειδήσεις χρηματοδότησης και θα παρατηρήσετε ότι το ΔΝΤ ή κάποιο άλλο ίδρυμα έχει αναθεωρήσει την πρόβλεψη του ρυθμού αύξησης του ΑΕΠ για μια χώρα. Το ΑΕΠ ή το ακαθάριστο εγχώριο προϊόν είναι η νομισματική αξία των αγαθών και των υπηρεσιών που παράγονται στη χώρα.

Γιατί είναι αυτός ο οικονομικός δείκτης;

Όχι μόνο επειδή θεωρούνται θεμελιώδεις παράγοντες από τα ανώτατα θεσμικά όργανα είναι σημαντικοί, αλλά κατά κάποιο τρόπο, η αξία της χώρας θα μπορούσε να εκπροσωπηθεί από το ΑΕΠ. Ο ρυθμός αύξησης του ΑΕΠ εάν είναι συνεπής θεωρείται προφανώς καλός. Πρόσφατα υπήρξαν συζητήσεις σχετικά με τον ρυθμό αύξησης του ΑΕΠ της Ινδίας, καθώς θεωρείται η ταχύτερα αναπτυσσόμενη οικονομία στον κόσμο. Δημιουργεί περαιτέρω επιπλοκές εάν αμφισβητείται η αυθεντικότητα των θεμελιωδών αριθμών. Σε χειρότερο σημείο, οι αριθμοί ΑΕΠ της Κίνας δεν θεωρήθηκαν σωστοί για αρκετά χρόνια, ο οποίος περιλαμβάνει επίσης τη στιγμή που ήταν η ταχύτερα αναπτυσσόμενη οικονομία.

πηγή: worldbank

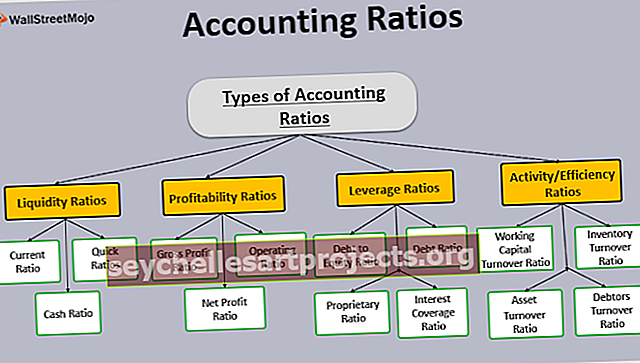

# 2 - Χρέος; Δείκτες χρέους και; Κύκλοι χρεών

Αυτός είναι ένας κύριος δείκτης. Ένα αρκετά μεγάλο θέμα από μόνο του, αλλά πολύ σημαντικό, το χρέος είναι ουσιαστικά δανεισμός χρημάτων και διατίθεται σε δύο μορφές: Ιδιωτικό χρέος [χρέος που εκδίδεται από εταιρείες και άλλα ιδρύματα, δάνεια που λαμβάνονται από άτομα / ομάδες ατόμων) και Δημόσιο χρέος[δανεισμός από τις κυβερνήσεις]. Τα χρήματα που δανείζονται μπορούν να χρησιμοποιηθούν με πολλούς τρόπους, ανάλογα με το ποιος εκδίδει χρέος - για τη χρηματοδότηση αγορών περιουσιακών στοιχείων, για την πληρωμή κατόχων μετοχών, για τη χρηματοδότηση έργων, για την ανάληψη κινδύνων σε συναλλαγές κ.λπ. Όταν υπάρχει περισσότερος δανεισμός από την ικανότητα αποπληρωμής τα τέλη [κατά προτίμηση μέσω νόμιμου εισοδήματος!], το χρέος γίνεται ριψοκίνδυνο και θα μπορούσε να οδηγήσει σε αναδιάρθρωσή του προς το καλό και στη χειρότερη περίπτωση, χρεοκοπίες ή αποπληρωμή του οφειλόμενου ποσού. Έτσι, υπάρχει ένα όριο στο ποσό χρέους που μπορεί / πρέπει να ληφθεί. Άλλοι τρόποι με τους οποίους μπορεί να ληφθεί το χρέος είναι είτε στο εσωτερικό είτε στο εξωτερικό.

Οι δείκτες χρέους εξαρτώνται από το ποιος αναλαμβάνει το χρέος και ποικίλλει από τους δείκτες χρέους-ιδίων κεφαλαίων προς τους δείκτες χρέους-ΑΕγχΠ.

Οι κύκλοι του χρέους έχουν τη μορφή βραχυπρόθεσμων κύκλων χρέους διάρκειας περίπου 5-8 ετών (η χρηματοπιστωτική κρίση του 2008 σηματοδότησε το τέλος ενός βραχυπρόθεσμου κύκλου χρέους που ξεκίνησε μετά τη φούσκα του dot com) και των κύκλων μακροπρόθεσμου χρέους που μπορεί να έρθουν μια φορά Διάρκεια Ζωής. Πιστεύεται ότι η Μεγάλη Ύφεση της δεκαετίας του 1930 σηματοδότησε μια περίοδο στον μακροπρόθεσμο κύκλο χρέους που έληξε τη δεκαετία του 1940 όπου το Παγκόσμιο Χρέος-ΑΕΠ αυξήθηκε σε περίπου 280%. Και πάλι το 2013, ο λόγος ήταν περίπου 360% και πιστεύεται ότι τελειώνει αργά. Είναι ένα πολύ ενδιαφέρον θέμα που δίνεται από τον Ray Dalio, CEO της Bridgewater Associates.

Γιατί είναι;

Μετά την οικονομική κατάρρευση του 2008, τα χαμηλότερα επιτόκια αναγκάστηκαν σχεδόν σε πολλές οικονομίες να ωθήσουν την ανάπτυξη και τις επενδύσεις. Αυτό ενθάρρυνε το δανεισμό και το χρέος να γεμίζει οικονομίες, αλλά δυστυχώς με μικρή ανάπτυξη. Όπως αναφέρθηκε, το παγκόσμιο χρέος-ΑΕγχΠ ήταν σχεδόν 360%. Η Κίνα που ήταν αναμφισβήτητα η οικονομία με τις καλύτερες επιδόσεις μετά την κρίση, δεδομένης της τεράστιας ανάπτυξής της, έχει σήμερα ένα τεράστιο ΑΕγχΠ χρέους περίπου 280% - το υψηλότερο από οποιαδήποτε οικονομία. Το ανησυχητικό είναι ότι η Κίνα επιβραδύνεται, παρόλο που το χρέος της θεωρείται επί του παρόντος εξυπηρετούμενο λόγω των συναλλαγματικών αποθεμάτων, των προηγούμενων εσόδων από ανάπτυξη κ.λπ.

Παρόμοια θλιβερά επεισόδια που σχετίζονται με το χρέος αντιμετωπίζουν πολλές οικονομίες - πρόσφατα το Πουέρτο Ρίκο αθέτησε το δημόσιο χρέος του. Στο πρόσφατο παρελθόν, η Αργεντινή και η Ελλάδα έφτασαν κοντά στην αθέτηση χρεών και · Η κρίση αμοιβαίων κεφαλαίων αντιστάθμισης κινδύνου LTCM του 1998 έβλεπε τη Ρωσία να αθετήσει το δημόσιο χρέος της μεταξύ πολλών άλλων παραδειγμάτων.

# 3 - Προσδοκίες πληθωρισμού και πληθωρισμού - Οι φίλοι και οι εχθροί τους

Ενώ μπορεί να πιστεύετε ότι δεν υπάρχει πολλή εξήγηση για τον πληθωρισμό, όπως το γνωρίζετε ήδη, μπορεί να κάνετε λάθος. Ο πληθωρισμός έχει διάφορες μορφές και για μένα είναι ένας ασαφής δείκτης (τον οποίο δεν θα ήθελα να ερευνήσω), αλλά ήταν και θα είναι πολύ σημαντικός για τους οικονομολόγους, την οικονομία, τους υπεύθυνους χάραξης πολιτικής, τους επενδυτές και τους εμπόρους. Εκτός από τους διάφορους τύπους πληθωρισμού, οι μετρήσεις που χρησιμοποιούνται συνήθως είναι ο δείκτης τιμών καταναλωτή [CPI], ο δείκτης τιμών χονδρικής [WPI], οι δαπάνες προσωπικής κατανάλωσης [PCE] και ο αποπληθωριστής του ΑΕΠ. Σε γενικές γραμμές, ο υπερβολικός πληθωρισμός μπορεί να προκαλέσει πτώση της συναλλαγματικής ισοτιμίας, υψηλά επιτόκια να τον περιορίσουν, ζητήματα από πλευράς ζήτησης και προσφοράς και ανατίναξη των τιμών - οικονομική τρομοκρατία όπου όλοι είναι όμηροι.

Οι προσδοκίες για τον πληθωρισμό καθορίζουν τον τρόπο εξέλιξης του πληθωρισμού στο μέλλον. Υπολογίζεται με πολλούς τρόπους. Για να αναφέρουμε μερικά, το πενταετές επιτόκιο σε 5 χρόνια [γνωστός και ως 5 χρόνια μπροστά] για τις ανταλλαγές επιτοκίων και τα μεσοπρόθεσμα προθεσμιακά επιτόκια στα ομόλογα με δείκτη πληθωρισμού ταμείου ή ΣΥΜΒΟΥΛΕΣ [Αξίες που προστατεύονται από τον πληθωρισμό του Δημοσίου]

Φίλοι και εχθροί: Δείκτες όπως ο δείκτης μισθών-τιμών, η αύξηση της απασχόλησης, οι αριθμοί ανεργίας, οι αριθμοί μισθοδοσίας μπορούν μερικές φορές, να προσθέσουν ανοδική ώθηση ή να επηρεάσουν τον πληθωρισμό. Είναι καθυστερημένοι δείκτες οικονομικής σταθερότητας. Μόνο για την καταγραφή, ένας δείκτης που θα θέλατε να δείτε είναι η καμπύλη Philips [ένα γράφημα που συγκρίνει τα ποσοστά ανεργίας και τον πληθωρισμό].

Γιατί είναι;

Στο σημερινό περιβάλλον αργής ανάπτυξης και αποπληθωρισμού (δεν πρέπει να συγχέεται με τον αποπληθωρισμό), ο πληθωρισμός θεωρείται ζωτικής σημασίας. Οι ΗΠΑ, το Ηνωμένο Βασίλειο, η Ευρωζώνη και η Αυστραλία έχουν τεθεί υπό έλεγχο. Στο παρελθόν, ο υπερπληθωρισμός ήταν φόβος. Ο πληθωρισμός των ΗΠΑ στις αρχές της δεκαετίας του 1980 σχεδόν άγγιξε το 15% και ο Paul Volcker, ο τότε πρόεδρος της Fed Reserve αύξησε τα επιτόκια (τροφοδοτούμενο επιτόκιο) από περίπου 10% σε 20% και αυτό που ακολούθησε ήταν μια ύφεση σαν ένα περιβάλλον. Ο πληθωρισμός είναι ένας βασικός δείκτης για να δείτε εάν η χώρα σας και άλλες οικονομίες είναι σε φόρμα ή όχι.

# 4 - Σταθερότητα συναλλαγματικής ισοτιμίας

Η λέξη «σταθερότητα» είναι σημαντική εδώ. Η συναλλαγματική ισοτιμία γενικά συγκρίνεται με το δολάριο ΗΠΑ. Μας λέει πόσο θα κερδίσει μια μονάδα του δολαρίου ΗΠΑ [USD] σε σχέση με το εγχώριο νόμισμα. Για παράδειγμα, η συναλλαγματική ισοτιμία της Ινδίας ανέρχεται σε Rs.67 ανά δολάριο ΗΠΑ. Μέσα στις συναλλαγματικές ισοτιμίες, υπάρχουν δύο τομείς στους οποίους πρέπει να επικεντρωθούμε. Ονομαστική πραγματική συναλλαγματική ισοτιμία [NEER] που προσαρμόζει τη συναλλαγματική ισοτιμία, σταθμισμένη σύμφωνα με τις συναλλαγές με άλλες χώρες. Η πραγματική πραγματική συναλλαγματική ισοτιμία [REER] προσαρμόζει τη συναλλαγματική ισοτιμία συγκρίνοντάς την με ένα καλάθι με άλλα νομίσματα προσαρμοσμένα για τον πληθωρισμό. Αυτό είναι αρκετό για να το μάθετε τώρα!

Γιατί είναι;

Οι Κεντρικές Τράπεζες μερικές φορές υποτιμούν τη συναλλαγματική τους ισοτιμία για να αυξήσουν τον πληθωρισμό και να ενισχύσουν τις εξαγωγές και εκτιμούν τη συναλλαγματική ισοτιμία για να κάνει το αντίθετο. Με την πάροδο του χρόνου, εάν οι συναλλαγματικές ισοτιμίες συνεχίζουν να πέφτουν, δίνει ένα μήνυμα ότι η χώρα δεν είναι σε καλή θέση και οι επενδυτές υποχωρούν από αυτές. Αυτό οδηγεί σε περαιτέρω υποτίμηση και προκαλεί πολλή αστάθεια που μπορεί να είναι δύσκολο να επιλυθεί. Θυμάμαι μια εποχή που η ινδική ρουπία [INR] ήταν στα Rs.45 στο USD που φαινόταν φυσιολογική. Τώρα ανέρχεται σε Rs.67 στο USD και φαίνεται φυσιολογικό. Αλλά υπήρχε μια στιγμή το 2014 όταν το INR έπεσε σε μεγάλο βαθμό και κάποιος θα υποστήριζε ότι εξακολουθεί να πέφτει πολύ. Αλλά σε βάση REER, έχει καλύτερες επιδόσεις από άλλα νομίσματα, γι 'αυτό το INR είναι ένα από τα νομίσματα με την καλύτερη απόδοση τα τελευταία χρόνια.Ωστόσο, το Βραζιλιάνικο Ρεάλ και πολλά άλλα νομίσματα έχουν πολύ χαμηλή απόδοση, υπογραμμίζοντας την κατάσταση των οικονομιών τους. Θα μάθετε για την υποτίμηση του κινεζικού νομίσματος, για να μιλήσετε τον Αύγουστο του 2015 από ένα συγκρότημα περίπου 6,20 CNY / $ έως περίπου 6,32 CNY / $.

πηγή: Bloomberg

# 5 - Επιτόκια - Επιτόκια πολιτικής και επιτόκια ομολόγων

Αυτό είναι πραγματικά απλό αλλά κρίσιμο. Η νομισματική οικονομία και οι πολιτικές δείχνουν ότι τα επιτόκια οδηγούν σε μεγάλο βαθμό την οικονομική δραστηριότητα. Αν και μπορεί να υποστηριχθεί, είναι ένας από τους πιο σημαντικούς παράγοντες. Τα ποσοστά πολιτικής που καθορίστηκαν από τις Κεντρικές Τράπεζες έχουν δει ακόμη περισσότερο ενδιαφέρον και προσδοκία από τον Roger Federer που κέρδισε το 18ο Grand Slam. Ακόμη και μια κλασματική κίνηση σήμερα θεωρείται ως αναμενόμενη μεγάλη ώθηση ή προτομή. Τα ποσοστά πολιτικής είναι και τα δύο, ένας καθυστερημένος και κύριος δείκτης για να είμαστε ειλικρινείς. Όταν το επιτόκιο [ονομαστικό επιτόκιο] στις καταθέσεις / χρεόγραφα προσαρμόζεται για τα ποσοστά πληθωρισμού, παίρνουμε το πραγματικό επιτόκιο που αφήνεται μη τροποποιημένο από τον πληθωρισμό [Το ονομαστικό επιτόκιο μείον το ποσοστό πληθωρισμού είναι περίπου το πραγματικό επιτόκιο]. Σταθερά επιτόκια τόσο ονομαστικά όσο και πραγματικά, σε σχέση με τις συναλλαγματικές ισοτιμίες, τον πληθωρισμό,και άλλες οικονομίες θεωρούνται ένα σήμα δύναμης [για ό, τι αξίζει]. του???

Το επιτόκιο Treasury Bond ή T-Bond που είναι γενικά το 10ετές επιτόκιο [και θεωρείται το περιουσιακό στοιχείο χωρίς κίνδυνο αναφοράς] είναι επίσης ένας σημαντικός δείκτης και μπορεί να σας πει εάν το περιβάλλον βρίσκεται σε ύφεση. Μερικές φορές, οι εκτροπές και οι συσχετίσεις μεταξύ των T-Bonds και του χρηματιστηρίου μπορούν να αποφέρουν κρίσιμα συμπεράσματα για τους εμπόρους.

Γιατί είναι;

Αργά, το 10ετές benchmark Treasury της Γερμανίας, της Ελβετίας, της Ιαπωνίας και μερικών άλλων χωρών αποδίδει αρνητικά επιτόκια [δανείζετε χρήματα και πληρώνεστε λιγότερο όταν το ποσό είναι οφειλόμενο - αρκετά τρελό, αλλά αυτός είναι ο κόσμος ζούμε στην]. Τα αρνητικά επιτόκια πολιτικής στις χώρες υποδηλώνουν φτωχές οικονομίες και πολύ χαμηλά έως αρνητικά επιτόκια 10ετών ομολόγων μπορεί να υποδηλώνουν μια βαριά επένδυση σε ασφαλές καταφύγιο ή μια πιθανή ύφεση εάν η καμπύλη αποδόσεων του δημοσίου είναι ανοδική. Κατά τη διάρκεια της χρηματοπιστωτικής κρίσης του 2008 που γνωρίζαμε, το πιστωτικό περιθώριο έπεσε πάνω από την οροφή και προκάλεσε εταιρικές δυσχέρειες και προεπιλογές.

πηγή: Bloomberg

# 6 - Τιμές χρυσού και τιμές άλλων μετάλλων

Ο χρυσός θεωρείται περιουσιακό στοιχείο ασφαλούς καταφυγίου και τείνει να ανεβαίνει σε αξία εάν υπάρχει ύφεση σαν μια τάση στην παγκόσμια οικονομία όπως οι τιμές των αμερικανικών και γερμανικών ομολόγων. Αν και υπάρχουν βαθύτερες πτυχές που πρέπει να καταλάβουμε στις κινήσεις των τιμών του χρυσού, άλλα πολύτιμα μέταλλα όπως οι τιμές του αργύρου και της πλατίνας πρέπει επίσης να εξεταστούν για να επιβεβαιωθεί η αποδοχή του χρυσού. Έχουν γίνει αρκετές μελέτες για συσχετίσεις μεταξύ αυτών των μετάλλων. Αναμφισβήτητα, ο χρυσός θεωρείται επίσης αντιστάθμιση έναντι του πληθωρισμού σε μια οικονομία.

Γιατί είναι;

Το Δεκέμβριο του 2015 περίεργο, οι τιμές του χρυσού είχαν αγγίξει σχεδόν τα 1050 $ / ουγκιές. Η μεταβαλλόμενη κρίσιμη επιδερμίδα του κόσμου από μέτρια ασφαλή έως επικίνδυνη προκάλεσε μεγάλη κατανομή χρημάτων σε χρυσό και αυτή τη στιγμή διαπραγματεύεται στην περιοχή των 1350 $ / ουγκιές.

πηγή: bullionvault

# 7 - Αγορές αποθεμάτων και μεταβλητότητα

Ένας κορυφαίος δείκτης, είναι το πρώτο πράγμα που μας έρχεται αντιληπτό το πρωί εάν έχετε διακυβευτεί χρήματα. Αντικατοπτρίζει τα συναισθήματα των επενδυτών και των εμπόρων, στις εταιρείες που σχηματίζουν το χρηματιστήριο και τις μακροοικονομικές αποφάσεις που επηρεάζουν αυτά τα συναισθήματα. Η μεταβλητότητα είναι ο κίνδυνος που βλέπουμε λόγω των μεγάλων διακυμάνσεων και στις δύο πλευρές του δείκτη, αλλά έχει κλίση περισσότερο προς τα κάτω - η μεταβλητότητα της αγοράς μετράται από τον δείκτη μεταβλητότητας.

Γιατί είναι;

Όντας σημαντικοί δείκτες, δεν πρέπει να εξετάζονται μεμονωμένα. Τον Ιούλιο του 2015, παρατηρήθηκε κάποια ασυνέπεια μεταξύ του Δείκτη μεταβλητότητας των ΗΠΑ και των ασφαλίστρων στις συμβάσεις ανταλλαγής πιστωτικών συμβολαίων [τα συμβόλαια CDS χρησιμοποιούνται ως ασφάλιση για την προστασία από γεγονότα αθέτησης] καθώς κινούνται γενικά παράλληλα. Η κρίση του 2008, το αποτέλεσμα του δημοψηφίσματος Brexit στις 23 Ιουνίου 2016, η συντριβή του Dow Jones του 1987 είναι μερικά παραδείγματα αστάθειας που δεν είχαν φανταστεί οι αγορές! Μερικές φορές, ο δείκτης μεταβλητότητας και οι αποδόσεις T-Bond έχουν κινηθεί παράλληλα, κάτι που μπορεί να σας δώσει μια αίσθηση τιμολόγησης σε κατηγορίες περιουσιακών στοιχείων - καθώς η μεγαλύτερη μεταβλητότητα κάνει τους ανθρώπους να επενδύουν χρήματα σε ασφαλή χρεόγραφα όπως τα T-Bonds, ωθώντας έτσι τις τιμές τους και τις αποδόσεις κάτω (οι τιμές και οι αποδόσεις των ομολόγων σχετίζονται αντιστρόφως). Ένας καλός δείκτης, σωστά;

# 8 - Ασφάλιστρα κινδύνου

Τα ασφάλιστρα κινδύνου είναι γενικά καθυστερημένοι δείκτες και σας δίνουν την αίσθηση της αντιληπτής ανοχής διαφορετικών τίτλων / δείκτη. Με απλά λόγια, είναι η επιπλέον αναμενόμενη απόδοση που έχετε για την αντιμετώπιση της αστάθειας και του κινδύνου ασφάλειας ή δείκτη. Σε μακροοικονομική βάση, τα υψηλότερα ασφάλιστρα κινδύνου χώρας δείχνουν υψηλότερες αναμενόμενες αποδόσεις αλλά με υψηλότερο κίνδυνο. Όταν συνδυάζεται με αργή ανάπτυξη και άλλες επιβράδυνσεις, αυτό θα μπορούσε να επηρεάσει την πιστοληπτική ικανότητα της χώρας που δίνεται από οργανισμούς αξιολόγησης πιστοληπτικής ικανότητας όπως Fitch, S&P, Moody's κ.λπ.

Τα πιστωτικά περιθώρια / ασφάλιστρα είναι ενδεικτικά της επιπλέον απόδοσης που απαιτείται για χρεωστικούς τίτλους με κίνδυνο έναντι συγκρίσιμου επιτοκίου T-Bond που θεωρείται χωρίς κίνδυνο. Ένα υψηλότερο spread δείχνει έναν υψηλότερο αντιληπτό κίνδυνο στην οικονομία. Άλλοι σημαντικοί τύποι ασφαλίστρων κινδύνου που πρέπει να αναζητήσετε περιλαμβάνουν τα ασφάλιστρα ρευστότητας, τα ασφάλιστρα προαιρετικότητας, τα περιθώρια CDS και τα ασφάλιστρα πληθωρισμού.

Γιατί είναι;

Κατά τη διάρκεια της πιστωτικής κρίσης του 2008, τα πιστωτικά περιθώρια ανέβηκαν στο ανώτατο όριο. Παρακάτω είναι ένα διάγραμμα των ασφαλίστρων CDS γύρω από την κρίση του 2008. Εδώ, ήταν ένας δείκτης πιστωτικού κινδύνου στην οικοδόμηση της οικονομίας.

πηγή: Markit

# 9 - Προϋπολογισμοί Ελλείμματα και πλεονάσματα και; Ροές FDI

μια καλή κυβέρνηση που λαμβάνει προοδευτικά βήματα και προσπαθεί να επιτύχει τους δημοσιονομικούς της στόχους ανταμείβεται γενικά και αυτό που ακολουθεί είναι η καλή απόδοση του χρηματιστηρίου, οι πιθανές ΑΞΕ [Ξένες άμεσες επενδύσεις], μια καλύτερη πιστοληπτική ικανότητα κ.λπ. Ένα υψηλότερο έλλειμμα πρέπει να χρηματοδοτηθεί και είναι γενικά γίνεται με την έκδοση δημόσιου χρέους, συγκεντρώνοντας έτσι χρήματα. Αυτό συνδέεται και πάλι με τη σπείρα του χρέους και την εξασθένιση των συναλλαγματικών ισοτιμιών. Ένα πλεόνασμα θα μείωνε το χρέος, αλλά μπορεί να μειώσει το κίνητρο για προώθηση των μεταρρυθμίσεων, δεδομένου ότι η οικονομία φαίνεται φαινομενικά ισχυρή. Οι ισχυρές και συνεπείς ροές ΑΞΕ είναι ένα σαφές καλό, ενώ η αδυναμία θα υποδηλώνει πτώση του αισθήματος.

Γιατί είναι;

Η Ιαπωνία διαθέτει πλεόνασμα τρεχούμενου λογαριασμού, αλλά έχει σταλεί στους καθαριστές τα τελευταία 20 περίεργα χρόνια από την άποψη της οικονομικής ανάπτυξης και φαίνεται να είναι μια χαμένη πρόταση για επενδύσεις. Το ΗΒ φαίνεται να ξεχειλίζει με το έλλειμμα τρεχουσών λογαριασμών τους να συγχέεται με το Δολάριο Καναδά που είναι επίσης CAD]. Η Ινδία έχει μειώσει το CAD της από περίπου 3,5% του ΑΕΠ σε 1,4% του ΑΕΠ που αποδίδεται κυρίως στις χαμηλότερες τιμές του πετρελαίου - αυτό αύξησε και πάλι το συναίσθημα των επενδυτών προς την Ινδία.

# 10 - Τιμές αργού πετρελαίου

Αυτό έχει γίνει ακόμη πιο σημαντικό αφού το αργό πετρέλαιο μειώθηκε από περίπου 120 $ / βαρέλι σε 50 $ / βαρέλι το 2015 και έπειτα σε λιγότερο από 25 $ / βαρέλι στις αρχές του 2016. Εάν δεν το γνώριζα, εδώ είναι ένα γράφημα για εσάς!

Το αργό πετρέλαιο είναι ένα σημαντικό συστατικό που τείνει να επηρεάζει θετικά τις οικονομίες εισαγωγής αργού και τις σχετικές με την ενέργεια βιομηχανίες όταν η τιμή του πέφτει εάν είναι καθαροί εισαγωγείς και αρνητικά εάν είναι καθαροί εξαγωγείς.

Γιατί είναι;

Λόγω της πτώσης των τιμών του πετρελαίου, χώρες όπως η Ινδία επωφελήθηκαν από την πτώση του CAD τους, ενώ άλλες όπως τα έθνη του Κόλπου, η Ρωσία και η Βενεζουέλα αντιμετώπισαν μεγάλη αστάθεια και ελλείμματα νομισμάτων λόγω της εξάρτησής τους από το πετρέλαιο, ως εξαγωγείς. Δεδομένου του γεγονότος ότι ο ΟΠΕΚ [Οργανισμός χωρών εξαγωγής πετρελαίου] εξακολουθεί να κυριαρχεί στον έλεγχο της τιμής του αργού πετρελαίου, το πείσμα για τη μείωση της παραγωγής που θα οδηγήσει σε αύξηση των τιμών του πετρελαίου δημιουργεί πρόβλημα. Αυτό συμβαίνει επειδή ανταγωνίζονται έναν εναλλακτικό πόρο γνωστό ως Shale Gas και μεταξύ τους, ιδίως τη Σαουδική Αραβία και το Ιράν.

πηγή: Bloomberg

Οικονομικοί δείκτες - Συμπέρασμα

Καλύψαμε ενδεχομένως όλο το φάσμα των οικονομικών δεικτών που πρέπει να έχουν σημασία σε κάθε τομέα. Τεχνικά, αναφέρονται εύκολα περισσότεροι από 10 οικονομικοί δείκτες. Λάβετε υπόψη ότι οι πολιτικοί παράγοντες είναι εξίσου σημαντικοί και πρέπει να συνδυαστούν με τους οικονομικούς.

Ο πιο σημαντικός οικονομικός δείκτης για να διαλέξετε από τους παραπάνω δέκα; Ο συνδυασμός όλων αυτών με την ανεξάρτητη στάση σας είναι ο καλύτερος και πιο σημαντικός από όλους. Καλή τύχη δουλεύοντας σε αυτό!