Σύμβαση επιλογής (Ορισμός, παραδείγματα) | Κορυφαίοι 2 τύποι συμβολαίων επιλογών

Ορισμός συμβολαίου επιλογής

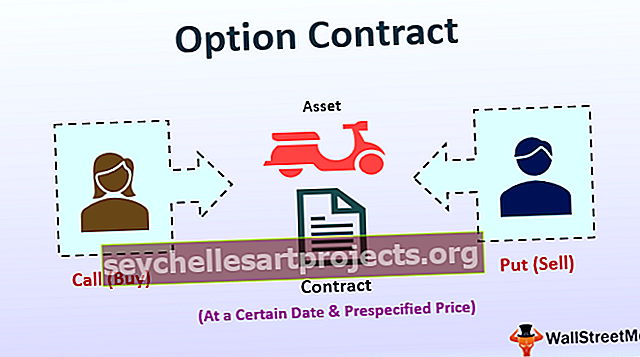

Ένα συμβόλαιο προαίρεσης είναι μια συμφωνία που δίνει στον κάτοχο του δικαιώματος το δικαίωμα να αγοράσει ή να πουλήσει το υποκείμενο περιουσιακό στοιχείο σε μια συγκεκριμένη ημερομηνία (γνωστή ως ημερομηνία λήξης ή ημερομηνία λήξης) σε μια προκαθορισμένη τιμή (γνωστή ως τιμή προειδοποίησης ή τιμή άσκησης) ενώ ο πωλητής ή ο συγγραφέας της επιλογής δεν έχει άλλη επιλογή, αλλά υποχρεούται να παραδώσει ή να αγοράσει το υποκείμενο περιουσιακό στοιχείο εάν ασκηθεί η επιλογή.

Υπάρχουν 2 συμβαλλόμενα μέρη στη σύμβαση

- Κάτοχος επιλογής ή αγοραστής της επιλογής: Πληρώνει το αρχικό κόστος για τη σύναψη της συμφωνίας. Ο αγοραστής επιλογής κλήσης επωφελείται από την αύξηση της τιμής, αλλά έχει περιορισμένο μειωμένο κίνδυνο σε περίπτωση που η τιμή μειωθεί επειδή το πολύ που μπορεί να χάσει είναι το premium premium. Ομοίως, ο αγοραστής δικαιώματος επιλογής επωφελείται από τη μείωση των τιμών, αλλά έχει περιορισμένο μειωμένο κίνδυνο σε περίπτωση αύξησης των τιμών. Εν ολίγοις, περιορίζουν την αρνητική έκθεση του επενδυτή, διατηρώντας παράλληλα το ανοδικό δυναμικό απεριόριστο.

- Option Πωλητής ή Writer of the Option: Λαμβάνει το ασφάλιστρο κατά την έναρξη της σύμβασης επιλογής για να αναλάβει τον κίνδυνο. Ο συντάκτης κλήσεων επωφελείται από τη μείωση της τιμής, αλλά έχει απεριόριστο ανοδικό κίνδυνο σε περίπτωση αύξησης των τιμών. Παρομοίως, ο συγγραφέας επωφελείται εάν η τιμή αυξάνεται καθώς θα διατηρήσει το ασφάλιστρο, αλλά μπορεί να χάσει σημαντική μείωση της τιμής.

Οι επιλογές διαπραγματεύονται επί του παρόντος σε μετοχές, δείκτες μετοχών, συμβόλαια μελλοντικής εκπλήρωσης, ξένο νόμισμα και άλλα περιουσιακά στοιχεία.

Τύποι και παραδείγματα συμβολαίου επιλογής

# 1 - Επιλογή κλήσης

Δίνει στον ιδιοκτήτη το δικαίωμα να αγοράσει ένα υποκείμενο περιουσιακό στοιχείο σε τιμή προειδοποίησης κατά την ημερομηνία λήξης. Ο κάτοχος της κλήσης είναι αισιόδοξος (αναμένει αύξηση της τιμής της μετοχής) στην κίνηση των υποκείμενων περιουσιακών στοιχείων. Ας πάρουμε ένα παράδειγμα Σκεφτείτε έναν επενδυτή που αγοράζει την επιλογή κλήσης με προειδοποίηση 7820 $. Η τρέχουσα τιμή είναι 7600 $, η ημερομηνία λήξης είναι σε 4 μήνες και η τιμή της επιλογής αγοράς μίας μετοχής είναι 50 $.

- Αποπληρωμή μεγάλης διάρκειας ανά μετοχή = [MAX (Τιμή μετοχής - Τιμή προειδοποίησης, 0) - Προκαταβολή ανά μετοχή

- Περίπτωση 1: εάν η τιμή της μετοχής κατά τη λήξη είναι $ 7920 η επιλογή θα ασκηθεί και ο κάτοχος θα το αγοράσει @ 7820 $ και θα το πουλήσει αμέσως στην αγορά για 7920 $, πραγματοποιώντας κέρδος 100 $ λαμβάνοντας υπόψη το προκαταβολή που καταβάλλεται $ 50, το καθαρό κέρδος είναι 50 $ .

- Περίπτωση 2: εάν η τιμή της μετοχής κατά τη λήξη είναι $ 7700, ο κάτοχος της επιλογής θα επιλέξει να μην ασκήσει, καθώς δεν έχει νόημα να το αγοράσει στα 7820 $ όταν η τιμή αγοράς της μετοχής είναι 7700 $. Λαμβάνοντας υπόψη το αρχικό ασφάλιστρο των 50 $, η καθαρή ζημιά είναι 50 $.

# 2 - Βάλτε την επιλογή

Δίνει στον ιδιοκτήτη το δικαίωμα να πουλήσει μια υποκείμενη τιμή προειδοποίησης ενεργητικού κατά την ημερομηνία λήξης. Ο ιδιοκτήτης put είναι bearish (αναμένει πτώση της τιμής της μετοχής) λόγω της μεταβολής της τιμής της μετοχής. Ας πάρουμε ένα παράδειγμα. Σκεφτείτε έναν επενδυτή που αγοράζει την επιλογή put με προειδοποίηση 7550 $. Η τρέχουσα τιμή είναι 7600 $, η ημερομηνία λήξης είναι σε 3 μήνες και η τιμή της επιλογής αγοράς μίας μετοχής είναι 50 $.

- Μακροχρόνια αποπληρωμή ανά μετοχή = [MAX (Strike Price - Stock Price, 0) - Premium εκ των προτέρων ανά μετοχή

- Περίπτωση 1: εάν η τιμή της μετοχής κατά τη λήξη είναι 7300 $ ο επενδυτής θα αγοράσει το περιουσιακό στοιχείο στην αγορά στα 7300 $ και θα το πουλήσει σύμφωνα με τους όρους put option @ 7550 για να πραγματοποιήσει κέρδος 250 $. Λαμβάνοντας υπόψη την προκαταβολή που καταβάλλεται 50 $, το καθαρό κέρδος είναι 200 $.

- Περίπτωση 2: εάν η τιμή της μετοχής κατά τη λήξη είναι $ 7700, η επιλογή put λήγει άχρηστη και ο επενδυτής χάνει 50 $ που είναι το αρχικό premium.

Χρήσεις συμβάσεων επιλογής

# 1 - Κερδοσκοπία

Ο επενδυτής παίρνει μια θέση προαίρεσης όπου πιστεύει ότι η τιμή της μετοχής πωλείται επί του παρόντος σε χαμηλότερη τιμή, αλλά μπορεί να αυξηθεί σημαντικά στο μέλλον οδηγώντας σε κέρδος. Ή σε περίπτωση που πιστεύει ότι η τιμή αγοράς ενός αποθέματος πωλείται σε υψηλότερη τιμή, αλλά μπορεί να μειωθεί στο μέλλον οδηγώντας σε κέρδος. Στοιχηματίζουν στη μελλοντική κατεύθυνση της μεταβλητής της αγοράς.

# 2 - Αντιστάθμιση

Ο επενδυτής έχει ήδη έκθεση στο περιουσιακό στοιχείο, αλλά χρησιμοποιήστε το συμβόλαιο επιλογής για να αποφύγετε τον κίνδυνο μη ευνοϊκής μετακίνησης στη μεταβλητή της αγοράς.

Τα συμβόλαια επιλογής είναι διαπραγματεύσιμα με ανταλλαγή ή εξωχρηματιστηριακά

- Οι επιλογές ανταλλαγής συναλλαγών έχουν τυποποιημένες δυνατότητες σε σχέση με τις ημερομηνίες λήξης, το μέγεθος της σύμβασης, την τιμή προειδοποίησης, τα όρια θέσης και τα όρια άσκησης και διαπραγματεύονται σε μια ανταλλαγή όπου υπάρχει ελάχιστος προεπιλεγμένος κίνδυνος.

- Πέρα από το μετρητή , οι επιλογές μπορούν να προσαρμοστούν από ιδιώτες για να καλύψουν τις ιδιαίτερες ανάγκες τους. Εφόσον υπάρχουν ιδιωτικές διαπραγματεύσεις, ο συγγραφέας μπορεί να αθετήσει την υποχρέωσή του. Μετά την δεκαετία του 1980 η εξωχρηματιστηριακή αγορά είναι πολύ μεγαλύτερη από την αγορά συναλλάγματος.

- Η επιλογή μπορεί να είναι είτε αμερικανική είτε ευρωπαϊκή: η αμερικανική επιλογή μπορεί να ασκηθεί ανά πάσα στιγμή μέχρι την ημερομηνία λήξης, ενώ η ευρωπαϊκή επιλογή μπορεί να ασκηθεί μόνο την ίδια ημερομηνία λήξης. Οι περισσότερες από τις επιλογές που διαπραγματεύονται στο χρηματιστήριο είναι ευρωπαϊκές επιλογές, υπάρχουν ευκολότερες αναλύσεις από τις αμερικανικές.

Οδηγοί της αξίας συμβολαίου επιλογής

- Η μεταβλητότητα του υποκείμενου αποθέματος : Η μεταβλητότητα είναι ένα μέτρο του πόσο αβέβαιη είμαστε για τις μελλοντικές μεταβολές των τιμών. Καθώς η μεταβλητότητα αυξάνει την πιθανότητα να εκτιμηθεί ή να υποτιμηθεί η αξία των αποθεμάτων. Όσο υψηλότερη είναι η μεταβλητότητα των μετοχών τόσο μεγαλύτερη είναι η τιμή της επιλογής.

- Χρόνος έως την ωριμότητα : Όσο περισσότερο απομένει ο χρόνος έως τη λήξη, τόσο μεγαλύτερες είναι οι τιμές της επιλογής. Η επιλογή μεγαλύτερης διάρκειας είναι πολύτιμη σε σύγκριση με το μικρότερο συμβόλαιο λήξης

- Η κατεύθυνση του υποκείμενου αποθέματος : Εάν το απόθεμα ανατιμηθεί, θα έχει θετικό αντίκτυπο στην επιλογή κλήσης και αρνητικό αντίκτυπο στις επιλογές put. Εάν το απόθεμα πέσει θα έχει το αντίθετο αποτέλεσμα.

- Επιτόκιο χωρίς κίνδυνο: Καθώς το επιτόκιο αυξάνεται, η αναμενόμενη απόδοση που απαιτείται από τους επενδυτές τείνει να αυξάνεται. Επιπλέον, ενώ η προεξόφληση της μελλοντικής ροής ταμειακών ροών στην παρούσα αξία χρησιμοποιώντας υψηλότερο προεξοφλητικό επιτόκιο οδηγεί σε μείωση της αξίας του δικαιώματος. Το συνδυασμένο εφέ αυξάνει την αξία της επιλογής κλήσης και μειώνει την αξία της επιλογής put.

Πλεονεκτήματα της σύμβασης επιλογής

- Παροχή ασφάλισης: Οι επενδυτές μπορούν να χρησιμοποιήσουν συμβόλαια επιλογών για να προστατευθούν από τις δυσμενείς μεταβολές των τιμών, ενώ τους επιτρέπουν να επωφεληθούν από την ευνοϊκή μεταβολή των τιμών.

- Χαμηλότερη κεφαλαιακή απαίτηση: Οι επενδυτές μπορούν να εκθέσουν την τιμή της μετοχής πληρώνοντας απλώς ένα αρχικό ασφάλιστρο που είναι πολύ χαμηλότερο από την πραγματική τιμή της μετοχής.

- Λόγος Κινδύνου / Ανταμοιβής: Ορισμένες στρατηγικές επιτρέπουν στον επενδυτή να κάνει κράτηση σημαντικού κέρδους, ενώ η ζημία περιορίζεται στο καταβληθέν ασφάλιστρο.

Μειονεκτήματα της σύμβασης επιλογής

- Time Decay: Κατά την αγορά του συμβολαίου, η αξία του χρόνου μειώνεται καθώς πλησιάζει η λήξη.

- Περιλαμβάνει αρχική επένδυση: Ο κάτοχος υποχρεούται να πληρώσει ένα προκαταβολικό μη επιστρεπτέο ασφάλιστρο το οποίο μπορεί να χάσει εάν δεν ασκηθεί η επιλογή. Κατά τη διάρκεια ευμετάβλητων αγορών, το ασφάλιστρο επιλογής που σχετίζεται με τη σύμβαση μπορεί να είναι αρκετά υψηλό.

- Μορφή μόχλευσης: Το συμβόλαιο επιλογής είναι ένα δίκοπο σπαθί. Αυξάνει τις οικονομικές συνέπειες που μπορούν να οδηγήσουν σε τεράστιες απώλειες εάν η τιμή δεν μετακινηθεί όπως αναμενόταν.

συμπέρασμα

- Υπάρχουν δύο τύποι επιλογών: κλήση που δίνει στον κάτοχο το δικαίωμα να αγοράσει ένα υποκείμενο περιουσιακό στοιχείο για μια συγκεκριμένη τιμή έως μια συγκεκριμένη ημερομηνία. Η επιλογή put δίνει στον κάτοχο το δικαίωμα να πουλήσει το υποκείμενο περιουσιακό στοιχείο σε μια συγκεκριμένη ημερομηνία για μια συγκεκριμένη τιμή.

- Υπάρχουν τέσσερις πιθανές θέσεις στις αγορές επιλογών: μια μακροπρόθεσμη κλήση, μια σύντομη θέση στην κλήση, μια είσοδος θέσης θέσης και μια είσοδος βραχυπρόθεσμης θέσης. Η λήψη μιας σύντομης θέσης σε μια επιλογή είναι γνωστή ως γραφή.

- Μια ανταλλαγή πρέπει να καθορίζει τους όρους των συμβολαίων επιλογών που διαπραγματεύεται. Πρέπει να καθορίσει το μέγεθος της σύμβασης, τον χρόνο λήξης και την τιμή προειδοποίησης, ενώ οι συναλλαγές Over the counter προσαρμόζονται μεταξύ ιδιωτών για να πληρούν τις συγκεκριμένες απαιτήσεις τους.