Πώς λειτουργεί ένα Hedge Fund; | WallstreetMojo

Πώς λειτουργεί το Hedge Fund;

Hedge Fund Work είναι η διαδικασία που ακολουθείται από ένα hedge fund προκειμένου να προστατευθούν από τις κινήσεις των μετοχών ή των κινητών αξιών στην αγορά και να αποκομίσουν κέρδη από ένα πολύ μικρό κεφάλαιο κίνησης χωρίς να διακινδυνεύσουν ολόκληρο τον προϋπολογισμό.

Ο διαχειριστής hedge fund συγκεντρώνει χρήματα από διάφορους επενδυτές και θεσμικούς επενδυτές και τα επενδύει στο επιθετικό χαρτοφυλάκιο το οποίο διαχειρίζεται μέσω τέτοιων τεχνικών που βοηθούν στην επίτευξη του στόχου της καθορισμένης απόδοσης, η οποία ανεξάρτητα από την αλλαγή στην αγορά χρήματος ή τις διακυμάνσεις στην τιμή της μετοχής που σώζει από οποιαδήποτε απώλεια επενδύσεων.

Τι είναι το Hedge Fund;

Το hedge fund είναι μια εναλλακτική εταιρεία ιδιωτικών επενδύσεων που χρησιμοποιεί συγκεντρωτικά κεφάλαια χρησιμοποιώντας Διαφορετικές και Επιθετικές Στρατηγικές για να κερδίσει Ενεργές και Μεγάλες αποδόσεις για τους επενδυτές του.

- Η ιδέα είναι αρκετά παρόμοια με ένα Αμοιβαίο Κεφάλαιο, ωστόσο, τα αμοιβαία κεφάλαια αντιστάθμισης συγκριτικά λιγότερο ρυθμίζονται, μπορούν να χρησιμοποιήσουν ευρείες και επιθετικές στρατηγικές και στοχεύουν σε μεγάλες αποδόσεις στο Κεφάλαιο.

- Τα hedge funds εξυπηρετούν έναν μικρό αριθμό πολύ μεγάλων επενδυτών. Αυτοί οι επενδυτές είναι συνήθως πολύ πλούσιοι και τείνουν να έχουν πολύ μεγάλη όρεξη για να απορροφήσουν την απώλεια ολόκληρου του κεφαλαίου. Τα περισσότερα από τα αμοιβαία κεφάλαια αντιστάθμισης διαθέτουν επίσης κριτήρια που επιτρέπουν μόνο στους επενδυτές να είναι έτοιμοι να επενδύσουν τουλάχιστον 10 εκατομμύρια δολάρια Επενδύσεων.

- Το αμοιβαίο κεφάλαιο διαχειρίζεται ένας διαχειριστής κεφαλαίων κινδύνου που είναι υπεύθυνος για τις επενδυτικές αποφάσεις και τις λειτουργίες του αμοιβαίου κεφαλαίου. Το μοναδικό χαρακτηριστικό είναι ότι αυτός ο διευθυντής πρέπει να είναι ένας από τους μεγάλους επενδυτές του αμοιβαίου κεφαλαίου, ο οποίος θα τους κάνει προσεκτικούς κατά τη λήψη σχετικών επενδυτικών αποφάσεων.

- Τα κεφάλαια με ρυθμιστικά περιουσιακά στοιχεία υπό διαχείριση (AUM) άνω των 100 εκατομμυρίων δολαρίων πρέπει να εγγραφούν στην Επιτροπή Κεφαλαιαγοράς των ΗΠΑ. Επιπλέον, τα αμοιβαία κεφάλαια κινδύνου δεν απαιτείται να υποβάλλουν περιοδικές εκθέσεις βάσει του νόμου περί ανταλλαγής κινητών αξιών του 1934.

Χρήσιμοι σύνδεσμοι σε Hedge Funds

- Λίστες Hedge Fund ανά χώρα, περιοχή ή στρατηγική

- Λίστα των κορυφαίων 250 Hedge Funds (κατά AUM)

Κορυφαία αντισταθμιστικά ταμεία

Μερικά από τα κορυφαία αμοιβαία κεφάλαια δίνονται παρακάτω με το Assets Under Management (Q1'16):

πηγή: Octafinance.com

Οφέλη από ένα Hedge Fund

Προστασία από μειονεκτήματα

- Τα αμοιβαία κεφάλαια αντιστάθμισης αποσκοπούν στην προστασία των κερδών και του κεφαλαίου από τις φθίνουσες στρατηγικές αντιστάθμισης.

- Μπορούν να επωφεληθούν από την πτώση των τιμών της αγοράς: Με το «Short selling» σύμφωνα με το οποίο θα πουλήσουν τα χρεόγραφα με την υπόσχεση ότι θα τα αγοράσουν ξανά αργότερα

- Χρησιμοποιήστε στρατηγικές διαπραγμάτευσης που είναι κατάλληλες για το δεδομένο είδος της κατάστασης της αγοράς

- Αποκομίστε τα οφέλη της ευρύτερης διαφοροποίησης και κατανομής περιουσιακών στοιχείων.

- Ως εκ τούτου, για παράδειγμα εάν ένα χαρτοφυλάκιο έχει μετοχές φαρμακευτικών εταιρειών και του τομέα αυτοκινήτου και εάν η κυβέρνηση προσφέρει κάποια οφέλη στον φαρμακευτικό τομέα, αλλά επιβάλλει πρόσθετη επιβάρυνση στον τομέα της αυτοκινητοβιομηχανίας, τότε σε τέτοιες περιπτώσεις τα οφέλη μπορούν να ξεπεράσουν τις πιθανές μειώσεις τομέας αυτοκινήτων.

Συνοχή απόδοσης

- Γενικά, οι Διευθυντές δεν έχουν περιορισμούς στην επιλογή των επενδυτικών στρατηγικών τους και διαθέτουν την ικανότητα να επενδύουν σε οποιαδήποτε κατηγορία περιουσιακών στοιχείων ή μέσα.

- Ο ρόλος του διαχειριστή κεφαλαίων είναι να μεγιστοποιεί το κεφάλαιο όσο το δυνατόν περισσότερο και να μην ξεπερνά ένα συγκεκριμένο επίπεδο αναφοράς και να είναι ικανοποιημένος.

- Συμμετέχουν επίσης τα ατομικά τους κεφάλαια, τα οποία θα πρέπει να λειτουργούν ως ενισχυτικά σε αυτήν την περίπτωση.

Χαμηλή συσχέτιση:

- Η ικανότητα να αποκομίζει κέρδη σε ευμετάβλητες συνθήκες της αγοράς τους εξοπλίζει για τη δημιουργία αποδόσεων που έχουν μικρή συσχέτιση με τις παραδοσιακές επενδύσεις.

- Ως εκ τούτου, δεν είναι απαραίτητο ότι εάν η αγορά κινείται προς τα κάτω, το χαρτοφυλάκιο θα είχε ζημιά και το αντίστροφο.

Έξοδα Διαχείρισης & Έξοδα απόδοσης Hedge Fund

Αυτά τα τέλη είναι αποζημίωση που δίνεται στους διαχειριστές αντισταθμιστικών κεφαλαίων για τη διαχείριση των κεφαλαίων και αναφέρονται ευρέως ως κανόνας «Δύο και είκοσι». Η συνιστώσα «δύο» αναφέρεται στη χρέωση ενός σταθερού τέλους διαχείρισης 2% επί της συνολικής αξίας του ενεργητικού. Οι διαχειριστικές αμοιβές καταβάλλονται στον διαχειριστή κεφαλαίων ανεξάρτητα από την απόδοση των κεφαλαίων και απαιτούνται για τη λειτουργική / τακτική λειτουργία του ταμείου. Για παράδειγμα, ένας διαχειριστής με $ 1 δισεκατομμύριο περιουσιακών στοιχείων υπό διαχείριση κερδίζει 20 εκατομμύρια δολάρια ως έξοδα διαχείρισης. Εάν η απόδοση του ταμείου δεν είναι ικανοποιητική, αυτό μπορεί να μειωθεί στο 1,5% ή 1,75%.

Το τέλος απόδοσης 20% καταβάλλεται όταν το ταμείο φτάσει σε ένα ορισμένο επίπεδο απόδοσης δημιουργώντας θετικές αποδόσεις. Αυτή η αμοιβή υπολογίζεται γενικά ως ποσοστό των κερδών από επενδύσεις που συχνά πραγματοποιούνται και δεν πραγματοποιούνται.

Ας υποθέσουμε ότι ένας επενδυτής εγγράφεται για μετοχές αξίας 10 εκατομμυρίων δολαρίων σε ένα hedge fund και ας υποθέσουμε ότι κατά το επόμενο έτος η ΚΑΕ (Καθαρή Αξία Ενεργητικού) του ταμείου αυξάνεται κατά 10% αυξάνοντας τις μετοχές των επενδυτών σε 11 εκατομμύρια δολάρια. Σε αυτήν την αύξηση ύψους 1 εκατομμυρίου δολαρίων, θα καταβληθεί ένα τέλος απόδοσης 20% ($ 20.000) στον διαχειριστή επενδυτικών κεφαλαίων, μειώνοντας έτσι την ΚΑΕ του ταμείου κατά το ποσό αυτό, αφήνοντας τον επενδυτή με μετοχές αξίας 10,8 εκατομμυρίων δολαρίων δίνοντας απόδοση 8% πριν οποιαδήποτε περαιτέρω μείωση των εξόδων.

Δομή του αντισταθμιστικού ταμείου

Κύριος - Τροφοδότης

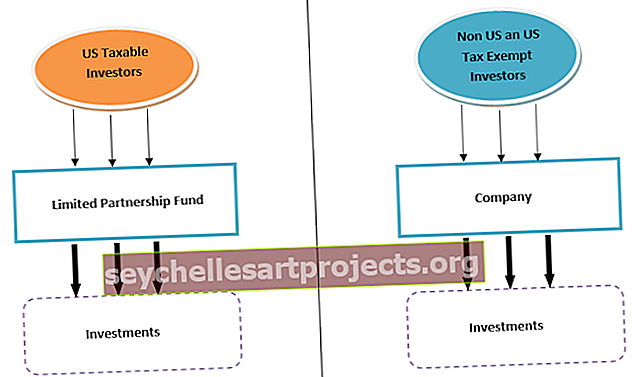

Η δομή ενός hedge fund δείχνει τον τρόπο λειτουργίας του. Η πιο δημοφιλής δομή είναι η Master-Feeder, η οποία χρησιμοποιείται συνήθως για τη συγκέντρωση κεφαλαίων που αντλούνται από αμερικανικούς φορολογητέους, αμερικανικούς φόρους απαλλαγμένους (Gratuity funds, συνταξιοδοτικά ταμεία) και από μη αμερικανούς επενδυτές σε ένα κεντρικό όχημα. Αυτό μπορεί να εμφανιστεί με τη βοήθεια ενός διαγράμματος:

- Η πιο συνηθισμένη μορφή δομής master-feeder περιλαμβάνει ένα Master Fund με έναν τροφοδότη onshore και έναν τροφοδότη Offshore (Παρόμοιο με το παραπάνω διάγραμμα)

- Ο επενδυτής ξεκινά με τον επενδυτή να τροφοδοτεί κεφάλαια στα τροφοδοτικά ταμεία που με τη σειρά του επενδύει στο κύριο κεφάλαιο παρόμοιο με την αγορά ασφάλειας, καθώς θα αγοράσει τις «μετοχές» του κύριου κεφαλαίου που με τη σειρά του διεξάγει όλες τις εμπορικές δραστηριότητες.

- Αυτή η κύρια εταιρεία εντάσσεται γενικά σε μια φορολογική ουδέτερη υπεράκτια δικαιοδοσία, όπως τα νησιά Cayman ή οι Βερμούδες. Μέσω των επενδύσεων στο κύριο ταμείο, τα τροφοδοτικά κεφάλαια συμμετέχουν στα κέρδη σε αναλογία ανάλογα με την αναλογική επένδυση που πραγματοποιήθηκε.

- Για παράδειγμα, εάν η συνεισφορά του Feeder fund A είναι 500 $ και η συνεισφορά του Feeder Fund B είναι 1.000 $ για τη συνολική επένδυση master fund, τότε το fund A θα λάβει το ένα τρίτο των κερδών του master fund, ενώ το fund B θα λάβει τα δύο τρίτα.

- Οι φορολογητέοι επενδυτές των ΗΠΑ επωφελούνται από την πραγματοποίηση επενδύσεων σε ένα ταμείο τροφοδοσίας εταιρικής σχέσης των ΗΠΑ Limited, το οποίο μέσω ορισμένων εκλογών που πραγματοποιήθηκαν κατά τη στιγμή της ενσωμάτωσης είναι φορολογικά αποτελεσματικό για αυτούς τους επενδυτές.

- Οι επενδυτές που δεν φορολογούνται στις ΗΠΑ και οι ΗΠΑ εγγράφονται μέσω ξεχωριστής υπεράκτιας τροφοδοτικής εταιρείας, προκειμένου να αποφευχθεί η άμεση είσοδος στο αμερικανικό φορολογικό δίχτυ που ισχύει για τους επενδυτές φόρου των ΗΠΑ. Χρεώσεις διαχείρισης και επιδόσεων χρεώνονται στο επίπεδο των ταμείων τροφοδοσίας.

Τα χαρακτηριστικά της δομής του Master Feeder Fund δίνονται παρακάτω:

- Περιλαμβάνει την ενοποίηση διαφόρων χαρτοφυλακίων σε ένα που δίνει ένα πλεονέκτημα της διαφοροποίησης και έχει μεγαλύτερες πιθανότητες να κερδίσει ακόμη και σε ασταθείς συνθήκες της αγοράς.

- Η ενοποίηση οδηγεί γενικά σε χαμηλότερο κόστος λειτουργίας και συναλλαγής. Για παράδειγμα, μόνο ένα μόνο σύνολο εκθέσεων και αναλύσεων διαχείρισης κινδύνων πρέπει να πραγματοποιηθεί σε κύριο επίπεδο.

- Ένα μεγάλο χαρτοφυλάκιο θα έχει οικονομίες κλίμακας και θα διαθέτει επίσης ευνοϊκότερους όρους που προσφέρουν οι Prime Brokers και άλλα ιδρύματα.

- Τέτοιες κατασκευές μπορεί να είναι εξαιρετικά ευέλικτες. Μπορεί να χρησιμοποιηθεί εξίσου για ένα ενιαίο ταμείο στρατηγικής (για παράδειγμα, ένα ταμείο θα εξετάσει το ενδεχόμενο να κερδίζει μόνο επενδύοντας σε μετοχές), καθώς και δομές ομπρέλας που χρησιμοποιούν πολλαπλές επενδυτικές στρατηγικές (ένα ταμείο που θα επενδύει επιθετικά σε ανταλλαγές, παράγωγα ή ακόμη και ιδιωτικές τοποθετήσεις)

- Η ευελιξία μεγιστοποιείται επίσης σε επίπεδο επενδυτή, δεδομένου ότι πολλαπλές ρυθμίσεις τροφοδοσίας μπορούν να εισαχθούν στο κύριο ταμείο για διάφορες κατηγορίες επενδυτών, οι οποίοι υιοθετούν διαφορετικές δομές νομισμάτων, συνδρομών και τελών.

- Το πρωταρχικό μειονέκτημα αυτής της δομής είναι ότι τα κεφάλαια που διακρατούνται υπεράκτια υπόκεινται συνήθως σε παρακράτηση φόρου επί των μερισμάτων των ΗΠΑ. Ο παρακρατούμενος φόρος είναι ο φόρος που επιβάλλεται στους τόκους ή τα μερίσματα από τίτλους που ανήκουν σε μη κατοίκους ή σε οποιοδήποτε άλλο εισόδημα καταβάλλεται σε μη κατοίκους μιας χώρας. Ο παρακρατούμενος φόρος στις ΗΠΑ επιβάλλεται με συντελεστή 30% ή μικρότερο ανάλογα με τις συνθήκες με άλλες χώρες, ενώ στον Καναδά επιβάλλεται με κατ 'αποκοπή συντελεστή 25%.

Αυτόνομο Ταμείο

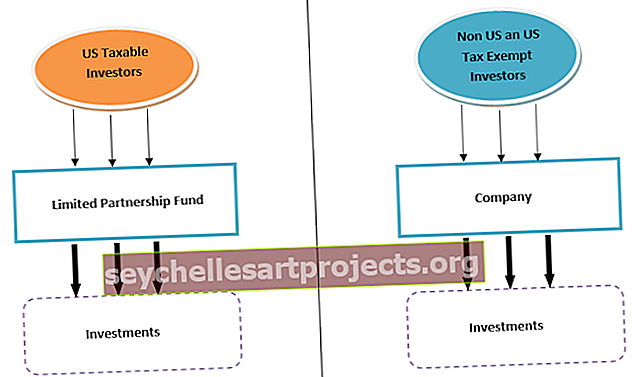

Ένα τέτοιο αμοιβαίο κεφάλαιο είναι μια ατομική δομή από μόνη της και δημιουργείται για επενδυτές με κοινή προσέγγιση. Η δομή μπορεί να εμφανιστεί με τη βοήθεια ενός διαγράμματος:

- Όπως υποδηλώνει το όνομα, πρόκειται για ένα ατομικό ταμείο που καλύπτει τις ανάγκες μιας μεμονωμένης κατηγορίας πελατών.

- Για τους δικούς τους φορολογικούς σκοπούς, οι επενδυτές που δεν είναι αμερικανοί και οι φορολογούμενοι μπορεί να θέλουν να επενδύσουν σε μια δομή που είναι «αδιαφανής» και, από την άλλη πλευρά, οι φορολογητέοι επενδυτές των ΗΠΑ ενδέχεται να προτιμούν μια «διαφανή» δομή για τον φόρο εισοδήματος των ΗΠΑ σκοπούς, συνήθως περιορισμένη συνεργασία.

- Επομένως, τέτοιες δομές είτε θα δημιουργηθούν μεμονωμένα είτε παράλληλα ανάλογα με τις δεξιότητες του διαχειριστή hedge fund.

- Τα οφέλη ή τα μειονεκτήματα των κεφαλαίων βαρύνουν όλους τους επενδυτές και δεν κατανέμονται σε αυτήν την περίπτωση.

- Η λογιστική μεθοδολογία είναι επίσης απλή σε αυτήν την περίπτωση, καθώς όλη η λογιστική θα γίνει στο αυτόνομο επίπεδο.

Ταμείο Ταμείων

Ένα αμοιβαίο κεφάλαιο (FOF) επίσης γνωστό ως επένδυση πολλαπλών διαχειριστών είναι μια επενδυτική στρατηγική στην οποία ένα μεμονωμένο αμοιβαίο κεφάλαιο επενδύει σε άλλους τύπους αμοιβαίων κεφαλαίων κινδύνου.

- Στόχος του είναι να επιτύχει την κατάλληλη κατανομή περιουσιακών στοιχείων και ευρεία διαφοροποίηση με επενδύσεις σε μια μεγάλη ποικιλία κατηγοριών κεφαλαίων τυλιγμένων σε ένα αμοιβαίο κεφάλαιο.

- Τέτοια χαρακτηριστικά προσελκύουν μικρούς επενδυτές που θέλουν να έχουν καλύτερη έκθεση με λιγότερους κινδύνους σε σύγκριση με την άμεση επένδυση σε τίτλους.

- Οι επενδύσεις σε τέτοια κεφάλαια παρέχουν στον επενδυτή υπηρεσίες Professional Financial Management.

- Τα περισσότερα από αυτά τα κεφάλαια απαιτούν επίσημες διαδικασίες δέουσας επιμέλειας για τους διαχειριστές κεφαλαίων τους. Ελέγχεται το υπόβαθρο της εφαρμογής των διαχειριστών, το οποίο με τη σειρά του διασφαλίζει το υπόβαθρο και τα διαπιστευτήρια του διαχειριστή χαρτοφυλακίου στον κλάδο των κινητών αξιών.

- Τέτοια κεφάλαια προσφέρουν στους επενδυτές μια δοκιμαστική βάση σε επαγγελματικά διαχειριζόμενα κεφάλαια προτού αναλάβουν την πρόκληση να επενδύσουν σε ατομικά κεφάλαια.

- Το μειονέκτημα αυτής της δομής είναι ότι φέρει λειτουργικά έξοδα που υποδηλώνουν ότι οι επενδυτές πληρώνουν διπλά για μια δαπάνη που περιλαμβάνεται ήδη στα τέλη των υποκείμενων κεφαλαίων.

Αν και το Fund of Funds παρέχει διαφοροποίηση και λιγότερη έκθεση στην αστάθεια της αγοράς σε αντάλλαγμα για τις μέσες αποδόσεις, αυτές οι αποδόσεις ενδέχεται να επηρεαστούν από επενδυτικές αμοιβές που είναι συνήθως υψηλότερες σε σύγκριση με τα παραδοσιακά επενδυτικά ταμεία.

Μετά την κατανομή των χρημάτων για τα τέλη και τις πληρωμές φόρου, οι αποδόσεις των επενδύσεων κεφαλαίων κεφαλαίων μπορεί γενικά να είναι χαμηλότερες σε σύγκριση με τα κέρδη που μπορεί να προσφέρει ένας διαχειριστής κεφαλαίων.

Πλαϊνές τσέπες

Το αμοιβαίο κεφάλαιο side-pocket είναι ένας μηχανισμός μέσα σε ένα hedge fund όπου ορισμένα περιουσιακά στοιχεία διαχωρίζονται από όλα τα κανονικά περιουσιακά στοιχεία του αμοιβαίου κεφαλαίου τα οποία είναι σχετικά ρευστά ή είναι δύσκολο να αποτιμηθούν άμεσα.

- Όταν μια επένδυση θεωρείται ότι περιλαμβάνεται για πλαϊνές τσέπες, η αξία της υπολογίζεται μεμονωμένα σε σύγκριση με το κύριο χαρτοφυλάκιο του αμοιβαίου κεφαλαίου.

- Δεδομένου ότι οι πλαϊνές τσέπες χρησιμοποιούνται για τη συγκράτηση ρευστών ή λιγότερο ρευστών επενδύσεων, οι επενδυτές δεν έχουν τακτικά δικαιώματα εξαργύρωσής τους και αυτό μπορεί να γίνει μόνο σε ορισμένες απρόβλεπτες περιστάσεις με τη συγκατάθεση των επενδυτών στους οποίους ισχύει η πλαϊνή τσέπη.

- Τα κέρδη ή οι ζημίες από την επένδυση κατανέμονται κατ 'αναλογία μόνο σε αυτούς τους επενδυτές τη στιγμή που δημιουργήθηκε αυτή η δευτερεύουσα τσέπη και όχι στους νέους επενδυτές που συμμετείχαν στα κεφάλαια μετά τη συμπερίληψη αυτών των πλευρικών τσεπών.

- Τα αμοιβαία κεφάλαια συνήθως μεταφέρουν περιουσιακά στοιχεία στο πλευρό τσέπης «στο κόστος» (τιμή αγοράς ή τυπική αποτίμηση) με σκοπό τον υπολογισμό των τελών διαχείρισης και την αναφορά της ΚΑΕ. Αυτό θα επιτρέψει στον διαχειριστή κεφαλαίων να αποφύγει την απόπειρα ασαφούς αποτίμησης αυτών των υποκείμενων μέσων, καθώς η αξία αυτών των κινητών αξιών ενδέχεται να μην είναι απαραίτητα διαθέσιμη. Στις περισσότερες περιπτώσεις, τέτοιες πλαϊνές τσέπες είναι ιδιωτικές τοποθετήσεις.

- Τέτοιες πλαϊνές τσέπες μπορούν να είναι χρήσιμες κατά τη στιγμή της εξαργύρωσης όταν απαιτείται άμεση ρευστότητα.

Συνδρομές, Εξαργυρώσεις & Κλείδωμα σε Hedge Funds

Οι συνδρομές αναφέρονται στην είσοδο κεφαλαίου στο αμοιβαίο κεφάλαιο από τους επενδυτές και οι εξαργυρώσεις αναφέρονται στην έξοδο κεφαλαίου από το ταμείο από τους επενδυτές. Τα αμοιβαία κεφάλαια κινδύνου δεν έχουν καθημερινή ρευστότητα, καθώς η ελάχιστη απαίτηση επένδυσης είναι σχετικά μεγάλη και ως εκ τούτου τέτοιες συνδρομές και εξαγορές μπορεί να είναι μηνιαίες ή τριμηνιαίες. Ο όρος του ταμείου πρέπει να είναι συνεπής με τη στρατηγική που υιοθετεί ο διαχειριστής του ταμείου. Όσο μεγαλύτερη είναι η ρευστότητα των υποκείμενων επενδύσεων, τόσο πιο συχνή θα είναι η εγγραφή / εξαργύρωση. Πρέπει επίσης να προσδιοριστεί ο αριθμός ημερών που κυμαίνεται από 15 έως 180 ημέρες.

Το «Lock Up» είναι μια ρύθμιση σύμφωνα με την οποία αναφέρεται μια χρονική δέσμευση εντός της οποίας ο επενδυτής δεν μπορεί να αφαιρέσει το κεφάλαιο του. Ορισμένα κεφάλαια απαιτούν έως και διετή δέσμευση κλειδώματος, αλλά το πιο συνηθισμένο κλείδωμα είναι μία εφαρμογή για ένα έτος. Σε ορισμένες περιπτώσεις, αυτό θα μπορούσε να είναι ένα «σκληρό κλείδωμα» που εμποδίζει τον επενδυτή να αποσύρει τα χρήματα για την περίοδο πλήρους απασχόλησης, ενώ σε άλλες περιπτώσεις ο επενδυτής μπορεί να εξαργυρώσει τα χρήματά του με την καταβολή Ποινής που μπορεί να κυμαίνεται από 2% -10%.

Άλλα άρθρα που μπορεί να σας φανούν χρήσιμα

- Τύπος αντιστάθμισης κινδύνου

- Εργασίες Hedge Fund

- Investment Banking vs Hedge-fund Manager

- Διαφορές ιδιωτικών κεφαλαίων έναντι αμοιβαίων κεφαλαίων αντιστάθμισης κινδύνου <