Αναλογία μετρητών - Ορισμός, τύπος, Πώς να ερμηνεύσετε;

Τι είναι η αναλογία μετρητών;

Ο δείκτης μετρητών είναι ο λόγος που μετρά την ικανότητα της εταιρείας να εξοφλήσει τα βραχυπρόθεσμα χρέη με τα μετρητά ή ταμειακά ισοδύναμα και υπολογίζεται διαιρώντας τα συνολικά μετρητά και τα ταμειακά ισοδύναμα της εταιρείας με τις συνολικές τρέχουσες υποχρεώσεις της.

- Εάν η αναλογία είναι μεγαλύτερη από 1, θα σήμαινε ότι υπάρχει αναποτελεσματικότητα στη χρήση των μετρητών για να κερδίσετε περισσότερα κέρδη ή ότι η αγορά είναι κορεσμένη

- Εάν ο λόγος είναι μικρότερος από 1, θα σήμαινε ότι η εταιρεία έχει χρησιμοποιήσει τα μετρητά αποτελεσματικά ή ότι δεν έχει πραγματοποιήσει αρκετές πωλήσεις για να έχει περισσότερα μετρητά

Αν κοιτάξουμε το παρακάτω γράφημα, σημειώνουμε ότι η Starbucks έχει την υψηλότερη αναλογία μετρητών (0,468x το FY2016) σε σύγκριση με την Colgate και την Procter & Gamble. Τι σημαίνει όμως αυτό το ποσοστό; Έχει σημασία εάν αυτή η αναλογία μιας εταιρείας είναι μεγαλύτερη από 1; Θα μάθουμε σε αυτό το άρθρο.

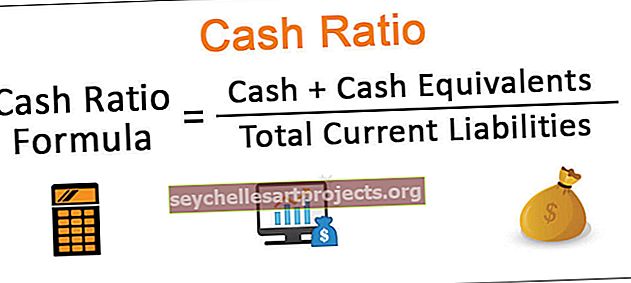

Τύπος αναλογίας μετρητών

Ο τύπος είναι τόσο απλός όσο μπορεί. Απλώς διαιρέστε μετρητά και ισοδύναμα μετρητών με τις τρέχουσες υποχρεώσεις και θα έχετε τον λόγο σας.

Τύπος αναλογίας μετρητών = Μετρητά + ισοδύναμα μετρητών / Σύνολο τρεχουσών υποχρεώσεων

Οι περισσότερες εταιρείες εμφανίζουν μετρητά και ισοδύναμα μετρητών μαζί στον ισολογισμό. Ωστόσο, λίγες εταιρείες εμφανίζουν τα μετρητά και το ισοδύναμο μετρητών ξεχωριστά.

Αλλά τι σημαίνει πραγματικά ισοδύναμο μετρητών;

Σύμφωνα με το GAAP, τα ταμειακά ισοδύναμα είναι επενδύσεις και άλλα περιουσιακά στοιχεία που μπορούν να μετατραπούν σε μετρητά εντός 90 ημερών ή λιγότερο. Έτσι, περιλαμβάνονται στην αναλογία κάλυψης μετρητών.

Οι τρέχουσες υποχρεώσεις είναι υποχρεώσεις που οφείλονται τους επόμενους 12 μήνες ή λιγότερο.

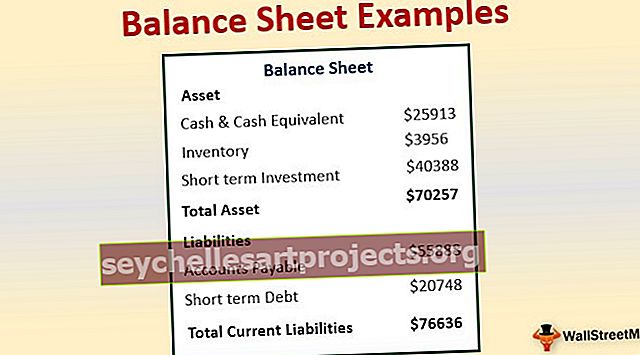

Ας ρίξουμε μια ματιά στα ταμειακά διαθέσιμα και ισοδύναμα και τις τρέχουσες υποχρεώσεις που κάθε εταιρεία θεωρεί ότι περιλαμβάνει στον ισολογισμό της.

Cash & Cash Equivalent: Στην ενότητα Cash, οι εταιρείες περιλαμβάνουν κέρματα και χαρτονομίσματα, μη κατατεθειμένες αποδείξεις, λογαριασμούς ελέγχου και εντολή χρημάτων. Και με ισοδύναμα μετρητών, οι οργανισμοί λαμβάνουν υπόψη τα αμοιβαία κεφάλαια της χρηματαγοράς, τα χρεόγραφα, τις προτιμώμενες μετοχές με διάρκεια έως και 90 ημέρες, τα τραπεζικά πιστοποιητικά καταθέσεων και το εμπορικό χαρτί.

Τρέχουσες υποχρεώσεις: Σύμφωνα με τις τρέχουσες υποχρεώσεις, οι εταιρείες θα περιλαμβάνουν πληρωτέους λογαριασμούς, πληρωτέους φόρους επί των πωλήσεων, πληρωτέους φόρους εισοδήματος, πληρωτέους τόκους, τραπεζικές υπεραναλήψεις, πληρωτέους φόρους μισθοδοσίας, καταθέσεις πελατών εκ των προτέρων, δεδουλευμένα έξοδα, βραχυπρόθεσμα δάνεια, τρέχουσες λήξεις μακροπρόθεσμων προθεσμιακό χρέος κ.λπ.

Ερμηνεία της αναλογίας μετρητών

- Ας πούμε ότι τα μετρητά και ισοδύναμα> Τρέχουσες υποχρεώσεις . Αυτό σημαίνει ότι ο οργανισμός έχει περισσότερα μετρητά (περισσότερα από 1 σε σχέση με το λόγο) από ό, τι πρέπει να εξοφλήσει τις τρέχουσες υποχρεώσεις. Δεν είναι πάντοτε καλή κατάσταση, καθώς υποδηλώνει ότι η εταιρεία δεν έχει χρησιμοποιήσει περιουσιακά στοιχεία στο μέγιστο βαθμό

- Εάν τα μετρητά και ταμειακά ισοδύναμα = Τρέχουσες υποχρεώσεις, αυτό σημαίνει ότι η εταιρεία έχει αρκετά μετρητά για να εξοφλήσει τις τρέχουσες υποχρεώσεις.

- Εάν τα μετρητά και ταμειακά ισοδύναμα <Τρέχουσες υποχρεώσεις, τότε αυτή είναι η σωστή κατάσταση, όσον αφορά την προοπτική της εταιρείας. Επειδή αυτό σημαίνει ότι η εταιρεία έχει χρησιμοποιήσει καλά τα περιουσιακά της στοιχεία για να κερδίσει κέρδη.

Ακόμα κι αν είναι μια χρήσιμη αναλογία καθώς αφαιρεί όλες τις αβεβαιότητες (απαιτήσεις, αποθέματα, κ.λπ. για μετατροπή σε μετρητά για την αποπληρωμή των τρεχουσών υποχρεώσεων) από τα τρέχοντα περιουσιακά στοιχεία και επικεντρώνεται μόνο σε μετρητά και ισοδύναμα μετρητών, οι περισσότεροι χρηματοοικονομικοί αναλυτές δεν χρησιμοποιήστε την αναλογία μετρητών για να καταλήξετε σε ένα συμπέρασμα σχετικά με τη θέση ρευστότητας της εταιρείας.

Παράδειγμα αναλογίας μετρητών

Παράδειγμα 1

Ας πάρουμε ένα παράδειγμα για να το δείξουμε αυτό. Στο παρακάτω παράδειγμα, πρωταρχική μας ανησυχία θα ήταν να δούμε τη ρευστότητα της εταιρείας από δύο προοπτικές. Πρώτον, θα εξετάσουμε ποια εταιρεία βρίσκεται σε καλύτερη κατάσταση για να εξοφλήσει το βραχυπρόθεσμο χρέος, και δεύτερον, θα εξετάσουμε ποια εταιρεία έχει χρησιμοποιήσει καλύτερα τα βραχυπρόθεσμα περιουσιακά της στοιχεία.

| X (σε US $) | Y (σε US $) | |

| Μετρητά | 10000 | 3000 |

| Ισοδύναμο μετρητών | 1000 | 500 |

| Εισπρακτέοι λογαριασμοί | 1000 | 5000 |

| Αποθέματα | 500 | 6000 |

| Πληρωτέοι λογαριασμοί | 4000 | 3000 |

| Τρέχοντες φόροι πληρωτέοι | 5000 | 6000 |

| Τρέχουσες μακροπρόθεσμες υποχρεώσεις | 11000 | 9000 |

| αναλογία κάλυψης μετρητών | 0,55 | 0.19 |

| Τρέχουσα αναλογία | 0,63 | 0,81 |

Τώρα από το παραπάνω παράδειγμα, θα μπορέσουμε να κάνουμε μερικά συμπεράσματα.

Πρώτον, ποια εταιρεία είναι σε καλύτερη θέση να εξοφλήσει σίγουρα το βραχυπρόθεσμο χρέος (χωρίς καμία αβεβαιότητα); Είναι σίγουρα η Εταιρεία X, επειδή τα μετρητά και το ισοδύναμο μετρητών της Εταιρείας X είναι πολύ περισσότερο από την Εταιρεία Υ σε σύγκριση με τις αντίστοιχες τρέχουσες υποχρεώσεις τους Και αν κοιτάξουμε την αναλογία και των δύο εταιρειών, θα δούμε ότι ο λόγος της Εταιρίας Χ είναι 0,55, ενώ ο δείκτης κάλυψης μετρητών της Εταιρίας Υ είναι μόλις 0,19.

Εάν συμπεριλάβουμε την τρέχουσα αναλογία προς την προοπτική (τρέχων λόγος = τρέχοντα περιουσιακά στοιχεία / τρέχουσες υποχρεώσεις), η Εταιρεία Υ είναι σε καλύτερη θέση να εξοφλήσει βραχυπρόθεσμα χρέη (αν θεωρήσουμε ότι οι απαιτήσεις και τα αποθέματα λογαριασμού θα μπορούσαν να μετατραπούν σε μετρητά σε σύντομο χρονικό διάστημα χρονική περίοδος) καθώς ο τρέχων λόγος είναι 0,81.

Ακόμα κι αν η Εταιρεία X έχει περισσότερα μετρητά, έχουν λιγότερες απαιτήσεις και αποθέματα λογαριασμών. Από μια άποψη, είναι καλή θέση να βρίσκεστε καθώς τίποτα δεν είναι κλειδωμένο και το μεγαλύτερο μέρος έχει εκκαθαριστεί. Ταυτόχρονα, όμως, σημαίνει μεγαλύτερη αναλογία μετρητών και λιγότερη τρέχουσα αναλογία (σε σύγκριση με την εταιρεία Y). Η εταιρεία X θα μπορούσε να αξιοποιήσει καλύτερα τα μετρητά για την παραγωγή περιουσιακών στοιχείων. Από αυτή την προοπτική, η Εταιρεία Υ αξιοποίησε καλύτερα τα μετρητά της.

Παράδειγμα 2 - Nestle

Σε αυτήν την ενότητα, θα πάρουμε ένα παράδειγμα από τον κλάδο, ώστε να καταλάβετε πώς λειτουργεί αυτός ο λόγος.

Εδώ θα λάβουμε υπόψη τα ανεπεξέργαστα δεδομένα και θα υπολογίσουμε αυτήν την αναλογία για δύο συνεχόμενα χρόνια.

Πρώτον, θα λάβουμε υπόψη τα δεδομένα του ισολογισμού της Nestle.

πηγή: Ετήσια έκθεση Nestle

Αν κοιτάξετε τον ισολογισμό, θα δείτε ότι υπάρχουν δύο σύνολα πληροφοριών που είναι σημαντικές για εμάς όσον αφορά τον καθορισμό της αναλογίας μετρητών.

Το πρώτο είναι τα διετή δεδομένα μετρητών και ισοδύναμων μετρητών (δείτε το επισημασμένο κίτρινο στον ισολογισμό παραπάνω) και το δεύτερο στοιχείο, το οποίο είναι χρήσιμο για εμάς, είναι οι συνολικές τρέχουσες υποχρεώσεις για το έτος 2014 και 2015.

Τώρα, θα προσδιορίσουμε αυτήν την αναλογία χρησιμοποιώντας τον απλό τύπο που αναφέραμε παραπάνω.

Το 2014, ο λόγος της Nestlé ήταν = (7448/32895) = 0,23.

Το 2015, το Nestlé's ήταν = (4884/33321) = 0,15.

Εάν συγκρίνουμε τον δείκτη κάλυψης μετρητών αυτών των δύο ετών, θα δούμε ότι το 2015, ο λόγος είναι μικρότερος σε σύγκριση με το 2014. Ο λόγος μπορεί να είναι η καλύτερη χρήση μετρητών για τη δημιουργία κερδών.

Από την άλλη πλευρά, σημειώνουμε ότι το 2014, η Nestle είχε περισσότερα μετρητά για την αποπληρωμή του βραχυπρόθεσμου χρέους από ό, τι το 2015.

Ας συγκρίνουμε τώρα πώς συγκρίνεται η αναλογία κάλυψης μετρητών της Nestle με τους ανταγωνιστές της - Hershey's και Danone.

πηγή: ycharts

- Σημειώνουμε ότι η αναλογία της Nestle ήταν αρκετά σταθερή, κυμαινόμενη μεταξύ 0,14x - 0,25x τα τελευταία 10 χρόνια

- Η αναλογία Danone είναι η χαμηλότερη μεταξύ των ανταγωνιστών της στα 0,056x

- Ο λόγος του Hershey ήταν μεταβλητός τα τελευταία 10 χρόνια. Ο δείκτης κάλυψης μετρητών κυμαινόταν μεταξύ 0,45-0,80x μεταξύ 2011 - 2015. Ωστόσο, πιο πρόσφατα, ο λόγος Hershey έχει μειωθεί σε περίπου 0,156x

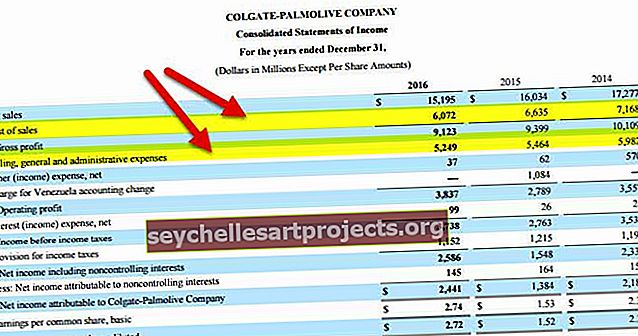

Παράδειγμα 3 - Colgate

Ας πάρουμε τώρα ένα άλλο παράδειγμα της Colgate

πηγή: ycharts Η Colgate διατηρεί μια υγιή αναλογία 0,1x έως 0,28x τα τελευταία 10 χρόνια. Με αυτόν τον υψηλότερο δείκτη μετρητών, η εταιρεία είναι σε καλύτερη θέση να εξοφλήσει τις τρέχουσες υποχρεώσεις της.

πηγή: ycharts Η Colgate διατηρεί μια υγιή αναλογία 0,1x έως 0,28x τα τελευταία 10 χρόνια. Με αυτόν τον υψηλότερο δείκτη μετρητών, η εταιρεία είναι σε καλύτερη θέση να εξοφλήσει τις τρέχουσες υποχρεώσεις της.Ακολουθεί μια γρήγορη σύγκριση της αναλογίας κάλυψης μετρητών Colgate έναντι P&G έναντι Unilever

πηγή: ycharts

- Η αναλογία της Colgate, σε σύγκριση με τους συνομηλίκους της, φαίνεται να είναι πολύ ανώτερη.

- Η αναλογία της Unilever μειώθηκε τα τελευταία 5-6 χρόνια.

- Ο λόγος P&G έχει βελτιωθεί σταθερά τα τελευταία 3-4 χρόνια.

Συνάφεια και χρήση

- Οι πιστωτές είναι πιο πιθανό να εξετάσουν την αναλογία μετρητών της Εταιρείας από τους επενδυτές, καθώς εγγυάται εάν η Εταιρεία μπορεί να εξυπηρετήσει το χρέος της ή όχι. Δεδομένου ότι ο λόγος δεν χρησιμοποιεί αποθέματα και απαιτήσεις, οι πιστωτές είναι σίγουροι ότι το χρέος τους είναι εξυπηρετούμενο εάν ο λόγος είναι μεγαλύτερος από 1.

- Οι εισπρακτέες λογαριασμοί μπορεί να χρειαστούν εβδομάδες ή μήνες για να μετατραπούν σε μετρητά και το απόθεμα μπορεί να διαρκέσει μήνες για να πωληθεί. Ωστόσο, τα μετρητά είναι η καλύτερη μορφή ενός περιουσιακού στοιχείου που χρησιμοποιείται για την αποπληρωμή των υποχρεώσεων. Ως εκ τούτου, οι πιστωτές παίρνουν παρηγοριά και παρέχουν δάνεια σε εταιρείες με καλύτερες αναλογίες μετρητών.

- Αν και προτιμάται υψηλότερος δείκτης μετρητών από τους πιστωτές, η Εταιρεία δεν τη διατηρεί πολύ υψηλή, η αναλογία μετρητών άνω του 1 υποδηλώνει ότι η Εταιρεία διαθέτει πολύ υψηλά μετρητά. Δεν είναι σε θέση να το χρησιμοποιήσει για κερδοφόρες δραστηριότητες. Οι εταιρείες δεν διατηρούν υψηλά περιουσιακά στοιχεία σε μετρητά, επειδή τα ρευστά διαθέσιμα σε τραπεζικούς λογαριασμούς δεν δημιουργούν καλές αποδόσεις. Ως εκ τούτου, προσπαθούν να το χρησιμοποιήσουν για έργα, απόκτηση νέων επιχειρήσεων, συγχωνεύσεις και εξαγορές, έρευνα και διαδικασία ανάπτυξης για τη δημιουργία καλύτερων αποδόσεων. Λόγω αυτού του λόγου, ένας δείκτης μετρητών στο εύρος 0,5-1 θεωρείται καλός.

- Αν και ο δείκτης μετρητών είναι ένα αυστηρό μέτρο ρευστότητας, οι επενδυτές δεν εξετάζουν το δείκτη πολύ συχνά κατά τη διάρκεια μιας θεμελιώδους ανάλυσης της Εταιρείας. Οι επενδυτές θα ήθελαν η εταιρεία να χρησιμοποιήσει τα ρελαντί μετρητά της για να αποφέρει περισσότερα κέρδη και έσοδα.

- Οι επενδυτές είναι καλύτεροι εάν η εταιρεία εξοφλήσει εγκαίρως το χρέος της και χρησιμοποιεί ρελαντί μετρητά για να επανεπενδύσει στις επιχειρηματικές δραστηριότητες και να αποφέρει καλύτερες αποδόσεις.

Περιορισμοί

Από την παραπάνω συζήτηση, είναι σαφές ότι ο δείκτης κάλυψης μετρητών θα μπορούσε να είναι ένα από τα καλύτερα μετρητικά πλέγματα ρευστότητας για μια εταιρεία. Ωστόσο, υπάρχουν λίγες περιορισμοί αυτού του λόγου, οι οποίοι μπορεί να γίνουν οι λόγοι για την περίφημη φύση του.

- Πρώτα απ 'όλα, οι περισσότερες εταιρείες πιστεύουν ότι η χρησιμότητα του δείκτη κάλυψης μετρητών είναι περιορισμένη. Ακόμη και μια εταιρεία που παρουσίασε χαμηλότερο λόγο μπορεί να απεικονίζει πολύ υψηλότερο τρέχον και γρήγορο λόγο στο τέλος του έτους.

- Σε ορισμένες χώρες, η αναλογία μικρότερη από 0,2 είναι υγιής.

- Καθώς ο δείκτης κάλυψης μετρητών απεικονίζει δύο προοπτικές, δεν είναι εύκολο να καταλάβουμε ποια προοπτική πρέπει να κοιτάξουμε. Εάν αυτή η αναλογία μιας εταιρείας είναι μικρότερη από 1, τι θα καταλάβατε; Έχει χρησιμοποιήσει καλά τα μετρητά του; Ή έχει μεγαλύτερη ικανότητα αποπληρωμής βραχυπρόθεσμου χρέους; Αυτός είναι ο λόγος, στις περισσότερες από τις οικονομικές αναλύσεις, ο δείκτης κάλυψης μετρητών χρησιμοποιείται μαζί με άλλους λόγους όπως το Quick Ratio και το Current Ratio.