Εμπορεύσιμοι τίτλοι στον Ισολογισμό (Ορισμός, Τύποι)

Τι είναι οι εμπορεύσιμοι τίτλοι;

Τα εμπορεύσιμα χρεόγραφα είναι τα ρευστά περιουσιακά στοιχεία που μπορούν εύκολα να μετατραπούν σε μετρητά, τα οποία αναφέρονται στο κυκλοφορούν ενεργητικό στον ισολογισμό της εταιρείας και το κορυφαίο παράδειγμα του οποίου περιλαμβάνει εμπορικό χαρτί, γραμμάτια δημοσίου, εμπορικό χαρτί και άλλα διαφορετικά μέσα χρηματαγοράς .

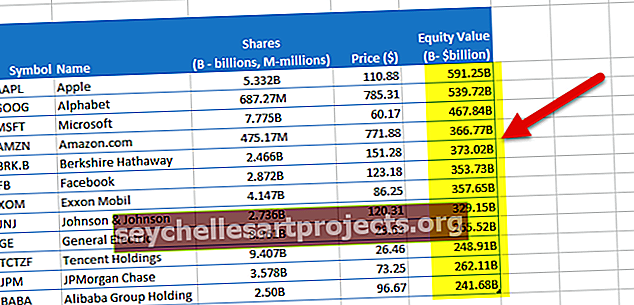

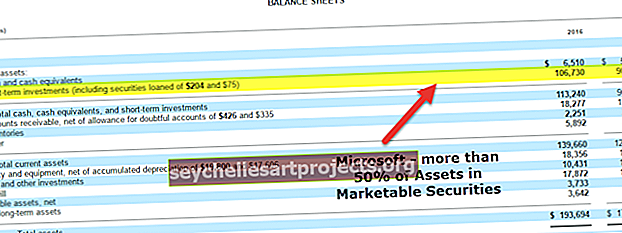

Αυτά τα χρεόγραφα είναι βασικές επενδυτικές κατηγορίες και είναι τα αγαπημένα των μεγάλων εταιρειών. Όπως σημειώνεται στην παρακάτω εικόνα, η Microsoft διαθέτει πάνω από το 50% των συνολικών περιουσιακών στοιχείων της ως βραχυπρόθεσμες επενδύσεις ή εμπορεύσιμα χρεόγραφα.

Χαρακτηριστικά των εμπορεύσιμων κινητών αξιών

Λοιπόν, υπάρχουν πολλά χαρακτηριστικά αυτών των τίτλων, αλλά τα δύο πιο σημαντικά που τα ξεχωρίζουν από τα υπόλοιπα επισημαίνονται παρακάτω.

# 1 - Πολύ υγρό

- Είναι ίσως το μοναδικό πιο σημαντικό χαρακτηριστικό ότι κάθε χρηματοοικονομικό μέσο πρέπει να τα χαρακτηρίζει ως εμπορεύσιμη ασφάλεια.

- Αυτά τα χρεόγραφα είναι πολύ ρευστά και μπορούν εύκολα να μετατραπούν σε μετρητά σε σύντομο χρονικό διάστημα και σε λογική τιμή.

- Αυτό που ισοδυναμεί με σύντομο χρονικό διάστημα δεν πρέπει να οριστεί οπουδήποτε, αλλά σύμφωνα με τις συμβάσεις και τις γενικά αποδεκτές αρχές, αυτή η διάρκεια πρέπει να είναι μικρότερη από ένα έτος.

- Μερικά από τα παραδείγματα μέσων που παρουσιάζουν τα ακόλουθα χαρακτηριστικά και ως εκ τούτου ταξινομούνται ως εμπορεύσιμα χρεόγραφα είναι εμπορικά χαρτιά, γραμματίων, χρεωστικοί λογαριασμοί και άλλα βραχυπρόθεσμα μέσα.

# 2 - Εύκολα μεταβιβάσιμο

- Προκειμένου να είναι πολύ ρευστά, αυτά τα χρεόγραφα πρέπει να είναι εύκολα μεταβιβάσιμα.

- Εξαιρετικά ρευστά και εύκολα μεταβιβάσιμα χαρακτηριστικά αυτών των κινητών αξιών είναι συμπληρωματικά μεταξύ τους.

- Τέτοιοι τίτλοι είναι μέσα που μπορούν εύκολα να μεταφερθούν σε χρηματιστήριο ή με άλλο τρόπο.

Τα παραπάνω δύο χαρακτηριστικά μπορούν να χρησιμοποιηθούν για να ταξινομήσουν οποιαδήποτε ασφάλεια ως εμπορεύσιμα χρεόγραφα.

Ας καταλάβουμε πώς πρόκειται να χρησιμοποιηθεί ως εργαλείο ταξινόμησης με τη βοήθεια μιας πρακτικής απεικόνισης.

Παραδείγματα κινητών αξιών

Η εταιρεία X Inc. επενδύει σε ομόλογα αμερικανικού δημοσίου διάρκειας 30 ετών κατά το οικονομικό έτος 2016. Ο οικονομικός ελεγκτής της εταιρείας, κ. Adam Smith, βρίσκεται σε δίλημμα ως προς το εάν αυτές οι επενδύσεις πρέπει να ταξινομηθούν ως αυτές οι κινητές αξίες ή όχι .

Λύση - Όπως συζητήθηκε παραπάνω, η ταξινόμηση των κινητών αξιών ως εμπορεύσιμων αξιών πρέπει να κριθεί βάσει δύο κρίσιμων χαρακτηριστικών - Πολύ ρευστό και εύκολα μεταβιβάσιμο.Η κατάταξη αυτών των κινητών αξιών δεν βασίζεται στη χρονική διάρκεια για την οποία οι επενδυτές τηρούν. Τα εμπορεύσιμα χρεόγραφα στον Ισολογισμό μπορεί να είναι μακροπρόθεσμα ή βραχυπρόθεσμα. Οι κρατικοί τίτλοι έχουν γενικά μεγάλη διάρκεια. Π.χ., η διάρκεια των θησαυρών των Η.Π.Α. μπορεί να είναι τόσο υψηλή όσο 30 χρόνια ή τόσο χαμηλή όσο 28 ημέρες. Η κυβερνητική ασφάλεια είναι ένας από τους προτιμώμενους τρόπους επένδυσης που χρησιμοποιούνται από πολλές 500 εταιρείες. Παρόλο που αυτά τα χρεόγραφα δεν υπόσχονται να επιστρέψουν το κεφάλαιο στον επενδυτή για 30 χρόνια, μπορούν να πωληθούν σχετικά γρήγορα στην αγορά ομολόγων. Ως εκ τούτου, είναι πολύ ρευστά και εύκολα μεταφερόμενα. Έτσι, ταξινομούνται ως εμπορεύσιμα χρεόγραφα.

Επίσης, δείτε παρακάτω παραδείγματα της Microsoft. Σημειώνουμε ότι οι επενδύσεις με διάρκεια μικρότερη των 3 μηνών ταξινομούνται ως ταμιακά ισοδύναμα και αυτές με διάρκεια μεγαλύτερη των τριών μηνών και λιγότερο από ένα έτος ταξινομούνται ως βραχυπρόθεσμες επενδύσεις.

πηγή: Microsoft

# 3 - Χαμηλότερη απόδοση

- Η απόδοση οποιασδήποτε ασφάλειας είναι άμεσα ανάλογη με τον κίνδυνο που σχετίζεται με αυτήν.

- Όσο υψηλότερος είναι ο κίνδυνος, τόσο υψηλότερη είναι η απόδοση.

- Δεδομένου ότι αυτά τα χρεόγραφα είναι πολύ ρευστά και εύκολα μεταβιβάσιμα, ο πληθωρισμός * και ο κίνδυνος αθέτησης * που σχετίζονται με αυτά είναι πολύ χαμηλοί σε σύγκριση με άλλους τύπους τίτλων.

- Ένας επενδυτής πρέπει να κάνει μια αντιστάθμιση μεταξύ κινδύνου και απόδοσης όταν επιλέγει αυτά τα χρεόγραφα.

Διαφορετικοί τύποι κινδύνου που σχετίζονται με οποιαδήποτε ασφάλεια

- Προεπιλεγμένος κίνδυνος: Προεπιλεγμένος κίνδυνος είναι η πιθανότητα ότι ο εκδότης ή ο δανειολήπτης δεν θα είναι σε θέση να πραγματοποιήσει πληρωμές για τις υποχρεώσεις του χρέους την ημερομηνία λήξης

- Κίνδυνος επιτοκίου: Ο κίνδυνος επιτοκίου είναι ο κίνδυνος που σχετίζεται με το μέσο σταθερής απόδοσης όπως ομόλογα, ομόλογα των οποίων η αξία μειώνεται λόγω της αύξησης του επιτοκίου.

- Έχω κίνδυνο nflation: Σε αντίθεση με τον κίνδυνο επιτοκίου, η οποία επηρεάζει τα μέσα μόνο σταθερού εισοδήματος. Ο κίνδυνος πληθωρισμού επηρεάζει όλους τους τύπους τίτλων. Αν και επηρεάζει κάθε οικονομία, είναι μια επίδραση που παρατηρείται περισσότερο στην υψηλή πληθωριστική οικονομία όπου το επίπεδο τιμών των εμπορευμάτων αυξάνεται δραστικά κάθε χρόνο. Η άνοδος του επιπέδου των τιμών μειώνει την αξία του χρήματος και η μειωμένη αξία του χρήματος οδηγεί σε μειωμένη απόδοση των περιουσιακών στοιχείων.

# 4 - εμπορευσιμότητα

- Οι εμπορεύσιμοι τίτλοι έχουν ενεργή αγορά όπου μπορούν να αγοραστούν και να πωληθούν, π.χ. χρηματιστήριο του Λονδίνου, χρηματιστήριο της Νέας Υόρκης κ.λπ.

- Η εμπορευσιμότητα είναι παρόμοια με τη ρευστότητα, εκτός από το ότι η ρευστότητα σημαίνει το χρονικό πλαίσιο εντός του οποίου η ασφάλεια μπορεί να μετατραπεί σε μετρητά. Αντίθετα, η εμπορευσιμότητα συνεπάγεται την ευκολία με την οποία οι τίτλοι μπορούν να αγοραστούν και να πωληθούν.

Ταξινόμηση

πηγή: Microsoft

Οι εμπορεύσιμοι τίτλοι στον ισολογισμό μπορούν να ταξινομηθούν σε δύο κατηγορίες:

- Μετοχικοί τίτλοι: Οι εμπορεύσιμοι μετοχικοί τίτλοι είναι μετοχικοί τίτλοι που διαπραγματεύονται σε χρηματιστήρια. Ο κοινός τύπος μετοχών είναι οι μετοχές και οι προνομιούχες μετοχές. Αυτό το μέσο πρέπει να διατηρείται για εμπορικούς σκοπούς ή πρέπει να είναι διαθέσιμο προς πώληση. Εάν αυτοί οι μετοχικοί τίτλοι αποκτήθηκαν για απόκτηση ελέγχου, τότε αυτοί οι τίτλοι δεν θεωρούνται εμπορεύσιμοι μετοχικοί τίτλοι, αλλά, αντίθετα, ταξινομούνται ως μακροπρόθεσμες επενδύσεις στον ισολογισμό.

- Χρεόγραφα: Τα εμπορεύσιμα χρεόγραφα είναι τα χρεόγραφα που διαπραγματεύονται στην αγορά ομολόγων. Οι συνήθεις τύποι χρεογράφων είναι κρατικά ομόλογα των ΗΠΑ, εμπορικά έγγραφα κ.λπ. Αυτά τα μέσα πρέπει να διατηρούνται για εμπορικούς σκοπούς ή πρέπει να είναι διαθέσιμα προς πώληση.

Εμπορεύσιμοι τύποι κινητών αξιών

Υπάρχουν διαφορετικοί τύποι εμπορεύσιμων κινητών αξιών. Ορισμένες από τις κοινές αξίες που διατίθενται στην αγορά συζητούνται εδώ.

# 1 - Εμπορικό χαρτί

- Τα εμπορικά χαρτιά είναι βραχυπρόθεσμα χρεωστικά μέσα με διάρκεια που δεν υπερβαίνει τις 270 ημέρες.

- Είναι ακάλυπτο χρέος. Δηλαδή, δεν υποστηρίζονται από ασφάλεια ή, με άλλα λόγια, ο δανειολήπτης δεν εγγυάται την πληρωμή.

- Χρησιμοποιούνται για βραχυπρόθεσμη χρηματοδότηση, δηλαδή, χρησιμοποιούνται για την αγορά αποθέματος, τρεχουσών περιουσιακών στοιχείων και την κάλυψη βραχυπρόθεσμων υποχρεώσεων.

- Δεδομένου ότι δεν είναι ασφαλή, εκδίδονται από μεγάλα ιδρύματα και αγοράζονται από μεγάλες και πλούσιες εταιρείες.

- Οι ρυθμιστικές αρχές δεν τις ρυθμίζουν και αυτό τους καθιστά πολύ οικονομικά αποδοτικούς τρόπους χρηματοδότησης. Εκδίδονται πάντα με έκπτωση από την ονομαστική αξία.

# 2 - Λογαριασμοί ανταλλαγής ή αποδοχή τραπεζιτών

- Η αποδοχή των τραπεζιτών είναι ένα ποσό που δανείζεται ένας δανειολήπτης, με μια υπόσχεση να πληρώσει στο μέλλον, με την υποστήριξη και εγγύηση της τράπεζας.

- Η διαφορά μεταξύ εμπορικού χαρτιού και συναλλαγματικών ισοτιμιών είναι ότι οι συναλλαγματικοί λογαριασμοί, σε αντίθεση με το εμπορικό χαρτί, είναι ένα εξασφαλισμένο χρέος.

- Όπως και το εμπορικό χαρτί, είναι επίσης ένα βραχυπρόθεσμο χρηματοοικονομικό μέσο που χρησιμοποιείται γενικά για την αγορά αποθέματος, τρεχουσών περιουσιακών στοιχείων και την κάλυψη άλλων βραχυπρόθεσμων υποχρεώσεων.

- Οι αποδοχές των τραπεζιτών καθορίζουν το ποσό των χρημάτων, την ημερομηνία λήξης και το όνομα του ατόμου στο οποίο πρέπει να γίνει η πληρωμή.

# 3 - Λογαριασμοί Δημοσίου (T Bills)

- Αυτά τα τιμολόγια είναι βραχυπρόθεσμα χρεόγραφα με διάρκεια μικρότερη του ενός έτους.

- Στην αγορά, μπορεί κανείς να βρει διαφορετικές κατηγορίες λογαριασμών T με διάρκεια τριών μηνών, έξι μηνών και ενός έτους.

- Ένα από τα χαρακτηριστικά του T-Bills, που τα καθιστά δημοφιλή στους κοινούς επενδυτές, είναι ότι δεν εκδίδονται σε μεγάλες ονομαστικές αξίες.

- Εκδίδονται σε ονομαστικές αξίες 1000 $, 5000 $, 10.000 $ κ.λπ.

- Όπως και το εμπορικό χαρτί, εκδίδονται με έκπτωση και οι επενδυτές έχουν ονομαστική αξία κατά τη λήξη.

Για να κατανοήσουμε τον τρόπο υπολογισμού της έκπτωσης και της επιστροφής, ας δούμε την παρακάτω εικόνα.

Η κυβέρνηση των ΗΠΑ εκδίδει ονομαστική αξία 10.000 $ T-Bill. διάρκεια έξι μηνών στα 9.800 $.

- Σε αυτήν την περίπτωση, ο επενδυτής θα πρέπει να μειώσει τα 9.800 $ για την αγορά του T-Bill. Στο τέλος των έξι μηνών, ο Επενδυτής μπορεί να πουλήσει το T-bill στην Κυβέρνηση στα 10.000 $. Έτσι κερδίζει τον εαυτό του

- 200 $, το οποίο είναι ένα προεξοφλητικό επιτόκιο ή το επιτόκιο που κερδίζετε κρατώντας το T-bill. Ως εκ τούτου λέγεται ότι οι λογαριασμοί Τ εκδίδονται πάντα με έκπτωση.

# 4 - Πιστοποιητικά καταθέσεων

- Αυτά είναι παρόμοια με τους λογαριασμούς ταμιευτηρίου.

- Εκδίδεται στη θέση των χρημάτων που έχουν κατατεθεί σε τράπεζα για συγκεκριμένο χρονικό διάστημα.

- Αυτά είναι διαπραγματεύσιμα μέσα και επομένως μπορούν εύκολα να μεταφερθούν.

- Η περίοδος λήξης του πιστοποιητικού καταθέσεων κυμαίνεται από επτά ημέρες έως ένα έτος στην περίπτωση εμπορικών τραπεζών και από ένα έτος έως τρία έτη, στην περίπτωση χρηματοπιστωτικών ιδρυμάτων.

Γιατί οι εταιρείες αγοράζουν εμπορεύσιμους τίτλους χαμηλής απόδοσης;

Πριν απαντήσουμε σε αυτήν την ερώτηση, ας δούμε ένα άλλο παράδειγμα εμπορεύσιμων τίτλων. Πόσο ποσό της εμπορεύσιμης εταιρείας ασφαλείας διαθέτει η Apple; Η Apple, η πιο αξιόλογη εταιρεία της Wall Street, διατηρεί ένα τεράστιο σωρό αυτών των τίτλων.

Στη σελίδα 49 της ετήσιας έκθεσης της Apple Inc. για το έτος 2015, διατίθενται οι ακόλουθες λεπτομέρειες σχετικά με τους εμπορεύσιμους τίτλους της.

Ετήσια έκθεση της Apple Inc. για το έτος που έληξε το 2015

| Λεπτομέρειες | Βραχυπρόθεσμες αξίες (Ποσό σε 000 ′ εκατομμύρια) | Μακροπρόθεσμα χρεόγραφα (Ποσό σε 000 ′ εκατομμύρια) |

| Αμοιβαία κεφάλαια | 1.628 | - |

| Τίτλοι Υπουργείου Οικονομικών των ΗΠΑ | 3.498 | 31.584 |

| Τίτλοι πρακτορείων των ΗΠΑ | 767 | 4,270 |

| Μη κυβερνητικοί τίτλοι | 135 | 6,056 |

| Πιστοποιητικά καταθέσεων | 1,405 | 877 |

| Χαρτί εμπορίου | 1.035 | - |

| Εταιρείες Αξιών | 11,948 | 104,214 |

| Δημοτικοί τίτλοι | 48 | 904 |

| Στεγαστικοί τίτλοι και τίτλοι | 17 | 16.160 |

| Σύνολο | 20,481 $ | 164.065 $ |

Πηγή: Ετήσια έκθεση της Apple

Το συνολικό ποσό αυτών των τίτλων (βραχυπρόθεσμα και μακροπρόθεσμα) που κατέχει η Apple υπερβαίνει τα 184 δισεκατομμύρια δολάρια, ενώ τα μετρητά και τα ισοδύναμα μετρητών ανέρχονται σε ελάχιστα 21 δισεκατομμύρια δολάρια. Μερικές από τις ζωτικές παρατηρήσεις που μπορεί να αντλήσει κανείς εξετάζοντας τα παραπάνω δεδομένα είναι οι εξής:

- Η Apple κατέχει πολύ μεγαλύτερο ποσό του πλούτου της σε εμπορεύσιμα χρεόγραφα (184 δισεκατομμύρια δολάρια) από ό, τι κατέχει με τη μορφή μετρητών (21 δισεκατομμύρια δολάρια). Ο λόγος είναι προφανής, δεδομένου ότι τα μετρητά δεν παρέχουν καμία απόδοση, είναι καλύτερα να διατηρείτε κεφάλαια με τη μορφή τέτοιων τίτλων που προσφέρουν απόδοση με ελάχιστο κίνδυνο.

- Δεν κατέχει όλα τα χρεόγραφα της σε ένα μόνο μέσο. Ωστόσο, το έχει διανείμει σε διάφορους τύπους εμπορεύσιμων τίτλων όπως αμοιβαία κεφάλαια, χρεόγραφα ΗΠΑ, εμπορικά χαρτιά, εταιρικά χρεόγραφα κ.λπ.

- Μεταξύ των διαφόρων τύπων εμπορεύσιμου τίτλου, η Apple έχει επενδύσει περισσότερα από τα μισά κεφάλαιά της σε εταιρικά χρεόγραφα (104 + 11 = 125 δισεκατομμύρια δολάρια). Οι εμπορεύσιμοι τίτλοι στον ισολογισμό ποικίλλουν σημαντικά στο προφίλ κινδύνου και απόδοσης. Οι καταθέσεις πιστοποιητικών, οι κρατικοί τίτλοι των ΗΠΑ και τα εμπορικά χαρτιά φέρουν χαμηλό κίνδυνο με χαμηλές αποδόσεις. Από την άλλη πλευρά, τα αμοιβαία κεφάλαια και οι εταιρικοί τίτλοι προσφέρουν υψηλότερες αποδόσεις με υψηλότερο κίνδυνο. Ο πιθανός λόγος για την Apple να διατηρήσει περισσότερα από τα μισά από τα εμπορεύσιμα κεφάλαιά της σε καταθέσεις εταιρειών θα μπορούσε να οφείλεται στην υψηλότερη διάθεσή της για κίνδυνο.

Γιατί να επενδύσετε σε εμπορεύσιμα χρεόγραφα;

Τώρα ας επιστρέψουμε στην παραπάνω ερώτηση. Σχεδόν κάθε εταιρεία θα επενδύσει ένα συγκεκριμένο ποσό κεφαλαίων σε εμπορεύσιμα χρεόγραφα. Ευρείς λόγοι για επενδύσεις σε εμπορεύσιμη ασφάλεια ως εξής:

- Αντικατάσταση για μετρητά - Είναι ένα εξαιρετικό υποκατάστατο μετρητών και τραπεζικών υπολοίπων. Τα ρελαντί μετρητά δεν αυξάνονται καθώς δεν λαμβάνεται επιστροφή με το κράτημα. Από την άλλη πλευρά, το τραπεζικό υπόλοιπο προσφέρει ελάχιστη απόδοση. Ενώ αυτά τα χρεόγραφα προσφέρουν όχι μόνο επαρκή απόδοση, αλλά διατηρούν επίσης τα οφέλη που συνδέονται με την κατοχή χρημάτων, καθώς είναι πολύ ρευστά και εύκολα μεταβιβάσιμα.

- Αποπληρωμή βραχυπρόθεσμων υποχρεώσεων - Κάθε εταιρεία έχει υποχρεώσεις που διαιρούνται περαιτέρω σε βραχυπρόθεσμες και μακροπρόθεσμες υποχρεώσεις. Οι μακροπρόθεσμες υποχρεώσεις αποπληρώνονται για μια πιο εκτεταμένη περίοδο, η οποία γενικά είναι περισσότερο από ένα έτος. Συγκριτικά, οι βραχυπρόθεσμες υποχρεώσεις πρέπει να καταβληθούν εντός ενός έτους. Τα έξοδα μπόνους, τα έξοδα φόρου εισοδήματος κ.λπ. είναι μερικά από τα παραδείγματα βραχυπρόθεσμης ευθύνης. Αυτά τα χρεόγραφα είναι ο καλύτερος τρόπος πληρωμής βραχυπρόθεσμων υποχρεώσεων, δεδομένου ότι είναι πολύ ρευστές και, εν τω μεταξύ, παρέχουν επίσης στην εταιρεία πρόσθετο εισόδημα με τη μορφή τόκων και μερισμάτων.

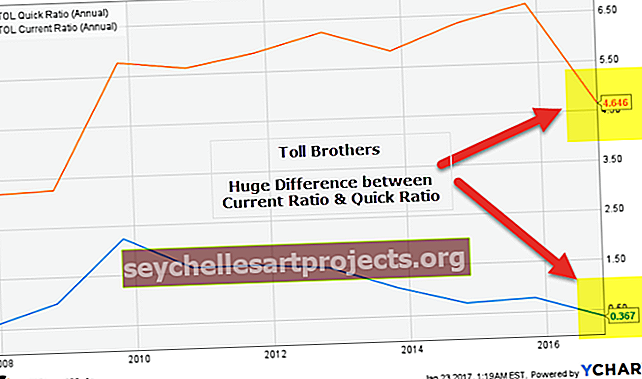

- Κανονιστική απαίτηση - Για να συγκεντρώσουν κεφάλαια και δάνεια από χρηματοπιστωτικά ιδρύματα, οι εταιρείες πρέπει να ακολουθούν συγκεκριμένες οδηγίες και κανόνες γνωστούς ως συμβόλαια που προστατεύουν το συμφέρον των δανειστών. Αυτά τα συμβόλαια συμφωνούνται από τον δανειολήπτη και τον δανειστή και καθορίζονται σε κάθε σύμβαση δανείου. Οι συμβάσεις χρέους είναι συχνά με τη μορφή δεικτών που ο δανειολήπτης πρέπει να διατηρήσει καθ 'όλη τη διάρκεια του δανείου. Αυτές οι αναλογίες αφορούν κυρίως τη ρευστότητα και τη μακροπρόθεσμη υγεία φερεγγυότητας των εταιρειών. Η διατήρηση αυτών των εμπορεύσιμων κινητών αξιών συμβάλλει στην επίτευξη των ποσοστών φερεγγυότητας, καθώς τα περισσότερα από τα εμπορεύσιμα χρεόγραφα θεωρούνται ως κυκλοφορούντα περιουσιακά στοιχεία. Όσο υψηλότερος είναι ο αριθμός τέτοιων χρεογράφων, τόσο υψηλότερος θα είναι ο τρέχων λόγος και ο λόγος ρευστού. (επίσης, Ανάλυση αναλογίας ολοκλήρωσης αγοράς)

συμπέρασμα

Όλα τα παραπάνω χαρακτηριστικά και πλεονεκτήματα των εμπορεύσιμων τίτλων στον ισολογισμό τα έχουν καταστήσει αρκετά δημοφιλή μέσα του χρηματοοικονομικού μέσου. Σχεδόν κάθε εταιρεία κατέχει κάποιο ποσό εμπορεύσιμων τίτλων. Ο συγκεκριμένος λόγος για την κατοχή αυτών εξαρτάται σημαντικά από τη φερεγγυότητα και την οικονομική κατάσταση της εταιρείας. Παρά τα πολλά πλεονεκτήματα, υπάρχουν ορισμένοι περιορισμοί, όπως χαμηλός ρυθμός απόδοσης, προεπιλεγμένος κίνδυνος και κίνδυνος πληθωρισμού που σχετίζονται με εμπορεύσιμα χρεόγραφα. Η εταιρεία τα κρατά για σκοπούς διαπραγμάτευσης ή ρευστότητας. Γενικά, αυτά διατηρούνται μέχρι την περίοδο λήξης τους. Ωστόσο, η εταιρεία μπορεί να τα πουλήσει πριν από τη δηλωμένη λήξη τους για στρατηγικούς λόγους, συμπεριλαμβανομένης, αλλά χωρίς περιορισμό, της πρόβλεψης της πιστωτικής υποβάθμισης και της διαχείρισης της διάρκειας.

Χρήσιμες δημοσιεύσεις

- Σημασία αποθέματος πρώτων υλών

- Το μετοχικό κεφάλαιο αποτελείται από <