Μεγάλο απόθεμα καπακιού (Ορισμός, Λίστα) | Γιατί να επενδύσετε σε τέτοιες εταιρείες;

Τι είναι το απόθεμα μεγάλου καπακιού;

Οι μετοχές μεγάλου κεφαλαίου αναφέρονται σε μετοχές μεγάλων εταιρειών που έχουν αξία γνωστή και ως κεφαλαιοποίηση της αγοράς ύψους 10 δισεκατομμυρίων δολαρίων και άνω και αυτές οι μετοχές είναι λιγότερο ριψοκίνδυνες σε σύγκριση με άλλες και είναι σταθερές και πληρώνουν επίσης μέρισμα και καλύτερη απόδοση και αυτό είναι η ασφαλέστερη επιλογή για επένδυση.

Η κεφαλαιοποίηση της αγοράς είναι το μερίδιο πορτοφολιού που έχει η εταιρεία στον κλάδο και υπολογίζεται πολλαπλασιάζοντας τον αριθμό των μετοχών μιας εταιρείας σε κυκλοφορία με την τιμή της μετοχής της ανά μετοχή. Τα αποθέματα ταξινομούνται γενικά ως:

- Μεγάλο καπάκι (Μεγαλύτερο από 10 δισ. $

- Απόθεμα μεσαίου κεφαλαίου (μεταξύ 2 δισ. $ Έως 10 δισ. $)

- Small-Cap (μεταξύ 300 εκατ. $ - 2 δισ. $)

Κορυφαίες 20 Μετοχές Μεγάλου Κεφαλαίου στις ΗΠΑ

| S. Όχι | Ονομα | Μεγάλο καπάκι ($ bn) |

| 1 | μήλο | 903.5 |

| 2 | Amazon.com | 767.1 |

| 3 | Microsoft | 731.1 |

| 4 | Αλφάβητο | 730.0 |

| 5 | 511.2 | |

| 6 | Συγκρότημα Ομίλου Alibaba | 484.7 |

| 7 | Berkshire Hathaway | 482.7 |

| 8 | JPMorgan Chase | 369.2 |

| 9 | Τζόνσον & Τζόνσον | 333.1 |

| 10 | Exxon Mobil | 325.7 |

| 11 | Royal Dutch Shell | 302.7 |

| 12 | η τράπεζα της Αμερικής | 297.1 |

| 13 | Visa | 295.7 |

| 14 | Royal Dutch Shell | 291.3 |

| 15 | Walmart | 258.4 |

| 16 | Γουέλς Φάργκο | 255.4 |

| 17 | TiGenix | 250.9 |

| 18 | Intel | 246.0 |

| 19 | RELX | 243.0 |

| 20 | Σιρίτι | 239.9 |

Οφέλη από την επένδυση σε εταιρείες μεγάλου κεφαλαίου

Μερικοί από τους σημαντικούς λόγους για να επενδύσετε σε εταιρείες Large Cap είναι:

- Οι εταιρείες μεγάλου κεφαλαίου είναι γενικά πολύ σταθερές, καθιστώντας τις ασφαλέστερες επενδυτικές ευκαιρίες σε σύγκριση με άλλες. Είναι οι κορυφαίες επιχειρήσεις στους αντίστοιχους κλάδους τους και μπορούν να θεωρηθούν ως ηγέτες της αγοράς. Ωστόσο, οι τιμές των μετοχών τους ενδέχεται να μην αυξηθούν τόσο γρήγορα όσο άλλες μικρότερες εταιρείες, καθιστώντας τις λιγότερο κατάλληλες για όλα τα είδη επενδυτών. Αυτό οφείλεται στις περιορισμένες ευκαιρίες ανάπτυξης μετά από μια επιτυχημένη θέση στον κλάδο.

- Τα αποθέματα μεγάλου κεφαλαίου προτιμώνται γενικά σε περίπτωση επιχειρηματικών κύκλων που περνούν από ταραγμένους καιρούς. Αυτό συμβαίνει επειδή είναι μια ασφαλέστερη επένδυση και μπορεί συγκριτικά να αντέξει σε μια επιβράδυνση χωρίς την απειλή να εξαντληθεί η επιχείρηση. Αυτό δεν σημαίνει ότι είναι απρόσβλητοι από την ύφεση, αλλά έχουν καλύτερη ικανότητα να αντιμετωπίζουν δύσκολα οικονομικά σενάρια.

- Γενικά, αυτές οι μετοχές μεγάλου κεφαλαίου πληρώνουν μέρισμα σε τακτική βάση, καθώς οι εταιρείες γνωρίζουν ότι το απόθεμα πιθανώς δεν θα εκτιμήσει την αξία τόσο γρήγορα όσο μια εταιρεία ανάπτυξης. Προσφέρει μια άλλη πηγή εισοδήματος για συντηρητικούς επενδυτές. Είναι πολύ χρήσιμο για τους επενδυτές όταν οι αποδόσεις των ομολόγων είναι χαμηλές. Αυτές οι εταιρείες μπορεί να είναι κερδοφόρες αλλά δεν έχουν ευκαιρίες ανάπτυξης. Κατά συνέπεια, οι επενδυτές πρέπει να αποζημιωθούν για τη στάσιμη τιμή της μετοχής και να έχουν κέρδη με τη μορφή μερίσματος.

- Αυτά τα αποθέματα μεγάλου κεφαλαίου είναι πιο ρευστά, καθιστώντας ευκολότερη την έξοδο τους ανά πάσα στιγμή. Αυτές οι εταιρείες χρησιμοποιούνται ως βασικές μακροπρόθεσμες επενδύσεις σε ένα χαρτοφυλάκιο λόγω των παραπάνω παραγόντων και έτσι μπορούν να καταλάβουν σημαντικό τμήμα στην κατανομή της επένδυσης ενός πελάτη ανάλογα με τους οικονομικούς τους στόχους και την όρεξη κινδύνου.

Ράλλυ Μετοχών Μεγάλου Καπακιού

Οι μετοχές Large Cap των ΗΠΑ έχουν υψηλότερη απόδοση από το 2013 και αναμένεται να συνεχιστούν βραχυπρόθεσμα. Οι λόγοι για αυτό είναι:

# 1 - Οι Μετοχές Μεγάλου Κεφαλαίου είναι περισσότερο διεθνώς προσανατολισμένες και κερδίζουν από την αδυναμία του USD

Το S&P 500 ξεπέρασε το Russell 2000 σε συνδυασμό με την αποδυνάμωση του δολαρίου το 2017. Αυτό οφείλεται στην υποτίμηση του USD που προσφέρει στα μεγάλα MNC μια ώθηση μέσω:

- Ξένες πωλήσεις και εξαγωγές

- Δημιουργία ζήτησης

- Επίδραση της μετάφρασης θετικής λογιστικής

- Αυξημένη ανταγωνιστικότητα

Τα δευτερεύοντα εγχώρια οικονομικά αποτελέσματα και η βελτίωση των ξένων προοπτικών υποδηλώνουν ότι οι Αμερικανοί επενδυτές θα πρέπει να παραμείνουν επικεντρωμένοι στο S&P 500. Η γεωγραφική ανάλυση εσόδων αναφέρει ότι οι εταιρείες μεγάλου κεφαλαίου των ΗΠΑ έχουν ανοίγματα στο εξωτερικό καθώς το 30% των εσόδων του S&P 500 προέρχονται από χώρες εκτός των ΗΠΑ

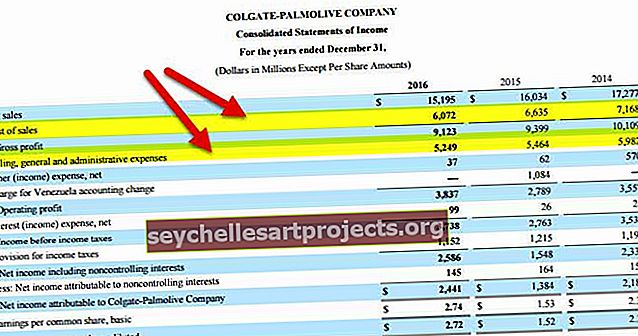

# 2 - Τα κέρδη από εταιρείες μεγάλων κεφαλαίων επωφελούνται από χαμηλότερους συντελεστές εταιρικού φόρου

Τα κίνητρα και οι πιστώσεις μπορούν να δημιουργήσουν μια διαφορά στο πόσο πληρώνει μια εταιρεία σε φόρους μειώνοντας αποτελεσματικά το φορολογητέο εισόδημα μιας εταιρείας. Για να πληροίτε τις προϋποθέσεις για αυτές τις φορολογικές ελαφρύνσεις απαιτείται να δαπανήσετε ένα σημαντικό χρηματικό ποσό που μπορεί να μην είναι κατάλληλο για μικρότερες εταιρείες και νεοσύστατες επιχειρήσεις. Τα μεγάλα αποθέματα κεφαλαίου μπορούν να μειώσουν τους οικονομικούς τους πόρους με διάφορους τρόπους, δεδομένου ότι ξοδεύονται πολλά χρήματα τα οποία μπορεί να μην είναι απαραίτητα δικαιολογημένα.

Η Υπηρεσία Εσωτερικών Εσόδων των ΗΠΑ δεν φορολογεί τα έσοδα που εισπράττονται σε ξένες χώρες και πολλά από αυτά έχουν χαμηλότερους φορολογικούς συντελεστές σε σύγκριση με τις ΗΠΑ. Αυτό τους κάνει να αναθέτουν πολλές από τις λειτουργίες τους σε ξένες χώρες, οι οποίες με τη σειρά τους αποδεικνύονται ως φθηνότερη επιλογή.

# 3 - Η αυστηρότερη νομισματική πολιτική των ΗΠΑ και η καμπύλη επιδόσεων Flatter δίνει μεγάλη ηγετική ικανότητα

Η καμπύλη απόδοσης του Υπουργείου Οικονομικών των ΗΠΑ είναι ένας από τους κορυφαίους οικονομικούς δείκτες και η άμεση σχέση υπήρχε μεταξύ της καμπύλης απόδοσης και της απόδοσης του Russell 2000 σε σχέση με το S&P 500. Μια αυξανόμενη καμπύλη σήμερα δείχνει τη θετικότητα για τμήματα υψηλότερης beta της αγοράς μετοχών . Αντίθετα, μια καμπύλη ισοπέδωσης δείχνει τώρα πιο δύσκολες οικονομικές συνθήκες στο δρόμο και κακές ειδήσεις για ευαίσθητα στην οικονομία τμήματα του χρηματιστηρίου.

Όταν η FED αρχίσει να εξομαλύνει τη νομισματική πολιτική, να αυξήσει τα επιτόκια, να ισοπεδώσει την καμπύλη και να μην ενθαρρύνει να αναλάβει κινδύνους, οι ώριμες και οι καθιερωμένες εταιρείες στα αμερικανικά κεφάλαια τείνουν να επωφελούνται, γεγονός που αντικατοπτρίζει το τρέχον σενάριο στις ΗΠΑ