Πλεονεκτήματα και μειονεκτήματα του NPV (καθαρή παρούσα αξία) | Παραδείγματα

Πλεονεκτήματα και μειονεκτήματα NPV

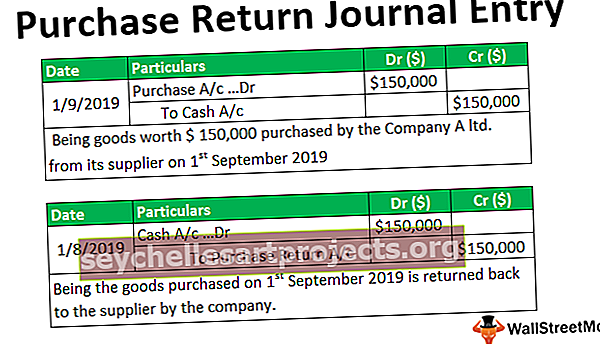

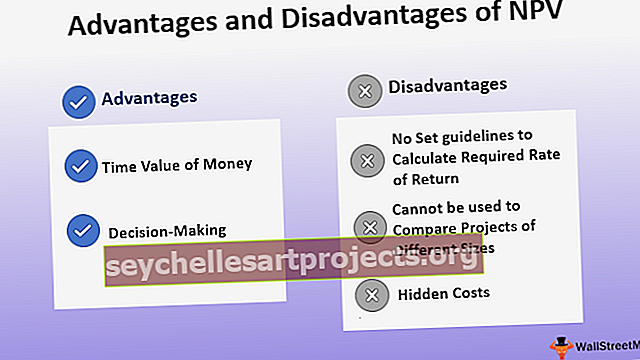

Τα πλεονεκτήματα της καθαρής παρούσας αξίας περιλαμβάνουν το γεγονός ότι λαμβάνει υπόψη τη χρονική αξία του χρήματος και βοηθά τη διοίκηση της εταιρείας στην καλύτερη λήψη αποφάσεων, ενώ τα μειονεκτήματα της καθαρής παρούσας αξίας περιλαμβάνουν το γεγονός ότι δεν λαμβάνει υπόψη το κρυφό κόστος και δεν μπορεί να χρησιμοποιηθεί από την εταιρεία για τη σύγκριση έργων διαφορετικών μεγεθών.

Η καθαρή παρούσα αξία (NPV) είναι μια από τις τεχνικές προεξοφλημένων ταμειακών ροών που χρησιμοποιούνται στον προϋπολογισμό κεφαλαίου για τον προσδιορισμό της βιωσιμότητας ενός έργου ή μιας επένδυσης. NPV είναι η διαφορά μεταξύ της παρούσας αξίας των ταμειακών εισροών και της παρούσας αξίας των ταμειακών εκροών για μια χρονική περίοδο. Οι ταμειακές ροές προεξοφλούνται στην παρούσα αξία χρησιμοποιώντας το απαιτούμενο ποσοστό απόδοσης. Ένα θετικό NPV σημαίνει καλή απόδοση και ένα αρνητικό NPV σημαίνει κακή απόδοση. Ακολουθεί μια περίληψη των πλεονεκτημάτων και μειονεκτημάτων του NPV.

Πλεονεκτήματα της χρήσης NPV

# 1 - Χρόνος αξίας χρημάτων

Το κύριο πλεονέκτημα της χρήσης NPV είναι ότι θεωρεί την έννοια της χρονικής αξίας του χρήματος, δηλαδή ένα δολάριο σήμερα αξίζει περισσότερο από ένα δολάριο αύριο λόγω της ικανότητάς του να κερδίζει. Ο υπολογισμός βάσει του NPV λαμβάνει υπόψη τις προεξοφλημένες καθαρές ταμειακές ροές μιας επένδυσης προκειμένου να προσδιορίσει τη βιωσιμότητά της. Για να καταλάβουμε πώς τα σημερινά στοιχεία αξίας είναι σημαντικά στον προϋπολογισμό κεφαλαίου, ας εξετάσουμε το ακόλουθο παράδειγμα -

Παράδειγμα

Μια εταιρεία προσπαθεί να επενδύσει 100.000 $ σε ένα έργο. Το απαιτούμενο ποσοστό απόδοσης είναι 10%. Ακολουθούν τα προβλεπόμενα κέρδη του έργου Α και του έργου Β.

- Έργο A - Y1 - 10.000 $, Y2 - $ 12.000, Y3 - 20.000 $, Y4 - 42.000 $, Y5 - 55.000 $ και Y6 - 90.000 $.

- Έργο B - Y1 - 15.000 $, Y2 - 27.500 $, Y3 - 40.000 $, Y4 - 40.000 $, Y5 - 45.000 $ και Y6 - 50.000 $.

Εάν δεν ληφθεί υπόψη η χρονική αξία του χρήματος, η κερδοφορία των έργων θα ήταν η διαφορά μεταξύ των συνολικών εισροών και των συνολικών εκροών, όπως απεικονίζεται στον παρακάτω πίνακα -

Κρίνοντας από αυτά τα στοιχεία, το Project A θα θεωρηθεί κερδοφόρο με καθαρή εισροή 129.000 $.

Ωστόσο, στο ίδιο παράδειγμα, αν ληφθεί υπόψη η αξία του χρήματος

* Έκπτωση στο 10%

Είναι προφανές ότι το Έργο B είναι πιο κερδοφόρο από την άποψη της παρούσας αξίας των μελλοντικών ταμειακών ροών με μειωμένη καθαρή εισροή 49.855 $. Επομένως, είναι σημαντικό να ληφθεί υπόψη η χρονική αξία του χρήματος, για να προσδιοριστεί, με μεγαλύτερη ακρίβεια, η ιδανική επένδυση για μια εταιρεία.

# 2 - Λήψη αποφάσεων

Η μέθοδος NPV επιτρέπει τη διαδικασία λήψης αποφάσεων για εταιρείες. Όχι μόνο βοηθά στην αξιολόγηση έργων του ίδιου μεγέθους, αλλά βοηθά επίσης στον προσδιορισμό εάν μια συγκεκριμένη επένδυση είναι κερδοσκοπική ή ζημιογόνος.

Παράδειγμα

Ας εξετάσουμε το ακόλουθο παράδειγμα -

Μια εταιρεία ενδιαφέρεται να επενδύσει 7500 $ σε μια συγκεκριμένη επιχείρηση. Το απαιτούμενο ποσοστό απόδοσης είναι 10%. Ακολουθούν οι προβλεπόμενες εισροές της επιχείρησης -

Y1 - $ (500), Y2 - $ 800, Y3 - $ 2300, Y4 - 2500 $, Y5 - 3000 $.

NPV του έργου (όπως υπολογίστηκε χρησιμοποιώντας τον τύπο) = $ (1995,9)

Στη συγκεκριμένη περίπτωση, η παρούσα αξία της ταμειακής εκροής είναι υψηλότερη από την παρούσα αξία των ταμειακών εισροών. Επομένως, δεν είναι μια βιώσιμη επενδυτική επιλογή. Ένα άλλο πλεονέκτημα της NPV είναι ότι βοηθά στη μεγιστοποίηση των κερδών της οντότητας επενδύοντας σε επιχειρήσεις που παρέχουν τις μέγιστες αποδόσεις.

Μειονεκτήματα της χρήσης καθαρής παρούσας αξίας

# 1 - Καμία καθορισμένη οδηγία για τον υπολογισμό του απαιτούμενου ποσοστού απόδοσης

Ολόκληρος ο υπολογισμός του NPV βασίζεται στην προεξόφληση των μελλοντικών ταμειακών ροών στην παρούσα αξία χρησιμοποιώντας το απαιτούμενο ποσοστό απόδοσης. Ωστόσο, δεν υπάρχουν οδηγίες σχετικά με τον καθορισμό αυτού του ποσοστού. Αυτή η ποσοστιαία αξία αφήνεται στη διακριτική ευχέρεια των εταιρειών και θα μπορούσαν να υπάρξουν περιπτώσεις όπου το NPV ήταν ανακριβές λόγω ενός ανακριβούς ποσοστού απόδοσης.

Παράδειγμα

Ας εξετάσουμε ένα έργο με επένδυση 100.000 $ με τις ακόλουθες εισροές -

Y1 - 10.000 $, Y2 - 12.000 $, Y3 - 20.000 $, Y4 - 42.000 $, Y5 - 55.000 $ και Y6 - 90.000 $.

Ο παρακάτω πίνακας απεικονίζει τις αλλαγές στο NPV όταν επιλέγεται διαφορετικό ποσοστό απόδοσης από την εταιρεία -

Όπως απεικονίζεται στον παραπάνω πίνακα, οι αλλαγές στο ποσοστό απόδοσης έχουν άμεσο αντίκτυπο στις τιμές NPV.

Ένα άλλο μειονέκτημα είναι ότι η NPV δεν λαμβάνει υπόψη τυχόν αλλαγές στο ποσοστό απόδοσης. Το ποσοστό απόδοσης θεωρείται σταθερό κατά τη διάρκεια ενός έργου και τυχόν διακυμάνσεις στο ποσοστό απόδοσης θα απαιτούσαν νέο υπολογισμό NPV.

# 2 - Δεν μπορεί να χρησιμοποιηθεί για σύγκριση έργων διαφορετικών μεγεθών

Ένα άλλο μειονέκτημα του NPV είναι ότι δεν μπορεί να χρησιμοποιηθεί για σύγκριση έργων διαφορετικών μεγεθών. Το NPV είναι απόλυτος αριθμός και όχι ποσοστό. Επομένως, το NPV μεγαλύτερων έργων θα ήταν αναπόφευκτα υψηλότερο από ένα έργο μικρότερου μεγέθους. Οι αποδόσεις του μικρότερου έργου μπορεί να είναι υψηλότερες σε σχέση με την επένδυσή του, αλλά συνολικά η τιμή NPV μπορεί να είναι χαμηλότερη. Ας το καταλάβουμε καλύτερα με το ακόλουθο παράδειγμα -

Παράδειγμα

- Το Έργο Α απαιτεί επένδυση 250.000 $ και έχει NPV 197.000 $ ενώ,

- Το Project B απαιτεί επένδυση 50.000 $ και έχει NPV 65.000 $.

Κρίνοντας από τα απόλυτα στοιχεία, μπορεί κανείς να συμπεράνει ότι το έργο Α είναι πιο κερδοφόρο, ωστόσο, το έργο Β έχει υψηλότερη απόδοση σε σχέση με την επένδυσή του. Επομένως, έργα διαφορετικών μεγεθών δεν μπορούν να συγκριθούν με χρήση NPV.

# 3 - Κρυφό κόστος

Το NPV λαμβάνει υπόψη μόνο τις ταμειακές εισροές και εκροές ενός συγκεκριμένου έργου. Δεν λαμβάνει υπόψη τυχόν κρυμμένα κόστη, βυθισμένα έξοδα ή άλλα προκαταρκτικά έξοδα που σχετίζονται με το συγκεκριμένο έργο. Επομένως, η αποδοτικότητα του έργου μπορεί να μην είναι πολύ ακριβής.