Τερματική τιμή (Ορισμός, Παράδειγμα) | Τι είναι η τιμή τερματικού DCF;

Ποια είναι η τιμή του τερματικού;

Κατά τη διάρκεια της αξιολόγησης της εταιρείας χρησιμοποιώντας προεξοφλημένες ταμειακές ροές, δεν λαμβάνονται όλες οι ταμειακές ροές έως το άπειρο και συνεπώς μετά από ορισμένο αριθμό ετών, η πιθανή αξία των περιουσιακών στοιχείων της εταιρείας ή η κατά προσέγγιση αξία των μελλοντικών ταμειακών ροών χρησιμοποιούνται ως τελική αξία και η προεξοφλημένη ταμειακή ροή μεταφέρεται.

Είναι η αξία της αναμενόμενης δωρεάν ταμειακής ροής μιας εταιρείας πέρα από την περίοδο ενός ρητού προβλεπόμενου χρηματοοικονομικού μοντέλου.

Αυτό το σεμινάριο επικεντρώνεται σε τρόπους με τους οποίους υπολογίζεται η Τερματική Αξία στο πλαίσιο της προετοιμασίας του Οικονομικού Μοντέλου στο Excel. -

- Τηλεόραση του Alibaba (χρησιμοποιώντας τη Μέθοδο Αειφόρου Ανάπτυξης)

Χρήσιμες λήψεις - 1) Δωρεάν πρότυπα Excel Value Terminal (χρησιμοποιούνται στην ανάρτηση) και 2) Μοντέλο υπολογισμού Alibaba IPO TV

Λήψη προτύπων τιμής τερματικού

Υπολογισμός τιμής τερματικού

Ο υπολογισμός της τιμής τερματικού αποτελεί βασική απαίτηση της προεξοφλημένης ταμειακής ροής.

- Είναι πολύ δύσκολο να προβάλλουμε τις οικονομικές καταστάσεις της εταιρείας που να δείχνουν πώς θα εξελιχθούν για μεγαλύτερο χρονικό διάστημα.

- Το επίπεδο εμπιστοσύνης της προβολής των οικονομικών καταστάσεων μειώνεται εκθετικά για χρόνια, τα οποία είναι πολύ πιο μακριά από σήμερα.

- Επίσης, οι μακροοικονομικές συνθήκες που επηρεάζουν την επιχείρηση και τη χώρα ενδέχεται να αλλάξουν δομικά.

- Επομένως, απλοποιούμε και χρησιμοποιούμε ορισμένες μέσες παραδοχές για να βρούμε την αξία της επιχείρησης πέρα από την προβλεπόμενη περίοδο (που ονομάζεται " Τελική αξία" ) όπως παρέχεται από το Financial Modeling

Το παρακάτω γράφημα δείχνει τον τρόπο υπολογισμού της τιμής τερματικού.

Βήματα για τον υπολογισμό της τιμής του τερματικού

Σε αυτήν την ενότητα, έχω ενημερώσει τη συνολική προσέγγιση για την εκτέλεση των εκπτωτικών ταμειακών ροών ή της αποτίμησης DCF οποιασδήποτε εταιρείας. Ειδικά, σημειώστε το Βήμα # 3, όπου υπολογίζουμε την Τερματική Αξία της Εταιρείας για να βρούμε την εύλογη αξία της Μετοχής.

Βήμα 1: Δημιουργήστε την Υποδομή (δεν συζητείται σε αυτό το άρθρο)

Ετοιμάστε ένα κενό φύλλο excel με ξεχωριστή κατάσταση λογαριασμού αποτελεσμάτων, ισολογισμό και ταμειακές ροές (τελευταία 5 χρόνια)

Συμπληρώστε τις ιστορικές οικονομικές καταστάσεις (IS, BS, CF) και κάντε την απαραίτητη προσαρμογή για μη επαναλαμβανόμενα στοιχεία (εφάπαξ έξοδα ή κέρδη).

Εκτελέστε την ανάλυση αναλογίας για ιστορικά έτη για να κατανοήσετε την εταιρεία

Βήμα 2: Προβάλετε τις Οικονομικές Καταστάσεις και το FCFF (δεν συζητούνται σε αυτό το άρθρο)

- Η πρόβλεψη της Κατάστασης Εισοδήματος (P&L) είναι πιο σημαντική για τους αναλυτές. Ως εκ τούτου, πρέπει να αφιερώσετε πολύ χρόνο σε αυτό. Σε αυτό, πρέπει να διαβάσετε την ετήσια έκθεση και άλλα έγγραφα για να έχετε μια σταθερή κατανόηση των προβλέψεων.

- Συνιστάται να διαβάσετε και άλλες έρευνες μεσιτικών εταιρειών για να κατανοήσετε πώς έχουν διαμορφώσει τους αριθμούς πωλήσεων.

- Προβλέψτε τις οικονομικές καταστάσεις για τα επόμενα 5 χρόνια (ρητή περίοδος πρόβλεψης) - οικονομικό μοντέλο

- Όταν προβλέπετε τις οικονομικές καταστάσεις της εταιρείας, πρέπει να προβάλλετε τις οικονομικές καταστάσεις της εταιρείας μόνο για τα επόμενα 4-5 χρόνια και γενικά όχι πέραν αυτού.

- Μπορούμε θεωρητικά να προβάλλουμε τις οικονομικές καταστάσεις για τα επόμενα 100-200 χρόνια. Ωστόσο, εάν το πράξουμε, εισάγουμε μεγάλη μεταβλητότητα βάσει υποθέσεων.

Βήμα # 3: Βρείτε την εύλογη τιμή μετοχής της εταιρείας με έκπτωση στο FCFF και στην τηλεόραση

- Υπολογίστε το FCFF για τα επόμενα 5 χρόνια όπως προκύπτει από το Οικονομικό Μοντέλο

- Εφαρμόστε ένα κατάλληλο WACC (σταθμισμένο μέσο κόστος κεφαλαίου) από τους υπολογισμούς της κεφαλαιακής διάρθρωσης.

- Υπολογίστε την παρούσα τιμή της ρητής περιόδου FCFF

- Υπολογίστε την αξία της εταιρείας (περίοδος πέραν της ρητής περιόδου)

- Αξία επιχείρησης = Τρέχουσα τιμή (ρητή περίοδος FCFF) + παρούσα αξία (τηλεόραση)

- Βρείτε την αξία μετοχών της εταιρείας μετά την αφαίρεση του καθαρού χρέους.

- Διαιρέστε την αξία μετοχών της εταιρείας με τον συνολικό αριθμό των μετοχών για να φτάσετε στην «εγγενή εύλογη αξία» της εταιρείας.

- Προτείνετε εάν θα "ΑΓΟΡΑ" ή "ΠΩΛΗΣΗ"

Επίσης, δείτε την Επιχειρηματική Αξία έναντι της Αξίας Ιδίων Κεφαλαίων

Τύπος τιμής τερματικού

Μια σημαντική υπόθεση εδώ είναι το « Going Concern» της εταιρείας. Με άλλα λόγια, η εταιρεία δεν θα σταματήσει τις επιχειρηματικές της δραστηριότητες μετά από λίγα χρόνια. Ωστόσο, θα συνεχίσει να δραστηριοποιείται για πάντα. Η αξία της εταιρείας (Enterprise Value) είναι βασικά η παρούσα αξία όλων των μελλοντικών Ελεύθερων Ταμειακών Ροών προς την Εταιρεία.

Μπορούμε να αντιπροσωπεύσουμε την αξία της εταιρείας χρησιμοποιώντας τον τύπο τερματικής τιμής παρακάτω -

t = χρόνος, το WACC είναι το σταθμισμένο μέσο κόστος κεφαλαίου ή το προεξοφλητικό επιτόκιο, το FCFF είναι οι δωρεάν ταμειακές ροές προς την εταιρεία

Μπορούμε να χωρίσουμε τον παραπάνω τύπο τιμής τερματικού σε δύο μέρη 1) Παρούσα αξία της ρητής πρόβλεψης, 2) Παρούσα αξία της τηλεόρασης

3 τύποι τύπων τελικής τιμής

Υπάρχει τρεις τύποι για τον υπολογισμό της Τερματικής Αξίας της Εταιρείας. Οι δύο πρώτες προσεγγίσεις υποθέτουν ότι η εταιρεία θα υπάρχει σε συνεχή βάση κατά την εκτίμηση της τηλεόρασης. Η τρίτη προσέγγιση προϋποθέτει ότι η εταιρεία εξαγοράζεται από μια μεγαλύτερη εταιρεία, πληρώνοντας έτσι την τιμή κτήσης. Ας δούμε λεπτομερώς αυτές τις προσεγγίσεις.

1) Μέθοδος Αιώνιας Ανάπτυξης ή το Μοντέλο Διαρκούς Ανάπτυξης του Γκόρντον

Θυμηθείτε ότι η υπόθεση εδώ είναι αυτή της «συνεχιζόμενης ανησυχίας».

Αυτή η μέθοδος είναι ο προτιμώμενος τύπος για τον υπολογισμό της Τερματικής Αξίας της εταιρείας. Αυτή η μέθοδος προϋποθέτει ότι η ανάπτυξη της εταιρείας θα συνεχιστεί (σταθερός ρυθμός ανάπτυξης) και η απόδοση του κεφαλαίου θα είναι μεγαλύτερη από το κόστος του κεφαλαίου. Έκπτωση στις Δωρεάν ταμειακές ροές προς την εταιρεία πέρα από τα προβλεπόμενα έτη και βρίσκουμε την Τελική Αξία.

Χρησιμοποιώντας δροσερά μαθηματικά, μπορούμε να απλοποιήσουμε τον τύπο όπως παρακάτω -

Ο αριθμητής του παραπάνω τύπου μπορεί επίσης να γραφτεί ως FCFF (6) = FCFF (5) x (1+ ρυθμός ανάπτυξης)

Ο αναθεωρημένος τύπος τερματικού έχει ως εξής -

Μια λογική εκτίμηση του σταθερού ρυθμού ανάπτυξης εδώ είναι ο ρυθμός αύξησης του ΑΕΠ της χώρας. Η μέθοδος Gordon Growth μπορεί να εφαρμοστεί σε εταιρείες που είναι ώριμες και ο ρυθμός ανάπτυξης είναι σχετικά σταθερός. Ένα παράδειγμα θα μπορούσε να είναι ώριμες εταιρείες στον τομέα της αυτοκινητοβιομηχανίας, στον τομέα των καταναλωτικών αγαθών κ.λπ.

2) Κανένα μοντέλο διαρκούς ανάπτυξης

Αυτός ο τύπος προϋποθέτει ότι ο ρυθμός ανάπτυξης είναι μηδέν! Αυτή η υπόθεση υπονοεί ότι η απόδοση των νέων επενδύσεων ισούται με το κόστος κεφαλαίου.

Τύπος τερματικής αξίας μη ανάπτυξης

Αυτή η μεθοδολογία μπορεί να είναι χρήσιμη σε τομείς όπου ο ανταγωνισμός είναι υψηλός και η ευκαιρία να κερδίσουν πλεονάζουσες αποδόσεις τείνουν να μηδενίζονται.

3) Έξοδος πολλαπλής μεθόδου

Αυτός ο τύπος χρησιμοποιεί την υποκείμενη υπόθεση ότι μια αγορά πολλαπλών βάσεων είναι μια δίκαιη προσέγγιση για την αξία μιας επιχείρησης. Μια τιμή προσδιορίζεται συνήθως ως πολλαπλάσιο των EBIT ή EBITDA. Για κυκλικές επιχειρήσεις, αντί για το ποσό EBITDA ή EBIT στο τέλος του έτους n, χρησιμοποιούμε ένα μέσο EBIT ή EBITDA κατά τη διάρκεια ενός κύκλου. Για παράδειγμα, εάν ο τομέας των μετάλλων και ορυχείων διαπραγματεύεται 8 φορές το πολλαπλάσιο EV / EBITDA, τότε η τηλεόραση της εταιρείας που υπονοείται ότι χρησιμοποιεί αυτήν τη μέθοδο θα είναι 8 x EBITDA της εταιρείας.

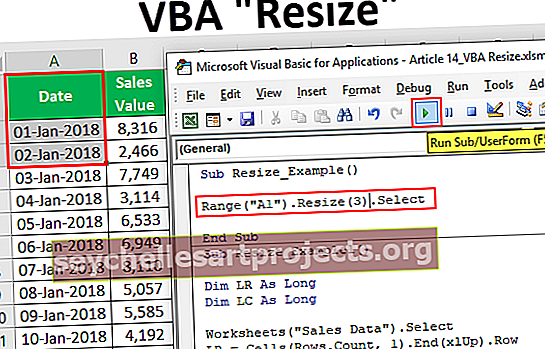

Παράδειγμα υπολογισμού τιμής τερματικού στο Excel

Σε αυτό το παράδειγμα, υπολογίζουμε την εύλογη αξία του αποθέματος χρησιμοποιώντας τις προσεγγίσεις υπολογισμού αξίας δύο τερματικών που συζητήθηκαν παραπάνω. Μπορείτε να κάνετε λήψη του προτύπου Excel Value Terminal για το παρακάτω παράδειγμα -

Εκτός από τις παραπάνω πληροφορίες, έχετε τις ακόλουθες πληροφορίες -

- Χρέος = 100 $

- Μετρητά = 50 $

- Αριθμός μετοχών = 100

Βρείτε την εύλογη αξία ανά μετοχή της μετοχής χρησιμοποιώντας τη δύο προτεινόμενη μέθοδο υπολογισμού τελικής αξίας

Υπολογισμός τιμής μετοχής - χρησιμοποιώντας τη Μέθοδο Αειφόρου Ανάπτυξης

Βήμα 1 - Υπολογίστε το NPV της δωρεάν ταμειακής ροής προς την εταιρεία για την περίοδο ρητής πρόβλεψης (2014-2018)

Βήμα 2 - Υπολογισμός τιμής τερματικού του αποθέματος (στο τέλος του 2018) χρησιμοποιώντας τη μέθοδο Perpetuity Growth

Βήμα 3 - Υπολογίστε την παρούσα αξία της τηλεόρασης

Βήμα 4 - Υπολογίστε την Εταιρική Αξία και την Τιμή Μετοχής

Λάβετε υπόψη ότι σε αυτό το παράδειγμα, η συνεισφορά τιμής τερματικού στην τιμή Enterprise είναι 78%! Αυτό δεν αποτελεί εξαίρεση. Γενικά, θα παρατηρήσετε ότι συμβάλλει στο 60-80% της συνολικής αξίας.

Υπολογισμός τιμής μετοχής - χρησιμοποιώντας τη μέθοδο πολλαπλών εξόδων.

Βήμα 1 - Υπολογίστε το NPV της δωρεάν ταμειακής ροής προς την εταιρεία για την περίοδο ρητής πρόβλεψης (2014-2018). Ανατρέξτε στην παραπάνω μέθοδο, όπου έχουμε ήδη ολοκληρώσει αυτό το βήμα.

Βήμα 2 - Υπολογισμός τιμής τερματικού του αποθέματος (στο τέλος του 2018) χρησιμοποιώντας τη μέθοδο πολλαπλών εξόδων. Ας υποθέσουμε ότι σε αυτόν τον κλάδο, οι μέσες εταιρείες διαπραγματεύονται με πολλαπλάσιο 7x EV / EBITDA. Μπορούμε να εφαρμόσουμε αυτό το ίδιο πολλαπλάσιο για να βρούμε την τηλεόραση αυτού του αποθέματος.

Βήμα 3 - Υπολογίστε την παρούσα αξία της τηλεόρασης

Βήμα 4 - Υπολογίστε την Εταιρική Αξία και την Τιμή Μετοχής

Λάβετε υπόψη ότι σε αυτό το παράδειγμα, η συνεισφορά της τηλεόρασης στην τιμή της επιχείρησης είναι 77%!

Και με τις δύο μεθόδους, λαμβάνουμε τιμές μετοχής που είναι πολύ κοντά η μία στην άλλη. Μερικές φορές, μπορεί να παρατηρήσετε μεγάλες διακυμάνσεις στις τιμές των μετοχών, και σε αυτήν την περίπτωση, πρέπει να επικυρώσετε τις παραδοχές σας για να διερευνήσετε μια τόσο μεγάλη διαφορά στις τιμές των μετοχών χρησιμοποιώντας τις δύο μεθοδολογίες.

Τελική τιμή της Alibaba (χρησιμοποιώντας τη Μέθοδο Ανάπτυξης Αιώνιας)

Μπορείτε να κατεβάσετε το οικονομικό μοντέλο της Alibaba από εδώ. Το παρακάτω διάγραμμα περιγράφει λεπτομερώς την ελεύθερη ταμειακή ροή προς την εταιρεία Alibaba και την προσέγγιση για την εύρεση της εύλογης αποτίμησης της εταιρείας.

Αποτίμηση του Alibaba = Τρέχουσα αξία του FCFF (2015-2022) + Τρέχουσα αξία του FCFF (2023 έως το άπειρο "TV")

Βήμα 1 - Υπολογίστε το NPV της ελεύθερης ταμειακής ροής προς την εταιρεία Alibaba για τη ρητή περίοδο (2015-2022)

Βήμα 2 - Υπολογισμός τιμής τερματικού της Alibaba στο τέλος του έτους 2022 - Σε αυτό το μοντέλο DCF, χρησιμοποιήσαμε τη μέθοδο Perpetuity Growth για τον υπολογισμό της τιμής τερματικού της Alibaba

Βήμα 3. Υπολογίστε την καθαρή παρούσα τιμή της τηλεόρασης.

Βήμα 4 - Υπολογίστε την εταιρική αξία και την τιμή εύλογης μετοχής της Alibaba

Λάβετε υπόψη ότι η τηλεόραση συνεισφέρει περίπου το 72% της συνολικής επιχειρηματικής αξίας στην περίπτωση της Alibaba

Μπορεί η τιμή του τερματικού να είναι αρνητική;

Θεωρητικά, ΝΑΙ, ΠΡΑΚΤΙΚΑ ΟΧΙ!

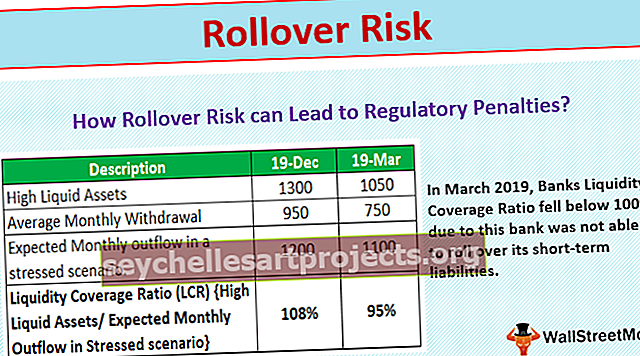

Θεωρητικά, αυτό μπορεί να συμβεί όταν η τιμή του τερματικού υπολογίζεται χρησιμοποιώντας τη μέθοδο της διαρκούς ανάπτυξης.

Στον παραπάνω τύπο τιμής, εάν υποθέσουμε ότι ο ρυθμός ανάπτυξης WACC < , τότε η τιμή που προκύπτει από τον τύπο θα είναι αρνητική. Αυτό είναι πολύ δύσκολο να αφομοιωθεί, καθώς μια εταιρεία με υψηλή ανάπτυξη δείχνει τώρα μια αρνητική τελική τιμή μόνο και μόνο λόγω του τύπου που χρησιμοποιείται. Ωστόσο, αυτή η υπόθεση υψηλού ρυθμού ανάπτυξης είναι λανθασμένη. Δεν μπορούμε να υποθέσουμε ότι μια εταιρεία πρόκειται να αναπτυχθεί με πολύ υψηλό ρυθμό μέχρι άπειρη. Εάν συμβαίνει αυτό, τότε αυτή η εταιρεία θα προσελκύσει όλο το διαθέσιμο κεφάλαιο στον κόσμο. Τελικά, η εταιρεία θα γίνει ολόκληρη η οικονομία και όλοι οι άνθρωποι που εργάζονται για αυτήν την εταιρεία (Φοβερό! Δυστυχώς, αυτό είναι απίθανο!)

Όταν κάνετε αποτίμηση, μια αρνητική τερματική τιμή δεν υπάρχει πρακτικά. Ωστόσο, εάν η εταιρεία έχει τεράστιες απώλειες και χρεοκοπήσει στο μέλλον, η αξία των ιδίων κεφαλαίων θα μηδενιστεί. Μια άλλη αιτία θα μπορούσε να είναι εάν το προϊόν της εταιρείας καθίσταται παρωχημένο όπως οι γραφομηχανές ή οι τηλεειδοποιητές, ή το Blackberry (?). Εδώ επίσης, μπορείτε να προσγειωθείτε σε μια κατάσταση όπου η αξία των ιδίων κεφαλαίων μπορεί κυριολεκτικά να πλησιάσει το μηδέν.

Περιορισμοί τιμής τερματικού

- Σημειώστε ότι εάν χρησιμοποιούμε πολλαπλές μεθόδους εξόδου, τότε συνδυάζουμε την προσέγγιση της έκπτωσης ταμειακών ροών με τη σχετική προσέγγιση αποτίμησης καθώς τα πολλαπλάσια εξόδου έχουν φτάσει από τις συγκρίσιμες εταιρείες.

- Συνεισφέρει συνήθως περισσότερο από το 75% της συνολικής αξίας. Αυτό γίνεται λίγο επικίνδυνο εάν λάβετε υπόψη το γεγονός ότι αυτή η τιμή ποικίλλει πολύ, ακόμη και με αλλαγή 1% στα ποσοστά WACC ή Growth.

- Μπορεί να υπάρχουν εταιρείες όπως το Box, που παρουσιάζουν αρνητικές Ελεύθερες Ταμειακές Ροές στην Εταιρεία. Σε αυτήν την περίπτωση, καμία από τις τρεις προσεγγίσεις δεν θα λειτουργήσει. Αυτό σημαίνει ότι δεν μπορείτε να εφαρμόσετε μια προσέγγιση με έκπτωση μετρητών. Ο μόνος τρόπος για να εκτιμήσετε μια τέτοια εταιρεία θα είναι να χρησιμοποιήσετε τα σχετικά πολλαπλάσια αποτίμησης.

- Ο ρυθμός ανάπτυξης δεν μπορεί να είναι μεγαλύτερος από το WACC. Εάν συμβαίνει κάτι τέτοιο, τότε δεν μπορείτε να εφαρμόσετε τη Μέθοδο Ανάπτυξης Αιώνιας για τον υπολογισμό της Τερματικής Τιμής

Βίντεο τιμής τερματικού

συμπέρασμα

Το Terminal Value είναι μια πολύ σημαντική ιδέα στις Εκπτωτικές Ταμειακές Ροές καθώς αντιπροσωπεύει περισσότερο από 60% -80% της συνολικής αποτίμησης της εταιρείας. Θα πρέπει να δώσετε ιδιαίτερη προσοχή στην υπόθεση των ποσοστών ανάπτυξης (g), των προεξοφλητικών επιτοκίων (WACC) και των πολλαπλών (αναλογία PE, Τιμή προς Κράτηση, Αναλογία PEG, EV / EBITDA ή EV / EBIT). Είναι επίσης χρήσιμο να υπολογίσετε την τελική τιμή χρησιμοποιώντας τις δύο μεθόδους (μέθοδος διαρκούς ανάπτυξης και έξοδος πολλαπλών μεθόδων) και να επικυρώσετε τις παραδοχές που χρησιμοποιήθηκαν.

Τι έπεται?

Εάν μάθατε κάτι νέο ή απολαύσατε την ανάρτηση, αφήστε ένα σχόλιο παρακάτω. Πες μου τι νομίζεις. Ευχαριστώ πολύ και φροντίστε. Καλή μάθηση!

Χρήσιμες δημοσιεύσεις

- Τύπος επιχειρηματικής αξίας

- Φόρμουλα μοντέλου Gordon Growth

- Παραδείγματα αξίας ιδίων κεφαλαίων

- Παράδειγμα FCFF <