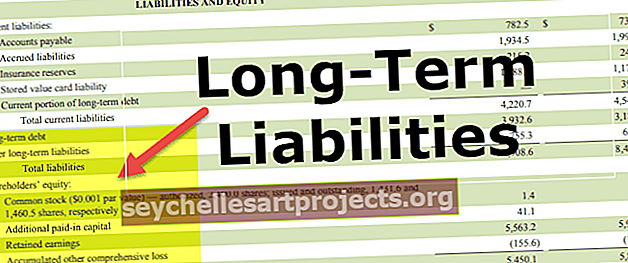

Μακροπρόθεσμες υποχρεώσεις στον Ισολογισμό (Ορισμός, Λίστα)

Ποιες είναι οι μακροπρόθεσμες υποχρεώσεις στον Ισολογισμό;

Οι μακροπρόθεσμες υποχρεώσεις, που συχνά αναφέρονται ως μη βραχυπρόθεσμες υποχρεώσεις, προκύπτουν λόγω υποχρεώσεων που δεν οφείλονται εντός των επόμενων 12 μηνών από την ημερομηνία του ισολογισμού ή του κύκλου λειτουργίας της εταιρείας και αποτελείται κυρίως από μακροπρόθεσμο χρέος.

Ο όρος «Υποχρεώσεις» στον Ισολογισμό μιας εταιρείας σημαίνει ένα συγκεκριμένο ποσό που οφείλει μια εταιρεία σε κάποιον (άτομο, ιδρύματα ή Εταιρείες). Ή με άλλα λόγια, εάν μια εταιρεία δανείζεται ένα ορισμένο ποσό ή παίρνει πίστωση για τις Επιχειρησιακές Επιχειρήσεις, τότε η εταιρεία έχει την υποχρέωση να το επιστρέψει εντός καθορισμένου χρονικού πλαισίου. Με βάση το χρονικό πλαίσιο, καθορίζονται οι μακροπρόθεσμες και βραχυπρόθεσμες υποχρεώσεις. Οι μακροπρόθεσμες υποχρεώσεις που πρέπει να αποπληρωθούν για περισσότερο από ένα έτος (δώδεκα μήνες) και οτιδήποτε είναι μικρότερο από ένα έτος ονομάζεται βραχυπρόθεσμες υποχρεώσεις.

Για παράδειγμα - εάν η εταιρεία X Ltd. δανείζεται 5 εκατομμύρια δολάρια από μια τράπεζα με επιτόκιο 5% ετησίως για 8 μήνες, τότε το χρέος θα αντιμετωπίζεται ως βραχυπρόθεσμες υποχρεώσεις. Εάν η θητεία γίνει περισσότερο από ένα έτος, τότε θα εμπίπτει στις «Μακροπρόθεσμες υποχρεώσεις» στον Ισολογισμό.

Λίστα μακροπρόθεσμων υποχρεώσεων στον Ισολογισμό

Με βάση τη φύση των υποχρεώσεων που έχει αναλάβει μια εταιρεία, ακολουθεί η λίστα των μακροπρόθεσμων υποχρεώσεων στον Ισολογισμό:

# 1 - Κεφάλαιο μετόχων

Οι μέτοχοι είναι ο πραγματικός ιδιοκτήτης μιας εταιρείας και μπορούν να ταξινομηθούν σε δύο κατηγορίες, όπως οι μέτοχοι προτιμήσεων και οι μέτοχοι μετοχών. Προτίμηση Οι μέτοχοι έχουν προτίμηση κατά τη διάρκεια της διανομής των κερδών (λαμβάνει το μέρισμα εάν υπάρχει επίσης ζημία). Αντίθετα, οι μέτοχοι μετοχών λαμβάνουν μερίσματα μόνο όταν υπάρχει κέρδος. Από την άλλη πλευρά, οι μέτοχοι μετοχών έχουν δικαίωμα ψήφου, σε αντίθεση με τους μετόχους Preference. Το αρχικό κεφάλαιο ή το «Seed Financing» που απαιτείται για την επιχείρηση προέρχεται ουσιαστικά από την τσέπη του Μεριδιούχου και το συνολικό ποσό κεφαλαίου μπορεί να καταδυθεί στον συνολικό αριθμό των μετόχων βάσει των εισφορών τους στο κεφάλαιο. Ο λόγος κινδύνου προς ανταμοιβή κατανέμεται σύμφωνα με την εισφορά κεφαλαίου. Για παράδειγμα - Ας υποθέσουμε ότι η εταιρεία Α χρηματοδοτήθηκε από τρεις επενδυτές X, Y &Z με την εισφορά κεφαλαίου $ 2000, 3000 $ και 5000 $ και, στη συνέχεια, το κέρδος θα μοιραστεί με βάση το 2: 3: 5.

Το Reserves & Surplus είναι ένα άλλο μέρος των ιδίων κεφαλαίων, που ασχολείται με το μέρος των αποθεματικών. Εάν μια Εταιρεία κάνει συνεχή κέρδη, τότε ο σωρός των κερδών σε μια δεδομένη χρονική στιγμή θα ονομαζόταν «Αποθεματικά και Πλεόνασμα». Για παράδειγμα, εάν μια επιχειρηματική μονάδα παραδίδει Καθαρά κέρδη μετά από φόρο (μετά από μέρισμα που διανέμεται στους μετόχους) για τα πρώτα τρία χρόνια @ 11.000 $, 80.000 $ και 95.000 $. Τότε τα συνολικά αποθεματικά θα είναι $ (11000 + 80000 + 95000) ή 285.000 $ μετά το τρίτο οικονομικό έτος.

Έτσι, μπορούμε να πούμε

# 2 - Μακροπρόθεσμα δάνεια

Παρακάτω είναι το μακροπρόθεσμο παράδειγμα ευθύνης του Starbucks Debt.

πηγή: Starbucks SEC Filings

Ο δανεισμός αποτελεί αναπόσπαστο μέρος μιας επιχείρησης. ολόκληρο το κεφάλαιο δεν μπορεί να χρηματοδοτηθεί μόνο από το κεφάλαιο των μετόχων. Γενικά, η ένταση κεφαλαίου απαιτεί κεφάλαια σε διαφορετικά στάδια. Έτσι, για να διασφαλιστεί η ομαλή λειτουργία, μια επιχειρηματική μονάδα λαμβάνει δάνειο από χρηματοπιστωτικό ίδρυμα ή οποιαδήποτε τράπεζα ή οποιοδήποτε άτομο ή ομάδα ατόμων. Ένα δάνειο που αποπληρώνεται μετά από 12 μήνες, μαζί με τους τόκους, είναι γνωστό ως μακροπρόθεσμος δανεισμός. Οι τύποι μακροπρόθεσμου δανεισμού είναι -

- Τα ομόλογα ή τα ομόλογα, τα οποία φέρουν ένα συγκεκριμένο ποσό σταθερών τόκων, δανείζονται γενικά από την αγορά που φέρει ένα σταθερό ποσό τόκων που επιστρέφεται από την Εταιρεία. Οι ομόλογοι δεν ενοχλούνται με την κερδοφορία της εταιρείας. Είναι υποχρεωμένοι να πάρουν τα χρήματα έως ότου η εταιρεία κηρυχθεί αφερέγγυα.

- Εκτός από ομόλογα, Δανεισμού s μπορεί να γίνει από ιδρύματα ή τράπεζες (Όρος ως δάνειο) με ένα προ-αποφασιστεί σήμερα. Η αποτυχία πληρωμής του δανείου εντός του προβλεπόμενου χρονικού διαστήματος, μαζί με τους τόκους, θα μπορούσε να υποχρεώσει την πληρωμή χρηματικής ποινής από την εταιρεία Έτσι, ένα υψηλό ποσό δανεισμού είναι γενικά ένα κακό σήμα για μια εταιρεία και γίνεται χειρότερο εάν αλλάξει ο κύκλος των επιχειρήσεων.

- Τα ομόλογα βαθμολογούνται από εταιρείες αξιολόγησης όπως οι Moody's, Standard & Poors και Fitch ανάλογα με το πόσο ασφαλές είναι το ομόλογο - Επενδυτικός βαθμός ή μη επενδυτικός βαθμός.

# 3 - Υποχρεώσεις αναβαλλόμενης φορολογίας

Οι φορολογικές υποχρεώσεις μπορεί να είναι όροι ως ο φόρος που υποχρεούται να πληρώσει μια εταιρεία σε περίπτωση κερδών. Έτσι, όταν μια εταιρεία πληρώνει μικρότερο φόρο για ένα συγκεκριμένο οικονομικό έτος, το ποσό θα πρέπει να επιστραφεί το επόμενο οικονομικό έτος. Μέχρι τότε, η υποχρέωση αντιμετωπίζεται ως ο αναβαλλόμενος φόρος, ο οποίος είναι εξοφλητέος με το επόμενο οικονομικό έτος.

Για παράδειγμα, η εταιρεία HR Ltd. κέρδισε 20.000 $ το FY17-18 και κατέβαλε φόρο 5000 $ (υποθέτοντας 25% φορολογικό συντελεστή), αλλά αργότερα η εταιρεία συνειδητοποίησε ότι η φορολογική πλάκα είναι 28%. Στη συνέχεια, σε αυτήν την περίπτωση, πρέπει να καταβληθούν 600 $ μαζί με την πληρωμή φόρου του επόμενου έτους.

# 4 - Μακροπρόθεσμη παροχή

Η παροχή ενός συγκεκριμένου ποσού σημαίνει γενικά την κατανομή ορισμένων εξόδων ή ζημιών ή επισφαλών χρεώσεων σε σχέση με τη μελλοντική πορεία δράσης από την Εταιρεία. Το αντικείμενο αντιμετωπίζεται ως ζημία έως ότου η ζημία λογιστικοποιηθεί από την εταιρεία. Για παράδειγμα, - Οι φαρμακευτικές εταιρείες αναλαμβάνουν ορισμένες απώλειες σχετικά με τα δικαιώματα ευρεσιτεχνίας, καθώς όλο το τμήμα Έρευνας & Ανάπτυξης σχετίζεται με την έγκριση του διπλώματος ευρεσιτεχνίας φαρμάκων. Παρομοίως, οι χρεώσεις αγωγής και τα πρόστιμα από τις εκκρεμείς έρευνες εμπίπτουν στα ίδια κεφάλαια στον ισολογισμό. Για παράδειγμα, εάν μια Τράπεζα αναμένει ένα συγκεκριμένο ποσό δανείου, το οποίο είναι απίθανο να ανακτηθεί, τότε το ποσό του δανείου θα αντιμετωπίζεται ως «επισφαλή χρέη».

Παράδειγμα Hindalco

Το παραπάνω παράδειγμα δείχνει ότι η εταιρεία Hindalco Industries δραστηριοποιείται στην εξόρυξη αλουμινίου και η κατασκευή τελικών προϊόντων αλουμινίου έχει αυξήσει τη βάση ιδίων κεφαλαίων από 204,89 INR INR. το FY16 έως 222,72 Cr. Το FY17. Η παραπάνω εισροή μετοχών προκύπτει από μια υψηλότερη βάση ιδίων κεφαλαίων, η οποία είναι αποτέλεσμα της πρόσφατα εκδοθείσας μετοχής.

Λόγω της κερδοφορίας της Εταιρείας, το ποσό των αποθεματικών αυξάνεται από 40401,69 INR INR σε 45836 CR INR. Ωστόσο, ο δείκτης μακροπρόθεσμου χρέους έχει μειωθεί από 57928,93 INR INR. έως 51855,29 INR που είναι σχεδόν 10,5% από το προηγούμενο έτος, και είναι ένα υγιές σημάδι.

Ωστόσο, ο αναβαλλόμενος φόρος, οι λοιπές υποχρεώσεις στον ισολογισμό και η μακροπρόθεσμη πρόβλεψη μειώθηκαν κατά 2,4%, 2,23% και 5,03%, γεγονός που υποδηλώνει ότι οι πράξεις βελτιώθηκαν σε ετήσια βάση.

Ο κίνδυνος για τους επενδυτές έναντι των μακροπρόθεσμων υποχρεώσεων

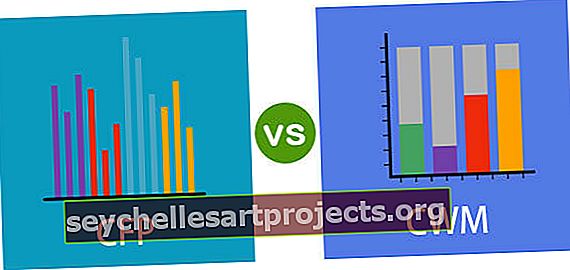

Το παρακάτω γράφημα μας παρέχει τις λεπτομέρειες για το πόσο επικίνδυνες είναι αυτές οι μακροπρόθεσμες υποχρεώσεις για τους επενδυτές.

- Σημειώνουμε ότι το κοινό απόθεμα είναι το πιο ριψοκίνδυνο για τον επενδυτή, ενώ τα βραχυπρόθεσμα ομόλογα είναι τα λιγότερο ριψοκίνδυνα.

- Στο ενδιάμεσο έρχονται οι άλλοι, όπως η εξασφάλιση ανώτερης διευκόλυνσης, οι εξασφαλισμένες ανώτερες σημειώσεις, οι ανώτερες μη ασφαλισμένες σημειώσεις, η εξασφάλιση μειωμένης εξασφάλισης, η σημείωση έκπτωσης και οι προτιμώμενες μετοχές.

Σημασία των μακροπρόθεσμων υποχρεώσεων στον Ισολογισμό

- Οι μακροπρόθεσμες υποχρεώσεις στον ισολογισμό καθορίζουν την ακεραιότητα της επιχείρησης. Εάν το μέρος του Χρέους γίνεται περισσότερο από το Ίδιο Κεφάλαιο, τότε είναι λόγος να ανησυχείτε για την αποτελεσματικότητα των Επιχειρησιακών Επιχειρήσεων. Αυτές οι υποχρεώσεις πρέπει να ελέγχονται στο εγγύς μέλλον.

- Η υψηλότερη παροχή δείχνει επίσης υψηλότερες απώλειες, οι οποίες δεν είναι ευνοϊκοί παράγοντες για την εταιρεία. Το υψηλότερο κόστος προκαλεί συρρίκνωση των κερδών. Από την άλλη πλευρά, εάν μια εταιρεία αναλαμβάνει υψηλότερη πρόβλεψη από τον πραγματικό αριθμό, τότε μπορούμε να ορίσουμε την εταιρεία ως «αμυντική».

- Το μετοχικό κεφάλαιο, μαζί με τα αποθεματικά και το χρέος, καθορίζει τις ταμειακές ροές της εταιρείας. Η αγορά περιουσιακών στοιχείων, νέων καταστημάτων κ.λπ. μπορεί να χρηματοδοτηθεί από ίδια κεφάλαια ή χρέη.