Τι είναι η διαχείριση κεφαλαίων; | Κορυφαία 8 στυλ και τύποι - WallStreetMojo

Τι είναι η διαχείριση κεφαλαίων;

Η Διαχείριση Αμοιβαίων Κεφαλαίων είναι η διαδικασία κατά την οποία μια εταιρεία που λαμβάνει τα χρηματοοικονομικά περιουσιακά στοιχεία ενός ατόμου, μιας εταιρείας ή άλλης εταιρείας διαχείρισης αμοιβαίων κεφαλαίων (γενικά αυτό θα είναι άτομα με καθαρή αξία) και χρησιμοποιεί τα κεφάλαια για να επενδύσει σε εταιρείες που τις χρησιμοποιούν ως επιχειρησιακή επένδυση χρηματοοικονομική επένδυση ή οποιαδήποτε άλλη επένδυση για την ανάπτυξη του αμοιβαίου κεφαλαίου · μετά την οποία, οι αποδόσεις θα επιστραφούν στον πραγματικό επενδυτή και ένα μικρό ποσό των αποδόσεων θα συγκρατηθεί ως κέρδος για το αμοιβαίο κεφάλαιο.

Εξήγηση

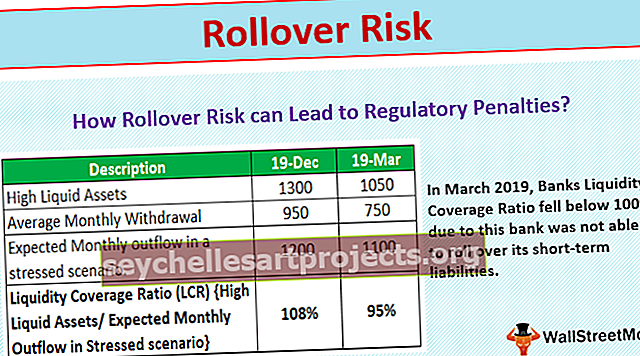

Η διαχείριση κεφαλαίων σχετίζεται με τη διαχείριση των ταμειακών ροών ενός χρηματοπιστωτικού ιδρύματος. Η ευθύνη του διαχειριστή κεφαλαίων είναι να αξιολογεί τα χρονοδιαγράμματα λήξης των καταθέσεων που λαμβάνονται και των δανείων που δίδονται προκειμένου να διατηρηθεί το πλαίσιο της υποχρέωσης ενεργητικού. Δεδομένου ότι η ροή χρημάτων είναι συνεχής και δυναμική, είναι ζωτικής σημασίας να αποφευχθεί η αναντιστοιχία περιουσιακών στοιχείων και υποχρεώσεων. Αυτό είναι απαραίτητο για την οικονομική υγεία ολόκληρου του τραπεζικού κλάδου εξαρτάται η οποία με τη σειρά της έχει αντίκτυπο στη συνολική οικονομία της χώρας.

Για παράδειγμα, η Fidelity διαχειρίζεται 755 δισεκατομμύρια δολάρια σε αμερικανικά κεφάλαια υπό διαχείριση. Η ευθύνη του διαχειριστή κεφαλαίων είναι να αξιολογεί τα χρονοδιαγράμματα λήξης των καταθέσεων που λαμβάνονται και των δανείων που δίδονται προκειμένου να διατηρηθεί το πλαίσιο της υποχρέωσης ενεργητικού.

Η Διαχείριση Αμοιβαίων Κεφαλαίων καλύπτει επίσης ευρέως κάθε είδους σύστημα που διατηρεί την αξία μιας οντότητας. Εφαρμόζεται τόσο στα ενσώματα όσο και στα άυλα περιουσιακά στοιχεία και αναφέρεται επίσης ως διαχείριση επενδύσεων.

Πηγή : πιστότητα

Τύποι διαχείρισης κεφαλαίων

Οι τύποι διαχείρισης κεφαλαίων μπορούν να ταξινομηθούν ανά τύπο επένδυσης, τύπο πελάτη ή τη μέθοδο που χρησιμοποιείται για τη διαχείριση. Οι διάφοροι τύποι επενδύσεων που διαχειρίζονται επαγγελματίες διαχείρισης κεφαλαίων περιλαμβάνουν:

- Αμοιβαία κεφάλαια

- Trust Fund

- Ταμεία συντάξεων

- Hedge Fund

- Διαχείριση αμοιβαίων κεφαλαίων

Κατά την ταξινόμηση της διαχείρισης ενός κεφαλαίου από τον πελάτη, οι διαχειριστές κεφαλαίων είναι γενικά προσωπικοί διαχειριστές κεφαλαίων, διαχειριστές επιχειρηματικών κεφαλαίων ή εταιρικοί διαχειριστές κεφαλαίων. Ένας προσωπικός διαχειριστής κεφαλαίων συνήθως ασχολείται με ένα μικρό ποσό επενδυτικών κεφαλαίων και ένας μεμονωμένος διαχειριστής μπορεί να χειριστεί πολλαπλά χρήματα.

Η προσφορά υπηρεσιών διαχείρισης επενδύσεων περιλαμβάνει εκτεταμένες γνώσεις για:

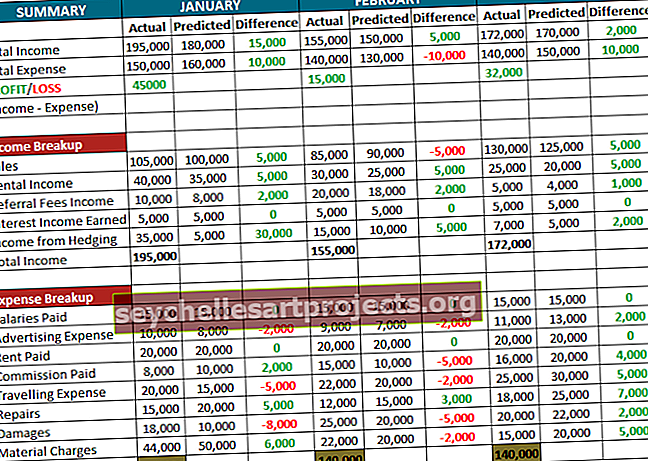

- Ανάλυση Οικονομικών Καταστάσεων

- Δημιουργία και συντήρηση χαρτοφυλακίου

- Κατανομή περιουσιακών στοιχείων και συνεχής διαχείριση

Ποιος είναι ο Διαχειριστής Αμοιβαίων Κεφαλαίων;

Ο διαχειριστής κεφαλαίων είναι απαραίτητος για τη διαχείριση ολόκληρου του ταμείου σε όλες τις περιπτώσεις. Αυτός ο διαχειριστής είναι απολύτως υπεύθυνος για την υλοποίηση στρατηγικής του αποφασισμένου ταμείου και των δραστηριοτήτων συναλλαγών χαρτοφυλακίου του Η εύρεση ενός καλού επαγγελματία διαχείρισης κεφαλαίων συνήθως απαιτεί δοκιμή και σφάλμα σε συνδυασμό με συγκεκριμένη βοήθεια από επενδυτές σε παρόμοια θέση.

Γενικά, ο επενδυτής θα επιτρέψει σε έναν διαχειριστή κεφαλαίων να χειριστεί ένα περιορισμένο κεφάλαιο για ένα συγκεκριμένο χρονικό διάστημα για να εκτιμήσει και να μετρήσει την επιτυχία ανάλογα με την ανάπτυξη του επενδυτικού ακινήτου.

Η διαχείριση κεφαλαίων χρησιμοποιεί τα μέσα της για τη λήψη αποφάσεων με τη βοήθεια της «Θεωρίας Χαρτοφυλακίου» που εφαρμόζεται σε διάφορες επενδυτικές καταστάσεις. Ένας διαχειριστής αμοιβαίων κεφαλαίων μπορεί επίσης να χρησιμοποιήσει πολλές τέτοιες θεωρίες για τη διαχείριση ενός αμοιβαίου κεφαλαίου, ειδικά εάν το αμοιβαίο κεφάλαιο περιλαμβάνει πολλούς τύπους επενδύσεων. Οι διαχειριστές πληρώνονται με τη μορφή αμοιβής για την εργασία τους, που είναι ένα ποσοστό του συνολικού «Ενεργητικού υπό διαχείριση».

Τα προσόντα που απαιτούνται για μια θέση σε ένα ίδρυμα διαχείρισης αμοιβαίων κεφαλαίων αποτελούνται από ένα υψηλό επίπεδο εκπαιδευτικών και επαγγελματικών διαπιστευτηρίων, όπως ένας Chartered Financial Analyst (CFA) συνοδευόμενος από την κατάλληλη πρακτική εμπειρία διαχείρισης επενδύσεων που είναι γενικά η λήψη αποφάσεων στη διαχείριση χαρτοφυλακίου. Οι επενδυτές είναι επιφυλακτικοί για συνεπή και μακροπρόθεσμη απόδοση του αμοιβαίου κεφαλαίου των οποίων η διάρκεια με το αμοιβαίο κεφάλαιο θα αντιστοιχεί στη χρονική περίοδο απόδοσης.

Ευθύνες του Διαχειριστή Αμοιβαίων Κεφαλαίων;

Ο διαχειριστής κεφαλαίων είναι η καρδιά ολόκληρου του κλάδου διαχείρισης επενδύσεων που είναι υπεύθυνος για την επένδυση και την εκποίηση των επενδύσεων του πελάτη. Οι ευθύνες του διαχειριστή κεφαλαίων είναι οι εξής:

# 1 - Κατανομή περιουσιακών στοιχείων

Η κατηγορία κατανομής περιουσιακών στοιχείων μπορεί να συζητηθεί, αλλά τα κοινά τμήματα είναι ομόλογα, αποθέματα, ακίνητα και εμπορεύματα. Η κατηγορία περιουσιακών στοιχείων παρουσιάζει δυναμική της αγοράς και μια ποικιλία επιδράσεων αλληλεπίδρασης, γεγονός που καθιστά την κατανομή χρημάτων μεταξύ διαφόρων κατηγοριών περιουσιακών στοιχείων που οδηγεί σε σημαντικό αντίκτυπο στη στοχευμένη απόδοση του αμοιβαίου κεφαλαίου. Αυτή η πτυχή είναι πολύ κρίσιμη καθώς η αντοχή του ταμείου σε δύσκολες οικονομικές συνθήκες θα καθορίσει την αποτελεσματικότητά του και πόση απόδοση μπορεί να συγκεντρώσει για μια χρονική περίοδο υπό όλες τις συνθήκες.

Οποιαδήποτε επιτυχημένη επένδυση βασίζεται στην κατανομή περιουσιακών στοιχείων και σε μεμονωμένες συμμετοχές για την υπεραπόδοση ορισμένων σημείων αναφοράς, όπως οι δείκτες ομολόγων και μετοχών.

# 2 - Μακροπρόθεσμες επιστροφές

Είναι σημαντικό να μελετήσετε τις αποδείξεις των μακροπρόθεσμων αποδόσεων έναντι μιας ποικιλίας περιουσιακών στοιχείων και των αποδόσεων περιόδου διατήρησης (αποδόσεις που συγκεντρώνονται κατά μέσο όρο για διάφορα μήκη επένδυσης). Για παράδειγμα, οι επενδύσεις που κατανέμονται σε μια πολύ μεγάλη χρονική περίοδο λήξης (πάνω από 10 χρόνια) έχουν παρατηρήσει ότι οι μετοχές δημιουργούν υψηλότερες αποδόσεις από τα ομόλογα και τα ομόλογα που δημιουργούν μεγαλύτερες αποδόσεις από τα μετρητά. Αυτό οφείλεται στο γεγονός ότι οι μετοχές είναι πιο ριψοκίνδυνες και ευμετάβλητες από τα ομόλογα που με τη σειρά τους είναι πιο επικίνδυνα από τα μετρητά.

# 3 - Διαφοροποίηση

Σε συνδυασμό με την κατανομή περιουσιακών στοιχείων, ο διαχειριστής κεφαλαίων πρέπει να εξετάσει το βαθμό διαφοροποίησης που ισχύει για έναν πελάτη σύμφωνα με την όρεξη κινδύνου. Κατά συνέπεια, θα πρέπει να καταρτιστεί ένας κατάλογος προγραμματισμένων συμμετοχών που να αποφασίζουν ποιο ποσοστό του κεφαλαίου θα πρέπει να επενδυθεί σε ένα συγκεκριμένο απόθεμα ή ομόλογο. Η αποτελεσματική διαφοροποίηση απαιτεί τη διαχείριση του συσχετισμού μεταξύ της απόδοσης περιουσιακού στοιχείου και υποχρέωσης, εσωτερικών ζητημάτων που σχετίζονται με το χαρτοφυλάκιο και αλληλοσυσχέτισης μεταξύ των αποδόσεων.

Τι είναι τα στυλ διαχείρισης κεφαλαίων;

Υπάρχουν διάφορα στυλ και προσεγγίσεις διαχείρισης κεφαλαίων:

# 1 - Στυλ ανάπτυξης

Οι διαχειριστές που χρησιμοποιούν αυτό το στυλ έχουν μεγάλη έμφαση στα τρέχοντα και μελλοντικά εταιρικά κέρδη και είναι ακόμη έτοιμοι να πληρώσουν ένα ασφάλιστρο για κινητές αξίες που έχουν ισχυρό αναπτυξιακό δυναμικό. Τα αποθέματα ανάπτυξης είναι γενικά οι αγελάδες και αναμένεται να πωληθούν σε τιμές προς τη βόρεια κατεύθυνση.

Οι διευθυντές ανάπτυξης επιλέγουν εταιρείες που έχουν ισχυρό ανταγωνιστικό πλεονέκτημα στους αντίστοιχους τομείς τους. Ένα υψηλό επίπεδο διατηρούμενων κερδών είναι η προσδοκία για τέτοια σενάρια να είναι επιτυχημένα καθώς καθιστά τον Ισολογισμό της εταιρείας πολύ ισχυρό για να προσελκύσει επενδυτές. Αυτό μπορεί να συνδυαστεί με ένα περιορισμένο μέρισμα που διανέμεται και χαμηλό χρέος στα βιβλία, καθιστώντας το μια σαφή επιλογή από τους διαχειριστές. Τα σενάρια που ανήκουν σε ένα τέτοιο στιλ θα έχουν σχετικά υψηλό ποσοστό κύκλου εργασιών, καθώς συχνά ανταλλάσσονται σε μεγάλες ποσότητες. Οι αποδόσεις του χαρτοφυλακίου αποτελούνται από κέρδη κεφαλαίου που προκύπτουν από συναλλαγές μετοχών.

Το στυλ παράγει ελκυστικά αποτελέσματα όταν οι αγορές είναι ανοδικές, αλλά οι διαχειριστές χαρτοφυλακίου πρέπει να δείξουν ταλέντο και ταλέντο για την επίτευξη επενδυτικών στόχων κατά τη διάρκεια των πτωτικών στροφών.

# 2 - Ανάπτυξη σε λογική τιμή

Το στυλ ανάπτυξης σε λογικές τιμές θα χρησιμοποιήσει ένα συνδυασμό επενδύσεων ανάπτυξης και αξίας για την κατασκευή του χαρτοφυλακίου. Αυτό το χαρτοφυλάκιο θα περιλαμβάνει συνήθως έναν περιορισμένο αριθμό κινητών αξιών που παρουσιάζουν σταθερή απόδοση. Τα συστατικά στοιχεία τομέων τέτοιων χαρτοφυλακίων θα μπορούσαν να είναι ελαφρώς διαφορετικά από εκείνα του δείκτη αναφοράς, προκειμένου να επωφεληθούν από τις προοπτικές ανάπτυξης από αυτούς τους επιλεγμένους τομείς, καθώς η ικανότητά τους μπορεί να μεγιστοποιηθεί υπό συγκεκριμένες συνθήκες.

# 3 - Στυλ αξίας

Οι διαχειριστές που ακολουθούν μια τέτοια ανταπόκριση θα ευδοκιμήσουν σε διαπραγματευτικές καταστάσεις και προσφορές. Ψάχνουν τίτλους που υποτιμούνται σε σχέση με τις αναμενόμενες αποδόσεις τους. Οι τίτλοι θα μπορούσαν να υποτιμηθούν ακόμη και λόγω του γεγονότος ότι δεν προτιμούν τους επενδυτές για πολλούς λόγους.

Οι διαχειριστές αγοράζουν γενικά τις μετοχές σε χαμηλές τιμές και τείνουν να τις διατηρούν μέχρι να φτάσουν στο αποκορύφωμά τους ανάλογα με το αναμενόμενο χρονικό πλαίσιο και ως εκ τούτου το χαρτοφυλάκιο θα παραμείνει επίσης σταθερό. Το σύστημα αξιών αποδίδει στο αποκορύφωμά του κατά τη διάρκεια της πτωτικής κατάστασης, αν και οι διαχειριστές παίρνουν τα οφέλη σε καταστάσεις μιας bullish αγοράς. Ο στόχος είναι να εξαχθεί το μέγιστο όφελος πριν φτάσει στο αποκορύφωμά του.

# 4 - Θεμελιώδες στυλ

Αυτό είναι το βασικό και ένα από τα πιο αμυντικά στυλ που στοχεύουν στην αντιστοίχιση των αποδόσεων του δείκτη αναφοράς με την αναπαραγωγή της κατανομής και της κεφαλαιοποίησης του τομέα. Οι διαχειριστές θα προσπαθήσουν να προσθέσουν αξία στο υπάρχον χαρτοφυλάκιο. Τέτοιες μορφές υιοθετούνται γενικά από τα αμοιβαία κεφάλαια για να διατηρήσουν μια προσεκτική προσέγγιση, καθώς πολλοί επενδυτές λιανικής με περιορισμένες επενδύσεις αναμένουν μια βασική απόδοση της συνολικής επένδυσής τους.

Τα χαρτοφυλάκια που διαχειρίζονται σύμφωνα με αυτό το στυλ είναι πολύ διαφοροποιημένα και περιέχουν μεγάλο αριθμό χρεογράφων. Τα κεφαλαιουχικά κέρδη γίνονται με την υποβάθμιση ή την υπερβολική στάθμιση ορισμένων τίτλων ή τομέων με τις διαφορές να παρακολουθούνται τακτικά.

# 5 - Ποσοτικό στυλ

Οι διαχειριστές που χρησιμοποιούν τέτοιο στιλ βασίζονται σε μοντέλα που βασίζονται σε υπολογιστές και παρακολουθούν τις τάσεις της τιμής και της κερδοφορίας για τον προσδιορισμό τίτλων που προσφέρουν υψηλότερες από τις αποδόσεις της αγοράς. Λαμβάνονται υπόψη μόνο τα βασικά δεδομένα και τα αντικειμενικά κριτήρια των κινητών αξιών και δεν πραγματοποιείται ποσοτική ανάλυση των εταιρειών του εκδότη ή των τομέων της.

# 6 - Έλεγχος παραγόντων κινδύνου

Αυτό το στυλ υιοθετείται γενικά για τη διαχείριση τίτλων σταθερού εισοδήματος που λαμβάνουν υπόψη όλα τα στοιχεία κινδύνου όπως:

- Διάρκεια του χαρτοφυλακίου σε σύγκριση με το δείκτη αναφοράς

- Συνολική διάρθρωση επιτοκίων

- Κατανομή των αξιών ανά κατηγορία του εκδότη και ούτω καθεξής

# 7 - Στυλ κάτω προς τα πάνω

Η επιλογή των τίτλων βασίζεται στην ανάλυση μεμονωμένων αποθεμάτων με λιγότερη έμφαση στη σημασία των οικονομικών κύκλων και των κύκλων της αγοράς. Ο επενδυτής θα επικεντρώσει τις προσπάθειές του σε μια συγκεκριμένη εταιρεία αντί για τη συνολική βιομηχανία ή την οικονομία. Η προσέγγιση είναι ότι η εταιρεία υπερβαίνει τις προσδοκίες παρά τη βιομηχανία ή την οικονομία που δεν τα πηγαίνουν καλά.

Οι διευθυντές συνήθως χρησιμοποιούν μακροπρόθεσμες στρατηγικές με μια προσέγγιση αγοράς. Θα έχουν πλήρη κατανόηση ενός μεμονωμένου αποθέματος και του μακροπρόθεσμου δυναμικού του σεναρίου και της εταιρείας. Οι επενδυτές θα επωφεληθούν από τη βραχυπρόθεσμη αστάθεια στην αγορά για τη μεγιστοποίηση των κερδών τους. Αυτό γίνεται με γρήγορη είσοδο και έξοδο από τις θέσεις τους.

# 8 - Επένδυση από πάνω προς τα κάτω

Αυτή η προσέγγιση των επενδύσεων περιλαμβάνει την εξέταση της συνολικής κατάστασης της οικονομίας και στη συνέχεια περαιτέρω διάσπαση διαφόρων συνιστωσών σε ελάχιστες λεπτομέρειες. Στη συνέχεια, οι αναλυτές εξετάζουν διάφορους βιομηχανικούς τομείς για την επιλογή αυτών των σεναρίων που αναμένεται να ξεπεράσουν την αγορά.

Οι επενδυτές θα εξετάσουν τις μακροοικονομικές μεταβλητές όπως:

- ΑΕΠ (Ακαθάριστο Εγχώριο Προϊόν)

- Εμπορικά ισοζύγια

- Τρέχον έλλειμμα λογαριασμού

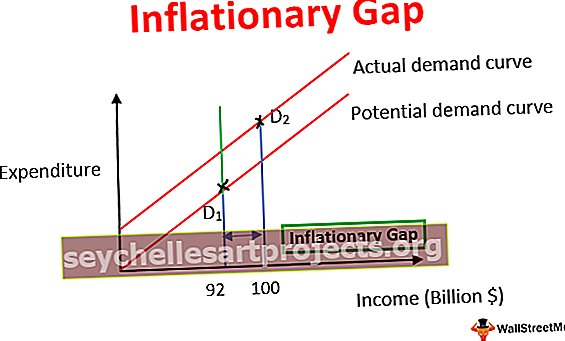

- Πληθωρισμός και επιτόκιο

Με βάση αυτές τις μεταβλητές, οι διαχειριστές θα ανακατανείμουν τα νομισματικά περιουσιακά στοιχεία για την απόκτηση κεφαλαιουχικών κερδών και όχι εκτεταμένη ανάλυση σε μία εταιρεία ή τομέα. Για παράδειγμα, εάν η οικονομική ανάπτυξη σημειώνει καλή πορεία στη Νοτιοανατολική Ασία σε σύγκριση με την εγχώρια ανάπτυξη της ΕΕ (Ευρωπαϊκή Ένωση), οι επενδυτές μπορούν να μετατοπίσουν περιουσιακά στοιχεία διεθνώς πραγματοποιώντας μια αγορά χρηματιστηριακών κεφαλαίων που παρακολουθούν τις στοχευμένες χώρες στην Ασία.

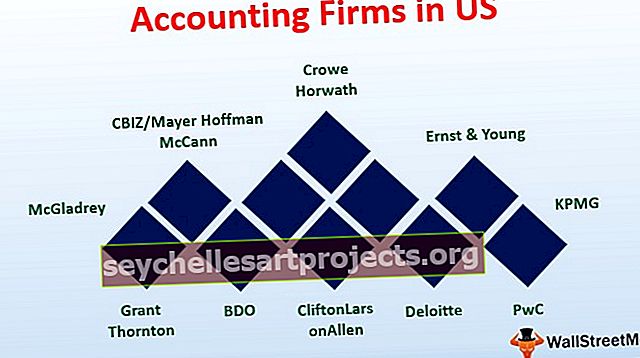

Κορυφαίες εταιρείες διαχείρισης κεφαλαίων

Εδώ είναι η λίστα των κορυφαίων 10 εταιρειών διαχείρισης κεφαλαίων ανά Asset Under Management. Αυτά τα δεδομένα προέρχονται από το Caproasia.com

| Τάξη | Εταιρία | Χώρα προέλευσης | Ιδρύθηκε το | AUM (δισεκατομμύρια δολάρια ΗΠΑ) |

| 1 | BlackRock, Inc. | Ηνωμένες Πολιτείες | 1988 | 4.737 |

| 2 | Εμπροσθοφυλακή | Ηνωμένες Πολιτείες | 1975 | 3.371 |

| 3 | UBS Global Asset Management | Ελβετία | 2002 | 2.713 |

| 4 | Παγκόσμιοι Σύμβουλοι State Street | Ηνωμένες Πολιτείες | 1978 | 2.296 |

| 5 | Επενδύσεις πιστότητας | Ηνωμένες Πολιτείες | 1946 | 2110 |

| 6 | Allianz Asset Management | Γερμανία | 1890 | 1.984 |

| 7 | JP Morgan Asset Management | Ηνωμένες Πολιτείες | 1871 | 1,676 |

| 8 | BNY Mellon | Ηνωμένες Πολιτείες | 1784 | 1.639 |

| 9 | PIMCO (Pacific Management Management Company) | Ηνωμένες Πολιτείες | 1971 | 1.500 |

| 10 | Όμιλος κεφαλαίου | Ηνωμένες Πολιτείες | 1931 | 1.390 |