Αναλογία Treynor | Τύπος | Υπολογισμός | vs Sharpe Ratio - WallStreetMojo

Ορισμός αναλογίας Treynor

Η αναλογία Treynor είναι παρόμοια με την αναλογία Sharpe, όπου η υπερβολική απόδοση έναντι της απόδοσης χωρίς κίνδυνο, ανά μονάδα της μεταβλητότητας του χαρτοφυλακίου, υπολογίζεται με τη διαφορά ότι χρησιμοποιεί το βήτα αντί της τυπικής απόκλισης ως μέτρο κινδύνου, επομένως μας δίνει υπερβολική απόδοση πάνω από το ποσοστό απόδοσης χωρίς κίνδυνο, ανά μονάδα του beta του συνολικού χαρτοφυλακίου του επενδυτή.

Εξήγηση

Ο όρος Treynor Ratio μπορεί να εξηγηθεί ως αριθμός, ο οποίος μετρά τις υπερβολικές αποδόσεις, τις οποίες θα μπορούσε να έχει κερδίσει η εταιρεία σε ορισμένες από τις επενδύσεις της που δεν έχουν μεταβλητούς κινδύνους, αναλαμβάνοντας τον τρέχοντα κίνδυνο αγοράς. Η μέτρηση του λόγου Treynor βοηθά τους διαχειριστές να συσχετίζουν τις αποδόσεις που έχουν αποκτηθεί πέρα από το ποσοστό απόδοσης χωρίς κίνδυνο με τον πρόσθετο κίνδυνο που έχει ληφθεί.

Πηγή : Yahoo Finance

Τύπος Treynor Ratio

Στον τύπο της σχέσης Treynor, δεν λαμβάνουμε υπόψη τον συνολικό κίνδυνο. Αντί αυτού, λαμβάνεται υπόψη ο συστηματικός κίνδυνος.

Ο τύπος αναλογίας Treynor δίνεται ως:

Εδώ, Ri = επιστροφή από το χαρτοφυλάκιο I, Rf = ποσοστό χωρίς κίνδυνο και βi = beta (μεταβλητότητα) του χαρτοφυλακίου,

Όσο υψηλότερη είναι η αναλογία Treynor ενός χαρτοφυλακίου τόσο καλύτερη είναι η απόδοσή του. Έτσι, όταν αναλύουμε πολλαπλά χαρτοφυλάκια, η χρήση του τύπου Treynor ratio ως μέτρηση θα μας βοηθήσει να τα αναλύσουμε με επιτυχία και να βρούμε το καλύτερο μεταξύ τους.

Πώς λειτουργεί η αναλογία Treynor;

Ο υπολογισμός του συντελεστή Treynor γίνεται λαμβάνοντας υπόψη το βήτα μιας επένδυσης ως κίνδυνο. Η τιμή β κάθε επένδυσης είναι το μέτρο της μεταβλητότητας της επένδυσης σε σχέση με την τρέχουσα θέση στο χρηματιστήριο. Όσο μεγαλύτερη είναι η μεταβλητότητα των μετοχών που περιλαμβάνονται στο χαρτοφυλάκιο περισσότερο θα είναι η τιμή β αυτής της επένδυσης.

Η τιμή β μπορεί να μετρηθεί διατηρώντας την τιμή 1 ως σημείο αναφοράς. Η τιμή β για ολόκληρη την αγορά θεωρείται ίση με 1. Εάν ένα χαρτοφυλάκιο έχει μεγάλο αριθμό πτητικών αποθεμάτων, θα έχει τιμή beta μεγαλύτερη από 1. Από την άλλη πλευρά, εάν μια επένδυση έχει μόνο λίγα πτητικά αποθέματα, η Η αξία αυτής της επένδυσης θα είναι μικρότερη από μία.

Οι μετοχές που έχουν υψηλότερη τιμή beta έχουν περισσότερες πιθανότητες να ανέβουν και να πέσουν πιο εύκολα από άλλες μετοχές στο χρηματιστήριο που έχουν σχετικά χαμηλότερη τιμή beta. Έτσι, όταν εξετάζουμε την αγορά, η μέση σύγκριση των τιμών beta δεν μπορεί να δώσει ένα δίκαιο αποτέλεσμα. Επομένως, η σύγκριση των επενδύσεων με αυτό το μέτρο δεν είναι πραγματικά πρακτική. Εδώ λοιπόν έρχεται η χρησιμότητα του λόγου Treynor επειδή βοηθά στη σύγκριση επενδύσεων ή μετοχών που δεν έχουν καθόλου κοινό μεταξύ τους για να πάρουμε μια σαφή ανάλυση απόδοσης.

Υπολογισμός αναλογίας Treynor

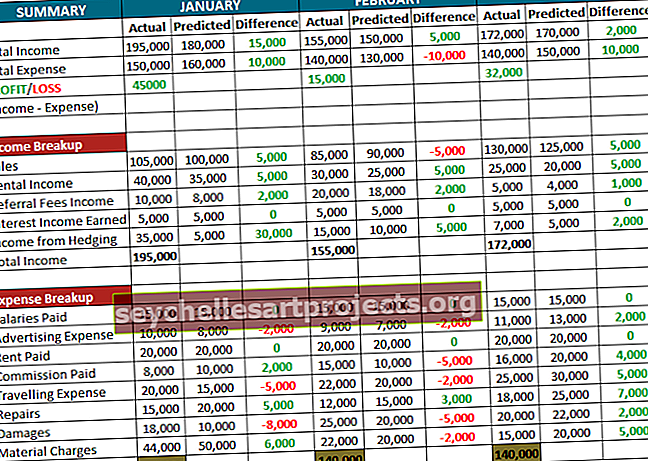

Θα εξετάσουμε τώρα ένα παράδειγμα λόγου Treynor για να κατανοήσουμε με σαφήνεια τον τρόπο υπολογισμού του λόγου Treynor. Κοιτάξτε τον παρακάτω πίνακα με τρεις επενδύσεις, τις τιμές beta και τις αποδόσεις σε ποσοστό:

| Επένδυση | Beta τιμή | Ποσοστό απόδοσης |

| Επένδυση Α | 1.00 | 10% |

| Επένδυση Β | 0,9 | 12% |

| Επένδυση Γ | 2.5 | 22% |

Για να πραγματοποιήσουμε τους υπολογισμούς του Treynor Ratio, χρειαζόμαστε επίσης το ποσοστό κινδύνου των τριών επενδύσεων. Ας υποθέσουμε ότι και οι τρεις επενδύσεις εδώ έχουν ποσοστό χωρίς κίνδυνο 1.

Τώρα μπορούμε να πραγματοποιήσουμε τον υπολογισμό του Treynor Ratio χρησιμοποιώντας τον τύπο Treynor ratio, ο οποίος έχει ως εξής: -

- Για την επένδυση Α, ο τύπος της σχέσης Treynor είναι (10 - 1) / (1,0 * 100) = 0,090

- Για την επένδυση B, η αναλογία Treynor είναι (12 - 1) / (0,9 * 100) = 0,122

- Για την επένδυση C, ο λόγος Treynor είναι (22 - 1) / (2,5 * 100) = 0,084

Επομένως, ο λόγος Treynor για την Επένδυση Α είναι 0,090, για την Επένδυση Β είναι 0,122 και για την Επένδυση Γ είναι 0,084. Μπορούμε να παρατηρήσουμε ξεκάθαρα από τις ληφθείσες τιμές αναλογίας Treynor ότι το Investment B έχει τον υψηλότερο λόγο Treynor και ως εκ τούτου, αυτή είναι η επένδυση με σχετικά χαμηλότερη τιμή beta. Έτσι, σε αυτήν την περίπτωση, το Investment B λέγεται ότι είναι η επένδυση με την καλύτερη απόδοση μεταξύ των τριών επενδύσεων που έχουμε αναλύσει. Ομοίως, η επένδυση Α είναι η δεύτερη καλύτερη, ενώ η επένδυση Γ είναι η χαμηλότερη απόδοση μεταξύ των τριών.

Τώρα, ας εξετάσουμε την πρώτη ανάλυση της απόδοσης των επενδύσεων. Όταν εξετάζουμε τα ποσοστά απόδοσης, το Investment C υποτίθεται ότι έχει την καλύτερη απόδοση με ποσοστό απόδοσης 22%, ενώ το Investment B πρέπει να έχει επιλεγεί ως το δεύτερο καλύτερο. Όμως, από τον υπολογισμό της αναλογίας Treynor, καταλάβαμε ότι η Επένδυση Β είναι η καλύτερη μεταξύ των τριών, ενώ η Επένδυση Γ, παρά το υψηλότερο ποσοστό, είναι η χειρότερη απόδοση μεταξύ των τριών. Αυτή η διαφορά στα αποτελέσματα ήρθε λόγω της χρήσης του μέτρου του κινδύνου στον υπολογισμό του λόγου Treynor.

Περιορισμοί της αναλογίας Treynor

Παρόλο που η αναλογία Treynor θεωρείται καλύτερη μέθοδος για την ανάλυση και την εύρεση της επένδυσης με καλύτερη απόδοση σε μια ομάδα επενδύσεων, δεν λειτουργεί σε πολλές περιπτώσεις. Η αναλογία Treynor δεν λαμβάνει υπόψη τιμές ή μετρήσεις που υπολογίζονται μέσω της διαχείρισης χαρτοφυλακίων ή επενδύσεων. Αυτό καθιστά την αναλογία Treynor απλώς ένα κριτήριο κατάταξης με πολλά μειονεκτήματα, καθιστώντας το άχρηστο σε διαφορετικά σενάρια.

Περαιτέρω, η αναλογία Treynor μπορεί να χρησιμοποιηθεί αποτελεσματικά για την ανάλυση πολλαπλών χαρτοφυλακίων μόνο εάν θεωρείται ότι αποτελούν υποσύνολο ενός μεγαλύτερου χαρτοφυλακίου. Σε περιπτώσεις όπου τα χαρτοφυλάκια έχουν ποικίλο συνολικό κίνδυνο και παρόμοιους συστηματικούς κινδύνους, θα κατατάσσονται στον ίδιο βαθμό, καθιστώντας την αναλογία Treynor άχρηστη στην ανάλυση απόδοσης τέτοιων χαρτοφυλακίων.

Ένας άλλος περιορισμός της αναλογίας Treynor προκύπτει λόγω του παρελθόντος προβληματισμού που έγινε από τη μέτρηση. Η αναλογία Treynor δίνει σημασία στον τρόπο συμπεριφοράς των χαρτοφυλακίων στο παρελθόν. Στην πραγματικότητα, οι επενδύσεις ή τα χαρτοφυλάκια είναι συνεχώς μεταβαλλόμενα και δεν μπορούμε να αναλύσουμε ένα με τις προηγούμενες γνώσεις, καθώς τα χαρτοφυλάκια ενδέχεται να συμπεριφέρονται διαφορετικά στο μέλλον λόγω αλλαγών στις τάσεις της αγοράς και άλλων αλλαγών.

Για παράδειγμα, εάν μια μετοχή παρέχει στην εταιρεία ποσοστό απόδοσης 12% για τα τελευταία χρόνια, δεν είναι εγγυημένο ότι θα συνεχίσει να κάνει το ίδιο πράγμα στα επόμενα χρόνια. Το ποσοστό απόδοσης μπορεί να πάει με κάθε τρόπο, κάτι που δεν λαμβάνεται υπόψη από την αναλογία Treynor.

Η φόρμουλα Treynor ratio έχει μια εγγενή αδυναμία που είναι ο σχεδιασμός της προς τα πίσω. Είναι πολύ πιθανό, ίσως ακόμη πιο πιθανό, για μια επένδυση να αποδώσει με διαφορετικό τρόπο στις επόμενες περιόδους από το πώς έχει γίνει στο παρελθόν. Ένα απόθεμα με beta 3 μπορεί να μην έχει ουσιαστικά τρεις φορές την αστάθεια της αγοράς για πάντα, για παράδειγμα. Ομοίως, δεν πρέπει να περιμένετε ένα χαρτοφυλάκιο να κερδίσει χρήματα με ποσοστό απόδοσης 8% τα επόμενα δέκα χρόνια μόνο και μόνο επειδή τα έκανε τα τελευταία δέκα χρόνια.

Επιπλέον, ορισμένοι ενδέχεται να αντιμετωπίσουν πρόβλημα με τη χρήση του beta ως μέτρο κινδύνου. Αρκετοί επιτυχημένοι επενδυτές θα έλεγαν ότι η beta δεν μπορεί να σας δώσει μια σαφή εικόνα του σχετικού κινδύνου. Για πολλά χρόνια, οι Warren Buffett και Charlie Munger υποστηρίζουν ότι η αστάθεια μιας επένδυσης δεν είναι το πραγματικό μέτρο κινδύνου. Μπορούν να υποστηρίξουν ότι ο κίνδυνος είναι η πιθανότητα μόνιμης, όχι προσωρινής, απώλειας κεφαλαίου.

Αναλογία Treynor έναντι Sharpe Ratio

Η αναλογία Sharpe είναι μια μέτρηση, παρόμοια με την αναλογία Treynor, που χρησιμοποιείται για την ανάλυση της απόδοσης διαφορετικών χαρτοφυλακίων, λαμβάνοντας υπόψη τον κίνδυνο που ενέχει.

Η κύρια διαφορά μεταξύ του λόγου Sharpe και του λόγου Treynor είναι ότι, σε αντίθεση με τη χρήση του συστηματικού κινδύνου που χρησιμοποιείται στην περίπτωση του λόγου Treynor, ο συνολικός κίνδυνος ή η τυπική απόκλιση χρησιμοποιείται στην περίπτωση του λόγου Sharpe. Η μέτρηση λόγου Sharpe είναι χρήσιμη για όλα τα χαρτοφυλάκια, σε αντίθεση με την αναλογία Treynor που μπορεί να εφαρμοστεί μόνο σε καλά διαφοροποιημένα χαρτοφυλάκια. Η αναλογία Sharpe αποκαλύπτει πόσο καλά αποδίδει ένα χαρτοφυλάκιο σε σύγκριση με μια επένδυση χωρίς κίνδυνο. Τα κοινά σημεία αναφοράς, τα οποία χρησιμοποιούνται για την εκπροσώπηση μιας επικίνδυνης επένδυσης, είναι οι λογαριασμοί ή τα ομόλογα του Υπουργείου Οικονομικών των ΗΠΑ.

Ο λόγος Sharpe υπολογίζει πρώτα είτε την αναμενόμενη είτε την πραγματική απόδοση της επένδυσης για ένα επενδυτικό χαρτοφυλάκιο (ή ακόμη και μια προσωπική επένδυση σε μετοχές), αφαιρεί την απόδοση της επένδυσης χωρίς κίνδυνο και, στη συνέχεια, διαιρεί το αποτέλεσμα με την τυπική απόκλιση του επενδυτικού χαρτοφυλακίου.

Ο πρώτος σκοπός της αναλογίας Sharpe είναι να μάθετε εάν δημιουργείτε ή όχι μια πολύ μεγαλύτερη απόδοση της επένδυσής σας σε αντάλλαγμα για την αποδοχή του επιπλέον κινδύνου που ενέχει η επένδυση σε μετοχές, σε σύγκριση με την επένδυση σε μέσα χωρίς κίνδυνο. Έτσι, και οι δύο λόγοι λειτουργούν παρόμοια με κάποιους τρόπους ενώ είναι διαφορετικοί σε άλλους, καθιστώντας τους κατάλληλους για διαφορετικές περιπτώσεις. Και οι δύο μεθοδολογίες λειτουργούν για τον προσδιορισμό ενός «χαρτοφυλακίου καλύτερης απόδοσης» για την εξέταση του κινδύνου, καθιστώντας τον πιο κατάλληλο από την ανάλυση πρωτογενών επιδόσεων.

Εφαρμογή του λόγου Treynor στα Αμοιβαία Κεφάλαια

Τα αμοιβαία κεφάλαια θεωρούνται μια καλή επιλογή για επένδυση και ο προσδιορισμός της απόδοσης χωρίς κίνδυνο είναι κάτι που σίγουρα πρέπει να λάβετε υπόψη προτού αποφασίσετε να επενδύσετε σε αμοιβαίο κεφάλαιο. Όπως όλες οι άλλες επενδυτικές επιλογές, τα αμοιβαία κεφάλαια ενέχουν επίσης κινδύνους και είναι μια μακροπρόθεσμη επενδυτική επιλογή, θα πρέπει να λάβετε σοβαρά υπόψη όλους τους κινδύνους που σχετίζονται με αυτό και να θεωρείτε πάντα ένα αμοιβαίο κεφάλαιο με λιγότερη ανοχή στον κίνδυνο να παρέχει ένα καλό ποσοστό απόδοσης από την επένδυση.

Οι κοινοί κίνδυνοι που εμπλέκονται στα αμοιβαία κεφάλαια είναι οι εξής:

- Κίνδυνος αγοράς: Τα σενάρια αγοράς αλλάζουν συνεχώς και τα αμοιβαία κεφάλαια επηρεάζονται σε μεγάλο βαθμό από κινδύνους αγοράς. Η αλλαγή στις τάσεις της αγοράς μπορεί να επηρεάσει τον τρόπο με τον οποίο μια επένδυση επιστρέφει εισόδημα, και αυτό ισχύει και για τα αμοιβαία κεφάλαια.

- Κίνδυνος βιομηχανίας: Οι κίνδυνοι που βασίζονται στη βιομηχανία είναι συνηθισμένοι στην αγορά. Οποιαδήποτε επένδυση γίνεται στον κλάδο, στον οποίο εμφανίζεται μια πτώση ή ένα κομμάτι κακών ειδήσεων, θα αλλάξει τον τρόπο συμπεριφοράς της αγοράς. Και επομένως, μπορεί να επηρεάσει έναν αριθμό επιστροφών που πραγματοποιήθηκαν.

- Κίνδυνος χώρας: Η συγκεκριμένη χώρα στην οποία πηγαίνει η επένδυση, τις επηρεάζει από τους κινδύνους που βασίζονται στη χώρα. Τυχόν σενάρια που λαμβάνουν χώρα σε αυτήν τη χώρα μπορεί να έχουν σημαντικές επιπτώσεις στον τρόπο συμπεριφοράς των επενδύσεων. Πράγματα όπως οι εκλογές, οι κυβερνητικές αλλαγές και οι φυσικές καταστροφές μπορούν να αλλάξουν το ποσοστό απόδοσης της επένδυσης στη χώρα αυτή παρέχει στους επενδυτές.

- Συναλλαγματικός κίνδυνος: Η μεταβολή της συναλλαγματικής ισοτιμίας των νομισμάτων επηρεάζει επίσης σημαντικά τη χρηματοπιστωτική αγορά. Οι επιχειρηματικοί οργανισμοί δραστηριοποιούνται σε διαφορετικές χώρες, γεγονός που καθιστά τη συμπερίληψη πολλαπλών νομισμάτων. Έτσι, η αλλαγή της συναλλαγματικής ισοτιμίας ενός νομίσματος στο οποίο γίνεται μια επιχείρηση μπορεί να επηρεάσει τον τρόπο συμπεριφοράς της αγοράς. Επομένως, ο συναλλαγματικός κίνδυνος είναι ένα σημαντικό πράγμα που πρέπει να ληφθεί υπόψη κατά τον υπολογισμό της αναλογίας Treynor.

- Κίνδυνος επιτοκίου: Τα επιτόκια και οι τιμές των ομολόγων σχετίζονται πολύ μεταξύ τους. Η αύξηση του επιτοκίου μπορεί να προκαλέσει μείωση των τιμών των ομολόγων και μείωση των ίδιων μπορεί να αυξήσει τις τιμές των ομολόγων. Επομένως, ο κίνδυνος που σχετίζεται με το επιτόκιο είναι σημαντικό να ληφθεί υπόψη.

- Πιστωτικοί κίνδυνοι: Η έγκαιρη πληρωμή έναντι των χρεών ή των δανείων που λαμβάνονται από τον επενδυτή είναι σημαντική και μια αποτυχία σε αυτό μπορεί να προκαλέσει πιστωτικούς κινδύνους. Τα πιστωτικά τέλη μπορούν να επηρεάσουν αντιστρόφως τις δραστηριότητες του επενδυτή.

- Κύριος κίνδυνος: Οποιαδήποτε πτώση των τιμών, όπως αυτή του εξοπλισμού που χρησιμοποιεί η εταιρεία, μπορεί να επηρεάσει και την επιχείρηση.

- Κίνδυνος διαχειριστή κεφαλαίων : Η δουλειά του διαχειριστή κεφαλαίων πρέπει να γίνει τέλεια. Οποιοδήποτε σφάλμα στο έργο του διαχειριστή κεφαλαίων μπορεί να επηρεάσει αρνητικά τα κεφάλαια. Αυτό ονομάζεται κίνδυνος διαχειριστή κεφαλαίων, επομένως η σωστή εργασία του εργαζομένου στην επιχείρηση επενδύσεων είναι σημαντικό πράγμα για να επιτευχθεί ένας καλός λόγος Treynor και επομένως ένας καλός ρυθμός απόδοσης.

Όπως είδαμε, είναι επιτακτική ανάγκη οι επενδυτές να βρουν αμοιβαία κεφάλαια, τα οποία θα τους βοηθήσουν να επιτύχουν τους επενδυτικούς τους στόχους στο απαιτούμενο επίπεδο κινδύνου. Και θα πρέπει να συνειδητοποιήσετε ότι η εκτίμηση του κινδύνου που ενέχει ένα σύστημα αμοιβαίων κεφαλαίων μόνο βάσει της ΚΑΕ των εκθέσεων αμοιβαίων κεφαλαίων ενδέχεται να μην είναι η ολιστική εκτίμηση. Αξίζει να σημειωθεί ότι, σε μια ταχέως αναπτυσσόμενη αγορά, δεν είναι απολύτως δύσκολο να παρατηρήσουμε υψηλότερη ανάπτυξη εάν ο διαχειριστής κεφαλαίων είναι διατεθειμένος να αναλάβει μεγαλύτερο κίνδυνο. Υπήρξαν πολλές τέτοιες περιπτώσεις στο παρελθόν, όπως το ράλι του 1999 και των αρχών του 2000, καθώς και πολλές ράλι μετοχών του παρελθόντος. Επομένως, η αποτίμηση των προηγούμενων αποδόσεων που χρονολογούνται από το αμοιβαίο κεφάλαιο μεμονωμένα θα ήταν ανακριβής, διότι δεν θα σας δείξει την έκταση του κινδύνου για τον οποίο έχετε εκτεθεί ως επενδυτής.

συμπέρασμα

Η αναλογία Treynor είναι μια μέτρηση, που χρησιμοποιείται ευρέως στη χρηματοδότηση για υπολογισμούς με βάση τις αποδόσεις που κερδίζει μια εταιρεία. Είναι επίσης γνωστό ως αναλογία ανταμοιβής προς μεταβλητότητα ή μέτρο Treynor. Η μέτρηση πήρε το όνομά της από τον Jack Treynor, ο οποίος ανέπτυξε τη μέτρηση και το χρησιμοποίησε πρώτα.

Οι αναλογίες που χρησιμοποιούν το beta, ενώ ο λόγος Treynor είναι ένας από αυτούς, θα μπορούσαν επίσης να ταιριάζουν καλύτερα για σύγκριση της βραχυπρόθεσμης απόδοσης. Έχουν γίνει πολλές μελέτες σχετικά με τη μακροπρόθεσμη απόδοση του χρηματιστηρίου και μια μελέτη του ρεκόρ του Buffett στο Berkshire Anne Hathaway έδειξε ότι τα αποθέματα χαμηλής beta έχουν πραγματικά καλύτερη απόδοση από τα αποθέματα υψηλών beta, είτε σε βάση προσαρμοσμένου στον κίνδυνο είτε σε όρους ακατέργαστης, μη προσαρμοσμένης απόδοσης.

Πρέπει να σημειωθεί εδώ ότι η άμεση και γραμμική σχέση μεταξύ υψηλότερων beta και υψηλότερων μακροπρόθεσμων αποδόσεων μπορεί να μην είναι τόσο ισχυρή όσο πιστεύεται. Οι ακαδημαϊκοί και οι επενδυτές θα αμφισβητούν πάντοτε τις πιο αποτελεσματικές στρατηγικές για τον κίνδυνο δραστηριότητας για τα επόμενα χρόνια. Στην πραγματικότητα, μπορεί να μην υπάρχει μέτρο που να θεωρείται το τέλειο μέτρο κινδύνου. Ωστόσο, παρά το γεγονός αυτό, η αναλογία Treynor θα σας προσφέρει τουλάχιστον έναν τρόπο να ταιριάξετε την απόδοση ενός χαρτοφυλακίου, λαμβάνοντας υπόψη την αστάθεια και τον κίνδυνο, που μπορεί να δημιουργήσει πιο χρήσιμες συγκρίσεις από μια απλή σύγκριση των προηγούμενων επιδόσεων.