Παραδείγματα προϋπολογισμού κεφαλαίου | Κορυφαίο παράδειγμα τεχνικής προϋπολογισμού κεφαλαίου

Ο προϋπολογισμός κεφαλαίου αναφέρεται κυρίως στη διαδικασία λήψης αποφάσεων που σχετίζεται με την επένδυση σε μακροπρόθεσμα έργα, ένα παράδειγμα της οποίας περιλαμβάνει τη διαδικασία προϋπολογισμού κεφαλαίου που πραγματοποιείται από έναν οργανισμό προκειμένου να αποφασίσει εάν θα συνεχίσει με τα υπάρχοντα μηχανήματα ή θα αγοράσει ένα νέο στη θέση του τα παλιά μηχανήματα.

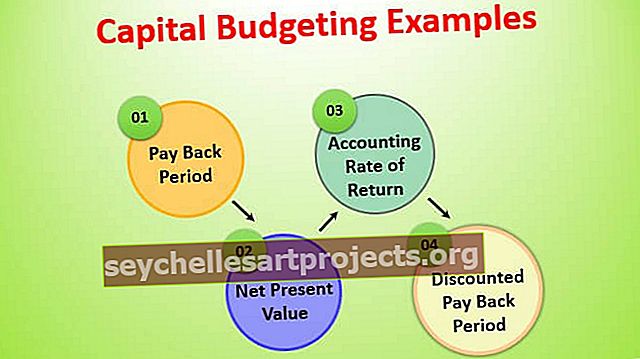

Παραδείγματα τεχνικών προϋπολογισμού κεφαλαίου

Το παρακάτω παράδειγμα τεχνικής προϋπολογισμού κεφαλαίου μας δείχνει πώς ένας οργανισμός μπορεί να λάβει την απόφαση συγκρίνοντας μελλοντικές ταμειακές εισροές και εκροές μεμονωμένων έργων. Το σημείο που πρέπει να θυμόμαστε για τον προϋπολογισμό κεφαλαίου είναι ότι λαμβάνει υπόψη μόνο χρηματοοικονομικούς παράγοντες στην επένδυση, όπως εξηγείται στα παρακάτω παραδείγματα και όχι ποιοτικό παράγοντα. Με τη βοήθεια του προϋπολογισμού κεφαλαίου, μπορούμε να καταλάβουμε ότι ορισμένες από τις μεθόδους καθιστούν τις αποφάσεις εύκολη λήψη. Ωστόσο, ορισμένες μέθοδοι δεν καταλήγουν σε απόφαση. καθιστά την οργάνωση δύσκολη τη λήψη αποφάσεων.

Κορυφαία 5 παραδείγματα προϋπολογισμού κεφαλαίου

Ας δούμε μερικά απλά έως προηγμένα παραδείγματα προϋπολογισμού κεφαλαίου για να το κατανοήσουμε καλύτερα.

Παράδειγμα # 1 (Περίοδος αποπληρωμής)

Ορισμός ορισμού περιόδου επιστροφής και πώς να καταλάβετε ότι ας το συζητήσουμε λαμβάνοντας υπόψη το παρακάτω παράδειγμα;

Μια εταιρεία περιορισμένης ευθύνης XYZ που θέλει να επενδύσει σε ένα από τα νέα έργα και το κόστος αυτού του έργου είναι 10.000 $ πριν η εταιρεία επενδύσεων θέλει να αναλύσει ότι πόσο καιρό θα χρειαστεί μια εταιρεία για να ανακτήσει τα επενδυμένα χρήματα σε ένα έργο;

Λύση:

Ας πούμε σε ένα χρόνο, και ούτω καθεξής, η εταιρεία ανακτά ένα κέρδος όπως αναφέρεται στον παρακάτω πίνακα.

Λοιπόν, πόσο καιρό θα πάρει η εταιρεία για να ανακτήσει τα επενδυμένα χρήματα από τον παραπάνω πίνακα που δείχνει 3 χρόνια και μερικούς μήνες. Αλλά αυτός δεν είναι ο σωστός τρόπος για να μάθετε μια περίοδο αποπληρωμής της αρχικής επένδυσης, επειδή η βάση που εξετάζει η εταιρεία εδώ είναι το κέρδος και δεν είναι ταμειακή ροή, επομένως το κέρδος δεν είναι τα σωστά κριτήρια, οπότε μια εταιρεία πρέπει να χρησιμοποιήσει εδώ είναι ταμειακή ροή. Έτσι, το κέρδος φτάνει μετά την αφαίρεση της αξίας απόσβεσης, έτσι ώστε να γνωρίζουμε τις ταμειακές ροές, πρέπει να προσθέσουμε την απόσβεση στα κέρδη. Ας υποθέσουμε ότι η αξία απόσβεσης είναι 2.000 $, επομένως οι καθαρές ταμειακές ροές θα είναι όπως αναφέρονται στον παρακάτω πίνακα.

Έτσι, από την ανάλυση ταμειακών ροών, η εταιρεία θα ανακτήσει την αρχική επένδυση εντός 2 ετών. Επομένως, η περίοδος αποπληρωμής δεν είναι παρά ο χρόνος που απαιτείται από τις εισροές μετρητών για την ανάκτηση του ποσού της επένδυσης.

Παράδειγμα # 2

Υπολογίστε την περίοδο αποπληρωμής και την περίοδο έκπτωσης για το έργο, το οποίο κοστίζει 270.000 $ και τα έργα αναμένεται να αποφέρουν 75.000 $ ετησίως για τα επόμενα πέντε χρόνια; Το απαιτούμενο ποσοστό απόδοσης της εταιρείας είναι 11 τοις εκατό. Πρέπει η εταιρεία να προχωρήσει και να επενδύσει σε ένα έργο; Το ποσοστό απόδοσης 11%. Πρέπει να το βρούμε εδώ, PB; DPB; Πρέπει να αγοραστεί το έργο;

Λύση:

Μετά την προσθήκη των ταμειακών ροών κάθε έτους, το υπόλοιπο θα έρθει, όπως φαίνεται στον παρακάτω πίνακα.

Από τον παραπάνω πίνακα η θετική ισορροπία είναι μεταξύ 3 και 4 ετών,

- PB = (Έτος - Τελευταίο αρνητικό Υπόλοιπο) / Ταμειακές Ροές

- PB = [3 - (- 45.000)] / 75.000

- PB = 3,6 έτη

Ή

- PB = Αρχική επένδυση / ετήσιες ταμειακές ροές

- PB = 270.000 / 75.000

- PB = 3,6 έτη.

Με το προεξοφλημένο ποσοστό απόδοσης της τρέχουσας αξίας 11% των ταμειακών ροών, όπως φαίνεται στον παρακάτω πίνακα.

- DPB = (Έτος - Τελευταίο αρνητικό Υπόλοιπο) / Ταμειακές Ροές

- DPB = [(4- (37,316,57) / 44,508,85)

- DPB = 4,84 έτη

Έτσι, από πάνω και τις δύο μεθόδους προϋπολογισμού κεφαλαίου, είναι σαφές ότι η εταιρεία πρέπει να προχωρήσει και να επενδύσει στο έργο σαν και οι δύο μέθοδοι, η εταιρεία θα καλύψει την αρχική επένδυση πριν από 5 χρόνια.

Παράδειγμα # 3 (Λογιστικό ποσοστό απόδοσης)

Η τεχνική λογιστικού ποσοστού απόδοσης του προϋπολογισμού κεφαλαίου μετρά τον ετήσιο μέσο ρυθμό απόδοσης κατά τη διάρκεια του ενεργητικού Ας δούμε αυτό το παρακάτω παράδειγμα.

Η εταιρεία περιορισμένης έκδοσης XYZ σχεδιάζει να αγοράσει νέο εξοπλισμό παραγωγής, το οποίο κοστίζει 240.000 $, αλλά η εταιρεία έχει άνισες καθαρές εισροές μετρητών κατά τη διάρκεια της ζωής της, όπως φαίνεται στον πίνακα, και υπολειμματική αξία 30.000 $ στο τέλος της ζωής της. Υπολογίστε το λογιστικό ποσοστό απόδοσης;

Λύση:

Κατ 'αρχάς, υπολογίστε τις μέσες ετήσιες ταμειακές ροές

- = Συνολικές ταμειακές ροές / Συνολικός αριθμός έτους

- = 360.000 / 6

Μέσες ετήσιες ταμειακές ροές = 60.000 $

Υπολογίστε τα ετήσια έξοδα απόσβεσης

= 240.000 $ - 30.000 $ / 6

= 210.000 / 6

Ετήσια έξοδα απόσβεσης = 35.000 $

Υπολογισμός ARR

- ARR = Μέσες ετήσιες καθαρές ταμειακές ροές - Ετήσια έξοδα απόσβεσης / Αρχική επένδυση

- ARR = 60.000 $ - 35.000 $ / 240.000 $

- ARR = 25.000 $ / 240.000 $ × 100

- ARR = 10,42%

Συμπέρασμα - Επομένως, εάν το ARR είναι υψηλότερο από το ποσοστό εμποδίων που καθορίζεται από τη διοίκηση της εταιρείας, από ό, τι θα εξεταστεί, και αντίστροφα, θα απορριφθεί.

Παράδειγμα # 4 (Καθαρή παρούσα αξία)

Το Met Life Hospital σχεδιάζει να αγοράσει ένα συνημμένο για το μηχάνημά του ακτίνων Χ. Το κόστος προσάρτησης είναι 3.170 $ και διάρκεια ζωής 4 ετών, η αξία διάσωσης είναι μηδέν και η αύξηση των εισροών μετρητών κάθε χρόνο είναι 1.000 $. Καμία επένδυση δεν πρέπει να πραγματοποιηθεί εκτός εάν έχει ετήσιο 10%. Θα επενδύσει το νοσοκομείο Met Life στο προσκήνιο;

Λύση:

Συνολική ανάκτηση επένδυσης (NPV) = 3170

Από τον παραπάνω πίνακα, είναι σαφές ότι οι εισροές μετρητών ύψους 1.000 $ για 4 χρόνια είναι επαρκείς για να ανακτήσουν την αρχική επένδυση των 3.170 $ και να παρέχουν ακριβώς 10% απόδοση της επένδυσης.

Παράδειγμα # 5

Η εταιρεία περιορισμένης ευθύνης της ABC θέλει να επενδύσει σε ένα από τα έξοδα του Έργου που το έργο είναι 50.000 $ και εισροές και εκροές μετρητών ενός έργου για 5 χρόνια, όπως φαίνεται στον παρακάτω πίνακα. Υπολογίστε την καθαρή παρούσα αξία και τον εσωτερικό ρυθμό απόδοσης του έργου. Το επιτόκιο είναι 5%.

Λύση:

Πρώτον, για τον υπολογισμό των καθαρών ταμειακών ροών κατά τη διάρκεια αυτής της χρονικής περιόδου με ταμειακές εισροές - Ταμειακές εκροές, όπως φαίνεται στον παρακάτω πίνακα.

NPV = -50,000 + 15,000 / (1 + 0,05) + 12,000 / (1 + 0,05) ² + 10,000 / (1 + 0,05) ³ + 10,000 / (1 + 0,05) ⁴ +

14.000 / 1 + 0,05) 5

NPV = -50,000 + 14,285,71 + 10,884,35 + 8,638,56 + 8,227,07 + 10,969,2

NPV = 3.004.84 $ (Κλασματική στρογγυλοποίηση)

Υπολογισμός IRR

Εσωτερικό ποσοστό απόδοσης = 7,21%

Εάν λάβετε IRR 7,21%, η καθαρή παρούσα αξία θα είναι μηδέν.

Σημεία που πρέπει να θυμάστε

- Εάν το IRR είναι> από το ποσοστό έκπτωσης (επιτόκιο), το NPV είναι> 0

- Εάν το IRR είναι <από το προεξοφλητικό (επιτόκιο), το NPV είναι <0

- Εάν το IRR είναι = έως το ποσοστό έκπτωσης (επιτόκιο), από το NPV είναι = 0