Επενδύσεις χαρτοφυλακίου (Ορισμός, Παράδειγμα) | 4 τύποι επενδύσεων χαρτοφυλακίου

Τι είναι η επένδυση χαρτοφυλακίου;

Οι επενδύσεις χαρτοφυλακίου είναι επενδύσεις που πραγματοποιούνται σε μια ομάδα περιουσιακών στοιχείων (ίδια κεφάλαια, χρέος, αμοιβαία κεφάλαια, παράγωγα ή ακόμη και bitcoin) αντί ενός μεμονωμένου περιουσιακού στοιχείου με στόχο την απόκτηση αποδόσεων είναι ανάλογο με το προφίλ κινδύνου του επενδυτή. Οι επενδύσεις χαρτοφυλακίου ενδέχεται να διαφέρουν από ένα μικρό τμήμα ενός κλάδου σε μια ευρεία - ολόκληρη αγορά.

Τύποι επενδύσεων χαρτοφυλακίου

Μια επένδυση δίνει αποδόσεις ανάλογα με τον παράγοντα κινδύνου. Εάν κάποιος επενδύσει σε πολύ επικίνδυνα περιουσιακά στοιχεία όπως το bitcoin, μπορεί είτε να πάρει παράλογα υψηλές αποδόσεις είτε να μηδενίσει. Αλλά αν κάποιος επενδύσει σε ομόλογα, ο παράγοντας κινδύνου είναι σχεδόν μηδενικός, αλλά οι αποδόσεις είναι επίσης πολύ χαμηλές. Και κάθε χρηματοοικονομικός επενδυτής θα έχει το δικό του προφίλ κινδύνου που είναι προσαρμοσμένο στις συγκεκριμένες επενδύσεις του.

Αλλά οι διαθέσιμες επενδύσεις στην αγορά δεν είναι προσαρμοσμένες σε τέτοιες ανάγκες. Ως εκ τούτου, κάθε επενδυτής θα έχει μια συγκεκριμένη απαίτηση που μπορεί να διατηρηθεί χρησιμοποιώντας ένα χαρτοφυλάκιο. Οι διαφορετικοί τύποι επενδύσεων χαρτοφυλακίου είναι οι εξής:

- Χαρτοφυλάκια Χωρίς Κινδύνους - Τα χαρτοφυλάκια χωρίς κινδύνους είναι αυτά που έχουν επενδυτικούς τίτλους σχετικά με τα ομόλογα του δημοσίου και τέτοια όπου ο κίνδυνος είναι σχεδόν μηδενικός αλλά χαμηλές αποδόσεις.

- Χαρτοφυλάκια χαμηλού κινδύνου - Ένα χαρτοφυλάκιο με περιουσιακά στοιχεία χωρίς κίνδυνο σε συνδυασμό με ορισμένους τίτλους βασισμένους στον κίνδυνο για να δώσει ένα μείγμα χαμηλού κινδύνου, αξιοπρεπείς αποδόσεις.

- Χαρτοφυλάκια μεσαίου κινδύνου - Χαρτοφυλάκιο με περισσότερα χρεόγραφα χωρίς κίνδυνο από το χαρτοφυλάκιο υψηλού κινδύνου αλλά λιγότερα περιουσιακά στοιχεία με βάση τον κίνδυνο.

- Χαρτοφυλάκια υψηλού κινδύνου - Αυτός ο τύπος επενδύσεων χαρτοφυλακίου περιλαμβάνει πολλούς τίτλους υψηλού κινδύνου που ωφελούνται με υψηλές αποδόσεις.

Η σκέψη ότι κάποιος μπορεί να επιτύχει υψηλές αποδόσεις με χαμηλό κίνδυνο είναι δύσκολο να γίνει αντιληπτό. Η δυναμική της ελεύθερης αγοράς το ονομάζει arbitrage - όταν δύο παρόμοια προφίλ κινδύνου αποδίδουν σε διαφορετικές κλίμακες, ένα από αυτά έχει όφελος έναντι των άλλων. Μια τέτοια διαφορά επιβραδύνει τους επενδυτές να αναπηδήσουν την ευκαιρία και να εξουδετερώσουν το όφελος της διαφοράς στις αποδόσεις για παρόμοια χαρτοφυλάκια κινδύνου. Αυτό ονομάζεται νόμος μίας τιμής και ένας τέτοιος νόμος μίας τιμής δεν επιτρέπει στα ίδια περιουσιακά στοιχεία κινδύνου να έχουν την ίδια τιμή. Κάποιος πρέπει να το έχει αυτό κατά νου κατά την προετοιμασία ενός χαρτοφυλακίου - τυχόν αποδόσεις περισσότερο από αυτό για το συγκεκριμένο ποσοστό κινδύνου, δεν θα αντέξει στη δοκιμασία του χρόνου.

Παράδειγμα Επενδύσεων Χαρτοφυλακίου - Αποδόσεις & Κίνδυνοι

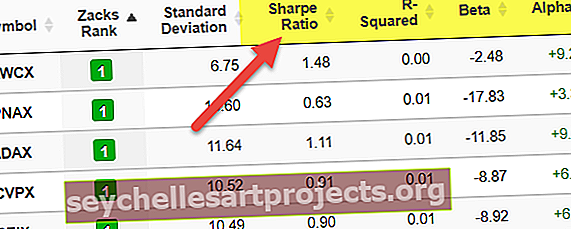

Ας πάρουμε ένα παράδειγμα σεναρίου για να δούμε πώς υπολογίζονται και αντιπροσωπεύονται οι αποδόσεις και οι κίνδυνοι των επενδύσεων χαρτοφυλακίου.

Γι 'αυτό, θα φανταστούμε ένα κρατικό ομόλογο που θα αποφέρει απόδοση 2% ετησίως. Τα κρατικά ομόλογα θεωρούνται χωρίς κίνδυνο, επειδή υποστηρίζονται από την κυβέρνηση των ΗΠΑ. Έτσι, η καθαρή μεταβλητότητα / κίνδυνος / διακύμανση στις αποδόσεις θα είναι μηδέν. Αυτό σημαίνει ότι εκατό τοις εκατό του χρόνου, οι αποδόσεις θα είναι μόνο 2% ετησίως.

Ας υποθέσουμε ότι ένα απόθεμα με μέση απόδοση 10% και διακύμανση 2%. Αυτό σημαίνει ότι εάν οι αποδόσεις διανέμονται κανονικά, οι καθαρές αποδόσεις κυμαίνονται μεταξύ 8% και 12% για το 68% του χρόνου.

Εάν ένας επενδυτής χτίσει ένα χαρτοφυλάκιο επενδύοντας το 50% των χρημάτων του σε ομόλογα και το υπόλοιπο σε απόθεμα, τότε μπορεί να έχει μέση απόδοση περίπου 6%. Αυτό είναι υψηλότερο από τις μέσες αποδόσεις των ομολόγων και χαμηλότερη από τη μέση απόδοση των μετοχών. Ακριβώς ο λόγος για τον οποίο υπάρχουν χαρτοφυλάκια. Εάν ο επενδυτής θέλει να αυξήσει τον κίνδυνο, μπορεί να αυξήσει το μερίδιο των μετοχών και αν θέλει να μειώσει τον κίνδυνο, μπορεί να αυξήσει το μερίδιο των ομολόγων του.

Πλεονεκτήματα της επένδυσης χαρτοφυλακίου

Τα παρακάτω είναι τα πλεονεκτήματα των επενδύσεων χαρτοφυλακίου.

- Το προφίλ κινδύνου ενός ατόμου μπορεί να ικανοποιηθεί χρησιμοποιώντας την επένδυση χαρτοφυλακίου. Δεν μπορεί να γίνει αναζητώντας μια οικονομική επένδυση που επιτρέπει στο άτομο το δικό του προφίλ κινδύνου.

- Ένα άτομο μπορεί να αποφασίσει πώς να διαφοροποιήσει τις επενδύσεις του - από μετοχές, ή από αγορές, ή ανά είδος επενδύσεων.

- Εάν ο επενδυτής θέλει να διαχειριστεί διαφορετικά σημεία ρευστότητας. Δεν μπορεί να διαχειριστεί με ένα απόθεμα ή ένα ομόλογο. Όμως, έχοντας ένα χαρτοφυλάκιο περιουσιακών στοιχείων θα τον βοηθήσει να έχει μια σταθερή ροή εισοδήματος ή ροή εισοδήματος σε έναν απαραίτητο χρόνο.

- Δεν πληρώνουν μερίσματα όλα τα αποθέματα. Ορισμένες μετοχές πληρώνουν μερίσματα και μερικές μετοχές είναι μετοχές ανάπτυξης. Εάν οι απαιτήσεις του επενδυτή από μια επένδυση βρίσκονται κάπου στο ενδιάμεσο, τότε μπορούν να επιλέξουν να επενδύσουν σε ένα χαρτοφυλάκιο που τους βοηθά να έχουν τα οφέλη των μερισμάτων και των μετοχών ανάπτυξης.

- Η επένδυση σε τέτοια πολλαπλά περιουσιακά στοιχεία απαιτεί ελάχιστη διαχείριση. Αυτό θα μειώσει το κόστος συναλλαγής της επένδυσης και θα βοηθήσει στην εξοικονόμηση πρόσθετων δαπανών.

- Για άτομα που επενδύουν σε πολλαπλά χρεόγραφα, η ατομική ανάλυση ασφάλειας δεν είναι τόσο σημαντική όσο η συνδυασμένη ανάλυση. Αυτό βοηθά στη μείωση του κοινωνικού κόστους της επένδυσης.

Μειονεκτήματα των επενδύσεων χαρτοφυλακίου

Τα ακόλουθα είναι τα μειονεκτήματα των επενδύσεων χαρτοφυλακίου.

- Ένας από τους σημαντικούς λόγους για τη σωστή λειτουργία του χρηματιστηρίου είναι η ροή πληροφοριών. Η ροή πληροφοριών είναι η θεωρία όπου, λόγω των χρημάτων, η λήψη αποφάσεων κατά τη μεταβολή των τιμών των μετοχών βοηθά την εταιρεία να εκτιμήσει τις συνθήκες της αγοράς και του κοινού. Εάν η τιμή της μετοχής κινείται μετά από μια συγκεκριμένη απόφαση, βοηθά την εταιρεία να αποφασίσει εάν η απόφαση που λαμβάνεται είναι μια καλή απόφαση ή όχι. Ωστόσο, με τις επενδύσεις χαρτοφυλακίου, η εξέλιξη αυτών των τιμών των μετοχών γίνεται πιο αβέβαιη καθώς ο κίνδυνος μετριέται στο σύνολό του, και ως εκ τούτου η ροή πληροφοριών είναι αβέβαιη.

- Εάν δεν γίνει σωστή έρευνα και δεν υπολογιστεί το κατάλληλο προφίλ κινδύνου, το χαρτοφυλάκιο δεν θα αποφέρει βέλτιστες αποδόσεις.

- Για να υπολογίσει ποιες είναι οι αποδόσεις για ένα ορισμένο ποσό κινδύνου, το άτομο πρέπει να αναλύσει πολλαπλές μετοχές και να σχηματίσει ένα χαρτοφυλάκιο. Παρόλο που υπάρχουν διαθέσιμες εταιρείες που αναλύουν αυτά τα είδη χαρτοφυλακίων και τα παρέχουν, αυτό εξακολουθεί να μην ωφελεί πλήρως τον χρήστη.

- Οι οικονομικές γνώσεις είναι υποχρεωτικές για άτομα που προσπαθούν να επενδύσουν στη χρήση ενός χαρτοφυλακίου αντί για μεμονωμένες μετοχές. Οι σχέσεις μεταξύ μεμονωμένων αποθεμάτων, μεταξύ αποθεμάτων και αγορών, είναι δύσκολο να αναλυθούν.

συμπέρασμα

Όπως κάθε επένδυση στη χρηματοδότηση, η απόφαση να επενδύσετε σε ένα χαρτοφυλάκιο ή όχι είναι μια επιλογή. Αλλά η απόφαση που λαμβάνουν πολλοί εδώ δείχνει την προφανή σημασία των χαρτοφυλακίων στις σύγχρονες επενδύσεις. Παρέχουν μια μέθοδο προσαρμογής ακριβώς όπου είναι απαραίτητο.