Επενδύσεις χαμηλού κινδύνου - Ορισμός, παραδείγματα, αποδόσεις

Τι είναι οι επενδύσεις χαμηλού κινδύνου;

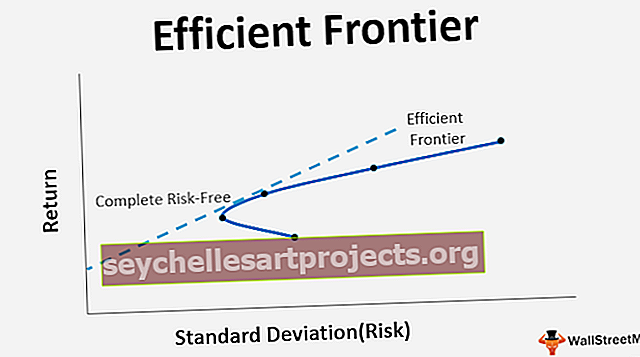

Οι επενδύσεις χαμηλού κινδύνου είναι επενδύσεις που είναι εγγενώς ασφαλέστερες από τις αντίστοιχες. Τα αποθέματα είναι χαμηλού κινδύνου σε σύγκριση με τα δικαιώματα, τα ομόλογα είναι χαμηλού κινδύνου σε σύγκριση με τα αποθέματα και τα ομόλογα με χαμηλό κίνδυνο σε σύγκριση με τα εταιρικά ομόλογα

Ωστόσο, για να προσδιορίσουμε τι είναι ο χαμηλός κίνδυνος, πρέπει να γνωρίζουμε τι είναι ο κίνδυνος και πώς να τον ποσοτικοποιήσουμε. Ας δούμε λοιπόν πρώτα τους τρόπους προσδιορισμού του κινδύνου, δούμε πώς να τον ποσοτικοποιήσουμε και μετά εξετάσουμε μερικές επενδύσεις χαμηλού κινδύνου.

Υπάρχουν πολλοί τρόποι για να προσδιορίσετε τι είναι ο κίνδυνος. Με απλά λόγια, - Ο κίνδυνος είναι κάτι ανεπιθύμητο. Στα χρηματοοικονομικά, μπορεί να είναι η στιγμή της τιμής ενός περιουσιακού στοιχείου προς την αντίθετη κατεύθυνση από αυτό που στοιχηματίζει ο επενδυτής.

Πώς να επαληθεύσετε ένα χαρτοφυλάκιο επενδύσεων χαμηλού κινδύνου;

Ο ποσοτικός προσδιορισμός του κινδύνου είναι το ζήτημα του καθορισμού του στόχου της επένδυσης και, στη συνέχεια, των τύπων κινδύνου που έχει. Ας πάρουμε έναν επενδυτή που επενδύει σε μετοχές. ο αριθμός των κινδύνων που έχει είναι απλοί κίνδυνοι αγοράς, οικονομικός κίνδυνος, κίνδυνος αθέτησης εταιρειών κ.λπ. Υπάρχουν μέθοδοι μέτρησης για κάθε τύπο κινδύνου. Ο πιο συνηθισμένος τρόπος για τον προσδιορισμό και τον ποσοτικό προσδιορισμό του κινδύνου είναι να τον χρησιμοποιήσετε ως πληρεξούσιο για τη μέτρηση του κινδύνου. Η διακύμανση είναι ο πιο συνηθισμένος τρόπος για να περιγράψετε τον κίνδυνο. Ο συνδυασμός όλων των κινδύνων μας δίνει τον συνολικό κίνδυνο μιας επένδυσης. Σε ένα χαρτοφυλάκιο, προσθέστε όλους τους κινδύνους και δείτε εάν βρίσκονται εντός του προφίλ κινδύνου των επενδυτών - σε αυτήν την περίπτωση, επενδύσεων χαμηλού κινδύνου.

Ας ρίξουμε μια ματιά στο παράδειγμα για να δούμε πώς μπορεί να αντιμετωπιστεί εξετάζοντας μερικά παραδείγματα.

Παραδείγματα επενδύσεων χαμηλού κινδύνου

Παράδειγμα # 1 - Χαρτοφυλάκιο

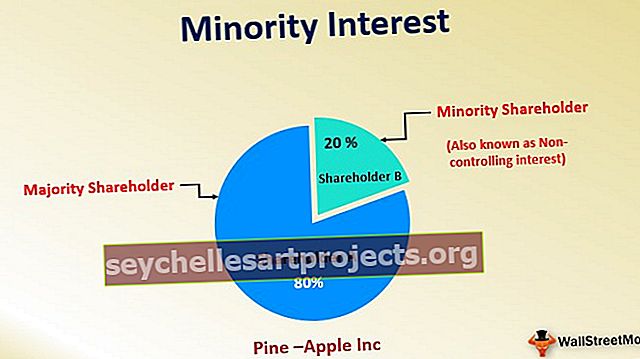

Για να δούμε τους διαφορετικούς τύπους επενδύσεων, πραγματοποιούν οι επενδυτές, ας δούμε χαρτοφυλάκια δύο κεφαλαίων. Και τα δύο αυτά κεφάλαια προέρχονται από την AQR capital, έναν από τους κορυφαίους διαχειριστές κεφαλαίων στον κόσμο, που ιδρύθηκε από τον Cliff Asness το 1998. Επί του παρόντος, κατανέμουν και διαφοροποιούν τα κεφάλαιά τους από Εναλλακτικές Επενδύσεις (για τους υπευθύνους υψηλού κινδύνου), Παγκόσμια κατανομή (για Μεσαίου Κινδύνου- αγοραστές), τα ίδια κεφάλαια (για τους μεσαίου κινδύνου) και τα κεφάλαια σταθερού εισοδήματος (για άτομα με χαμηλό κίνδυνο). Εάν κατανεμήσουμε το χαρτοφυλάκιο καθενός από αυτά τα κεφάλαια σε λογικό επίπεδο, μπορούμε να δούμε ποια από αυτά είναι επικίνδυνες επενδύσεις και ποια από αυτές δεν είναι πολύ επικίνδυνες επενδύσεις.

Όλα όσα λέγονται, πρέπει να έχουμε κατά νου ότι δεν υπάρχει κίνδυνος χωρίς επιστροφή. Η Economics λέει ότι οι αγορές είναι αποτελεσματικές και δεν υπάρχει τρόπος να κερδίσει κάποιος τις επενδύσεις του χωρίς κινδύνους. Σε περίπτωση που υπάρχει αναντιστοιχία μεταξύ της αξίας και της τιμής ενός περιουσιακού στοιχείου, ονομάζεται arbitrage και οι εταιρείες επιταχύνουν γρήγορα και εξουδετερώνουν το arbitrage. Στην πραγματικότητα, το κεφάλαιο AQR έχει ένα ταμείο που είναι αφιερωμένο στα arbitrages.

Μικρό καπάκι AQR:

Αν κοιτάξουμε τις αναφορές τους, μπορούμε αμέσως να δούμε ότι και τα δύο κεφάλαια μικρής κεφαλαιοποίησης είχαν άσχημη απόδοση τον τελευταίο χρόνο. Αν ήμουν επενδυτής που είχε επενδύσει σε αυτά τα κεφάλαια πριν από ένα χρόνο, είμαι τώρα χειρότερος από ό, τι με αυτό που ξεκίνησα. Ωστόσο, οι αποδόσεις 3 ετών είναι καλύτερες.

Αυτό σημαίνει ότι το ταμείο ήταν επιτυχές τα πρώτα 2 χρόνια και έχασε πολλά χρήματα τον τελευταίο χρόνο. Κάθε ένα από αυτά τα κεφάλαια έχει ένα ολόκληρο σύνολο ιστορίας που μπορεί να μελετηθεί. Αυτό το αμοιβαίο κεφάλαιο επενδύει σε μικρές κεφαλαιοποιήσεις - εταιρείες που δεν είναι παραδοσιακά μεγάλες και που βρίσκονται ακόμη στη φάση ανάπτυξης.

Αυτό καθιστά τις εταιρείες εγγενώς επικίνδυνες και δύσκολες για επενδύσεις. Ως εκ τούτου, είτε μεγάλες ή θλιβερές επιστροφές. Δεδομένου ότι ο τύπος του αμοιβαίου κεφαλαίου υποδεικνύει ποια είναι τα διάφορα περιουσιακά στοιχεία στα οποία έχει επενδύσει η AQR, η εταιρεία δεν πηγαίνει αρκετά βαθιά για να περιγράψει όλες τις εταιρείες που έχουν επενδύσει. Αυτό οφείλεται σε δύο λόγους.

- Είναι εμπιστευτικές

- Κάποιος άλλος μπορεί να αντιγράψει τις στρατηγικές.

Παράδειγμα # 2

Ταμείο σταθερού εισοδήματος: Αναζητά συνολική απόδοση, που αποτελείται από ανατίμηση κεφαλαίου και έσοδα.

Αν κοιτάξουμε τις αναφορές τους, μπορούμε αμέσως να δούμε ότι και τα δύο επενδυμένα σε ομόλογα κεφάλαια έχουν αποδώσει συνεχώς για το τελευταίο έτος και πάνω από την αρχή. Αν ήμουν επενδυτής που είχε επενδύσει σε αυτά τα αμοιβαία κεφάλαια πριν από ένα χρόνο, είμαι τώρα αρκετά μακριά από ό, τι με αυτό που ξεκίνησα.

Αυτό σημαίνει ότι το ταμείο ήταν επιτυχές τον τελευταίο χρόνο. Κάθε ένα από αυτά τα κεφάλαια έχει ένα ολόκληρο σύνολο ιστορίας που μπορεί να μελετηθεί. Αυτά τα αμοιβαία κεφάλαια επενδύουν σε κρατικά ομόλογα, ειδικά όπως κρατικά ομόλογα κ.λπ. Αυτό καθιστά το αμοιβαίο κεφάλαιο λιγότερο επικίνδυνο από το πρώτο αμοιβαίο κεφάλαιο που έχουμε δει και εύκολο να επενδύσει.

Ως εκ τούτου, οι αποδόσεις που βρίσκονται γύρω από το μέσο όρο, αλλά όχι στα άκρα. Δεδομένου ότι ο τύπος του αμοιβαίου κεφαλαίου υποδεικνύει ποια είναι τα διάφορα περιουσιακά στοιχεία στα οποία έχει επενδύσει η AQR, η εταιρεία δεν πηγαίνει αρκετά βαθιά για να περιγράψει όλα τα ομόλογα στα οποία έχει επενδύσει.

Ωστόσο, η εταιρεία συνεχίζει να λέει πού είναι τα επενδυμένα χρήματα. Λένε ότι κατέχουν το 11% του συνόλου των περιουσιακών στοιχείων όπως μετρητά και το υπόλοιπο σε ομόλογα. Χρησιμοποιούν επίσης το ακόλουθο απόσπασμα για να περιγράψουν πώς επενδύουν.

«Η διαδικασία ξεκινάει με τον προσδιορισμό του σύμπαντος αναφοράς και στη συνέχεια με την προσθήκη τομέων εκτός αναφοράς (π.χ. παγκόσμια κρατικά ομόλογα). Αυτό αυξάνει το εύρος των αξιών που χρησιμοποιούνται για αποτίμηση. Στο πλαίσιο της κυβέρνησης και του τομέα που σχετίζεται με την κυβέρνηση του δείκτη αναφοράς, αυτό το ταμείο επιδιώκει να προσθέσει αξία τόσο μέσω της επιλογής χώρας όσο και της επιλογής ωριμότητας.

Μόλις το αμοιβαίο κεφάλαιο εντοπίσει το μοντέλο χαρτοφυλακίου του, βελτιστοποιεί για να λάβει υπόψη τις βαθμολογίες για καθένα από τα χρεόγραφα, τους περιορισμούς κεφαλαίων (π.χ. μέγιστο βάρος εκδότη και χώρα) και το αναμενόμενο κόστος συναλλαγής. "

συμπέρασμα

Η ικανότητα επένδυσης είναι θέμα επιλογής. Ο επενδυτής μπορεί να επιλέξει επικίνδυνα ή χωρίς κίνδυνο περιουσιακά στοιχεία. Οι επενδύσεις χαμηλού κινδύνου είναι το είδος των επενδύσεων, οι οποίες έχουν χαμηλό κίνδυνο - δηλαδή χαμηλή συνάφεια με την αγορά και χαμηλή διακύμανση. Αυτό, γενικά, είναι κρατικά ομόλογα ανεπτυγμένων χωρών όπως οι ΗΠΑ, η Γερμανία ή η Ιαπωνία. Οι επενδύσεις χαμηλού κινδύνου θεωρούνται ασφαλέστερες από τις γενικές επενδύσεις υψηλού κινδύνου. Ωστόσο, ποιος είναι χαμηλού κινδύνου και που δεν είναι αντικειμενικά σταθερή τιμή, αλλά υπόκειται στο μυαλό του επενδυτή.