Χρηματοδότηση περιουσιακών στοιχείων (Ορισμός, τύποι) | Πώς λειτουργεί η χρηματοδότηση περιουσιακών στοιχείων;

Ορισμός χρηματοδότησης περιουσιακών στοιχείων

Η χρηματοδότηση περιουσιακών στοιχείων αναφέρεται σε μια ασθένεια του δανείου βάσει της οικονομικής δύναμης του οργανισμού με υποθήκη ή υπόθεση περιουσιακών στοιχείων ισολογισμού που περιλαμβάνει γη και κτίρια, οχήματα, μηχανήματα, εμπορικές απαιτήσεις καθώς και βραχυπρόθεσμες επενδύσεις όπου το ποσό του ενεργητικού αποφασίζεται σε τακτική πληρωμή διαστήματα του απλήρωτου τμήματος του περιουσιακού στοιχείου μαζί με τόκους.

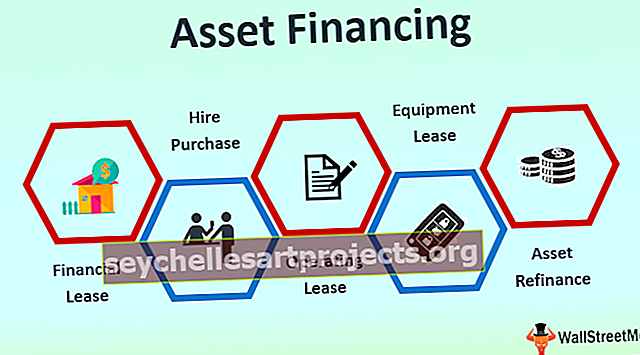

Τύποι χρηματοδότησης περιουσιακών στοιχείων

Παρακάτω δίνονται οι 5 διαφορετικοί τύποι που πρέπει να γνωρίζετε.

# 1 - Χρηματοδοτική μίσθωση

Στο Financial Lease, όλα τα δικαιώματα και οι υποχρεώσεις της ιδιοκτησίας μεταβιβάζονται στον (επιχειρηματικό) μισθωτή και για οποιαδήποτε διάρκεια. Η αξία του περιουσιακού στοιχείου εμφανίζεται στον ισολογισμό του μισθωτή ως υποχρέωση ή ως περιουσιακό στοιχείο κατά τη διάρκεια της περιόδου συμφωνίας, ενώ το ενοίκιο αντιμετωπίζεται ως έξοδο και χρεώνεται στον λογαριασμό αποτελεσμάτων. Ο μισθωτής είναι πλήρως υπεύθυνος για τη συντήρηση του περιουσιακού στοιχείου κατά τη διάρκεια της περιόδου συμφωνίας.

# 2 - Αγορά μίσθωσης

Στο Hire Purchase, μια εταιρεία χρηματοδότησης που κάλεσε εδώ τον εκμισθωτή αγοράζει το περιουσιακό στοιχείο για λογαριασμό του μισθωτή (η επιχείρηση). Σε αυτήν την επιλογή, το περιουσιακό στοιχείο ανήκει στον εκμισθωτή έως ότου γίνει η τελευταία πληρωμή και κατά τη διάρκεια της τελικής πληρωμής, δίνεται στον μισθωτή η δυνατότητα αγοράς του εξοπλισμού με ονομαστική τιμή. Η αξία του περιουσιακού στοιχείου εμφανίζεται στον ισολογισμό του μισθωτή ως υποχρέωση ή ως περιουσιακό στοιχείο κατά τη διάρκεια της περιόδου συμφωνίας, ενώ το ενοίκιο αντιμετωπίζεται ως έξοδο και χρεώνεται στον λογαριασμό αποτελεσμάτων.

# 3 - Λειτουργική μίσθωση

Με αυτήν τη μίσθωση, το περιουσιακό στοιχείο λαμβάνεται για μικρό χρονικό διάστημα και όχι για ολόκληρη τη διάρκεια ζωής. Εδώ, ο εκμισθωτής θα πάρει πίσω το περιουσιακό στοιχείο στο τέλος της συμφωνίας και η ευθύνη διατροφής σε ορισμένες περιπτώσεις βαρύνει τον εκμισθωτή ή διαφορετικά, ο μισθωτής είναι υπεύθυνος. Το περιουσιακό στοιχείο δεν εμφανίζεται στον ισολογισμό, όπως είναι για μια καθορισμένη περίοδο και η πληρωμή χρεώνεται στον λογαριασμό αποτελεσμάτων.

# 4 - Μίσθωση εξοπλισμού

Σύμφωνα με τη Lease εξοπλισμού, υπάρχει συμβατική συμφωνία όπου ο ιδιοκτήτης του περιουσιακού στοιχείου, δηλαδή ο εκμισθωτής, επιτρέπει στον μισθωτή να χρησιμοποιήσει το περιουσιακό στοιχείο για μια συμβατική περίοδο για την οποία πρέπει να καταβάλλονται τακτικά ενοίκια. Εδώ, η ιδιοκτησία του εξοπλισμού παραμένει στον εκμισθωτή και, σε περίπτωση παράβασης οποιωνδήποτε όρων της συμφωνίας, ο εκμισθωτής έχει το δικαίωμα να ακυρώσει τη σύμβαση μίσθωσης.

# 5 - Αναχρηματοδότηση περιουσιακών στοιχείων

Στην αναχρηματοδότηση περιουσιακών στοιχείων, περιουσιακά στοιχεία όπως οχήματα, κτίρια κ.λπ. χρησιμοποιούνται για την εξασφάλιση δανείου. Είναι σαν εάν οι πληρωμές των δανείων δεν γίνουν, ο δανειστής παίρνει το περιουσιακό στοιχείο που είχε εξασφαλιστεί έναντι του δανείου για να καλύψει το δεδομένο ποσό του. Το ποσό που δανείζεται εξαρτάται από την αξία του περιουσιακού στοιχείου. Μερικές φορές, ο δανεισμός με περιουσιακά στοιχεία χρησιμοποιείται για ενοποίηση χρέους.

Παράδειγμα χρηματοδότησης περιουσιακών στοιχείων

Υπάρχει μια εταιρεία στην αγορά, X ltd η οποία διευθύνει τη γεωργική επιχείρηση. Λόγω της αύξησης της χρήσης του γεωργικού προϊόντος που παράγεται από την εταιρεία, η ζήτηση για την ίδια αύξηση στην αγορά την οποία δεν μπόρεσαν να καλύψουν πλήρως. Έτσι, η διοίκηση αποφάσισε να αυξήσει τα περιουσιακά της στοιχεία που περιλαμβάνουν τα νέα τρακτέρ και μερικά άλλα από τα κομμάτια των αγροτικών μηχανημάτων για την αύξηση της παραγωγικής ικανότητας.

Καθώς η επιχείρηση είναι μια μεσαίου μεγέθους επιχείρηση, δεν είναι σε θέση να αντέξουν το κόστος αγοράς νέων μηχανημάτων με το υπάρχον ποσό των κεφαλαίων τους. Αφού εξέτασαν τις διάφορες επιλογές για τη χρηματοδότηση, αποφάσισαν να επιλέξουν την επιλογή χρηματοδότησης περιουσιακών στοιχείων, καθώς σε αυτήν την περίπτωση δεν απαιτείται να παρέχουν την πρόσθετη ασφάλεια, επειδή το χρηματοδοτούμενο περιουσιακό στοιχείο μπορεί επίσης να ενεργήσει ως εγγύηση που απαιτείται για τη χρηματοδότηση. Επίσης, το επιτόκιο στην περίπτωση χρηματοδότησης περιουσιακών στοιχείων είναι καλύτερα σημαντικά από το επιτόκιο των εμπορικών δανείων που είχαν στη διάθεσή τους.

Έτσι, σε αυτήν την περίπτωση, η επιχείρηση και ο πάροχος χρηματοοικονομικών περιουσιακών στοιχείων αποφάσισαν και συμφώνησαν αμοιβαία ότι ο πάροχος χρηματοοικονομικών περιουσιακών στοιχείων θα αγοράσει τον εξοπλισμό που απαιτεί η επιχείρηση και η εταιρεία θα πάρει τα περιουσιακά στοιχεία από αυτούς για μίσθωση τους επόμενους 48 μήνες, επιστρέφοντας 5000 $ , 000 του κόστους αγοράς συν το επιτόκιο με επιτόκιο 8,5% ετησίως.

Αφού αποφασίσει τους όρους και τις προϋποθέσεις, ο πάροχος χρηματοδότησης περιουσιακών στοιχείων αγόρασε τα περιουσιακά στοιχεία και τα έδωσε τα ίδια στην επιχείρηση. Κατά τους επόμενους 48 μήνες η επιχείρηση πραγματοποίησε τακτικές πληρωμές για τα περιουσιακά στοιχεία. Μετά τη λήξη της σύμβασης, ο πάροχος χρηματοδότησης περιουσιακών στοιχείων προσέφερε στην εταιρεία την αγορά των περιουσιακών στοιχείων υπό μίσθωση στην ονομαστική αξία. Έτσι, αυτό είναι το παράδειγμα της χρηματοδότησης περιουσιακών στοιχείων.

Πλεονεκτήματα

- Το δάνειο που χρησιμοποιεί χρηματοδότηση περιουσιακών στοιχείων είναι εύκολο να ληφθεί σε σύγκριση με τα παραδοσιακά τραπεζικά δάνεια.

- Οι περισσότερες συμφωνίες σε περίπτωση χρηματοδότησης περιουσιακών στοιχείων έχουν σταθερό επιτόκιο το οποίο είναι επωφελές για το άτομο που δανείζεται τα χρήματα.

- Στην περίπτωση χρηματοδότησης περιουσιακών στοιχείων, η πληρωμή γίνεται σταθερή, γεγονός που διευκολύνει τις εταιρείες να προετοιμάσουν και να διαχειριστούν τους προϋπολογισμούς και τις ταμειακές ροές τους.

- Εάν σε περίπτωση που το άτομο δεν αποπληρώσει το ποσό τότε οδηγεί μόνο στην απώλεια των περιουσιακών στοιχείων και τίποτα περισσότερο.

Μειονεκτήματα

- Σε περίπτωση χρηματοδότησης περιουσιακών στοιχείων, οι εταιρείες διατηρούν ακόμη και τα σημαντικά περιουσιακά στοιχεία που απαιτούνται για τη λειτουργία της επιχείρησης για τη λήψη του δανείου που τους θέτει στον κίνδυνο να χάσουν σημαντικά περιουσιακά στοιχεία που χρειάζονται για τη λειτουργία της επιχείρησής τους.

- Η αξία των περιουσιακών στοιχείων έναντι των οποίων εξασφαλίζεται το δάνειο μπορεί να διαφέρει σε περίπτωση χρηματοδότησης περιουσιακών στοιχείων. Υπάρχει πιθανότητα το περιουσιακό στοιχείο που διατηρείται ως ασφάλεια να αποτιμάται στο χαμηλότερο ποσό.

- Δεδομένου ότι τα περιουσιακά στοιχεία διατηρούνται ως ασφάλεια στη χρηματοδότηση περιουσιακών στοιχείων, αυτή η μέθοδος δεν είναι τόσο αποτελεσματική για την εξασφάλιση της μακροπρόθεσμης χρηματοδότησης από οποιαδήποτε επιχείρηση.

Σημαντικά σημεία

- Αυτός ο τύπος χρηματοδότησης βοηθά την εταιρεία να πάρει το δάνειο δεσμεύοντας τα στοιχεία του ισολογισμού της.

- Ορισμένες από τις εταιρείες προτιμούν να χρηματοδοτούν τα περιουσιακά στοιχεία χρησιμοποιώντας την επιλογή χρηματοδότησης περιουσιακών στοιχείων αντί της παραδοσιακής χρηματοδότησης, επειδή η χρηματοδότηση σε περίπτωση χρηματοδότησης περιουσιακών στοιχείων βασίζεται στα ίδια τα περιουσιακά στοιχεία και όχι στην αντίληψη των τραπεζών και άλλων χρηματοπιστωτικών ιδρυμάτων σχετικά με την πιστοληπτική ικανότητα και μελλοντικές επιχειρηματικές προοπτικές της εταιρείας.

συμπέρασμα

Συχνά χρησιμοποιείται από πολλές εταιρείες ως λύση για βραχυπρόθεσμη χρηματοδότηση, όπως η πληρωμή στους εργαζομένους, τους προμηθευτές ή για τη χρηματοδότηση της ανάπτυξής της. Το δάνειο που χρησιμοποιεί χρηματοδότηση περιουσιακών στοιχείων είναι εύκολο να ληφθεί και με πιο ευέλικτο τρόπο σε σύγκριση με τα παραδοσιακά τραπεζικά δάνεια. Για τις νεοσύστατες επιχειρήσεις και τις άλλες αναπτυσσόμενες επιχειρήσεις, έχει ιδιαίτερη σημασία, καθώς τους παρέχει έναν εύκολο τρόπο αύξησης του κεφαλαίου κίνησης. Η χρηματοδότηση περιουσιακών στοιχείων είναι χρήσιμη για πολλές επιχειρήσεις με πολλούς τρόπους, αλλά πριν από τη χρήση της, η εταιρεία θα πρέπει να διασφαλίσει ότι αυτή η επιλογή χρηματοδότησης είναι σωστή και ταιριάζει καλύτερα στο επιχειρηματικό της μοντέλο.